Publié à l'origine sur la Bourse au quotidien.fr

Comme à chaque fois que la page d’un trimestre se tourne, prenons un instant pour voir la configuration des indices sur le long terme. Aujourd’hui, nous parlons des indices US : Dow Jones, SP500, Nasdaq. L’objectif va être de prendre du recul pour cadrer les indices et faire ressortir les zones graphiques majeures (résistances ou support) sur lesquelles il convient de se tenir prêt. Ce sont des zones clés où les prix sont susceptibles de réagir de façon « musclée ».

Les trois indices américains ont tous les mêmes points communs : ils sont graphiquement ultra-haussiers… ultra-surachetés… et ils sont tous en train de tester une de ces fameuses résistances graphiques majeures. Inutile de vous dire qu’en cas de signal de retournement, il faudra s’activer rapidement pour au minimum protéger vos positions, car une simple consolidation pourrait facilement vous faire perdre le bénéfice de la hausse depuis le début de l’année. Alors retenez bien la configuration graphique que je vais vous présenter pour pouvoir réagir.

▶ Une situation hors normes

La situation dans laquelle les indices américains se trouvent est tout simplement hors norme au regard de leur parcours historique. Un simple coup d’oeil aux graphiques qui vont suivre vous le confirmera. Je suis sur le « qui-vive » avec les indices US et avec Philippe Béchade nous concoctons un numéro spécial pour la fin juillet qui permettra de gérer ce genre de situation exceptionnelle, plans de trade et conseil à la clé pour en profiter (si vous voulez recevoir ce numéro + mes conseils + le livre de Philippe Béchade, c’est ici).

Quoi qu’il en soit, faites bien attention aux configurations qui vont apparaître car à mon humble avis, les US sont bien mûrs pour une consolidation.

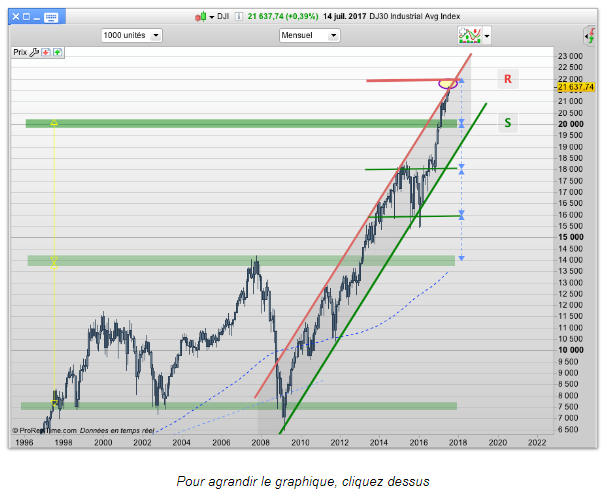

▶ Dow Jones : haussier depuis 2008

Le Dow Jones Industrial Average est dans une tendance haussière (canal gris) en place depuis 2008.

Le premier élément à prendre en compte, c’est que les prix ont rejoint la résistance de ce canal haussier, ce qui montre une situation de surachat – mais qui ne constitue pas en soi un signal, car les marchés ont la possibilité de rester en surachat plus longtemps qu’un portefeuille baissier ne peut rester solvable… Par contre, là où cela devient intéressant, c’est que les prix arrivent au contact de la prochaine résistance (« R », zone des 22 000 points) qui correspond aux reports d’amplitude (doubles flèches verticales), niveau sur lequel les prix devraient réagir. Alors que les annonces des semestriels commencent et que le marché réalise que les conditions qui ont propulsé les marchés depuis 2008 sont en train de changer (réduction de bilan de la Fed, taux, croissance laborieuse…), le DJIA arrive donc sur une double résistance de long terme.

Et moi je dis simplement que là, il va falloir faire très attention. Dans un premier temps, une baisse d’une bonne dizaine de pourcents ramènerait l’indice sur le support « S » (autour des 20 000 points), sans remettre en cause la dynamique haussière. Ce qui ne serait qu’une maigre consolidation au regard de la précédente vague de hausse ininterrompue depuis 9 mois. En prenant un tracker bear de levier X2 et en plaçant un stop bien serré juste au-dessus de la résistance, vous pourriez viser un potentiel de 20% avec un bon risk/reward. Il en va d’ailleurs de même pour les indices SP500 et Nasdaq.

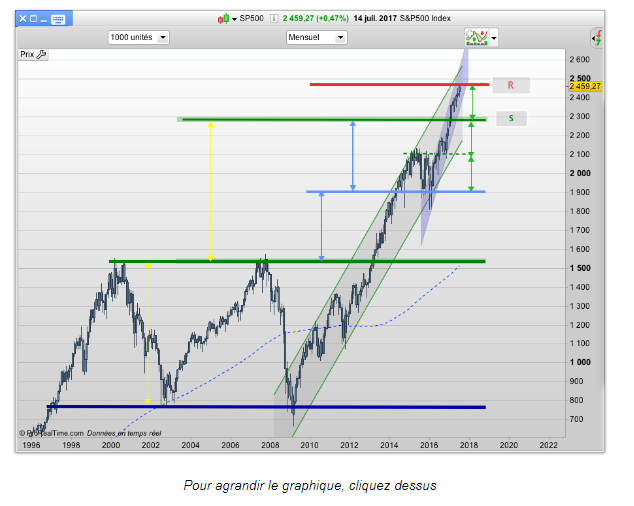

▶ Sur le SP500, même genre de situation

Evidemment, la configuration du SP500 est relativement similaire à celle du DJIA. L’indice élargi évolue dans son canal haussier en place suivi depuis 2008. Les reports d’amplitude intermédiaires donnent une cible qui est presque atteinte (résistance « R » vers 2 590 points). Ici aussi l’indice s’appuie sur un canal ultra haussier (le gris foncé) dans lequel le SP500 a été littéralement propulsé, aidé par les divines surprises du Brexit et des élections américaines.

Oui, ces 12 derniers mois (enfin, depuis le Brexit), le marché nous aura bien rappelé qu’en matière d’investissement, si l’on peut avoir des convictions, on ne doit avoir aucun préconçu et attendre le signal technique que l’analyse a permis de détecter. Plan your trade and trade your plan (planifier votre trade et trader votre plan) ; et rien d’autre ! Ici, le potentiel de retracement est aussi d’environ 10% (retour sur support « S »). Pareil, vous pouvez prendre un tracker bear de de levier 2 pour maximiser le potentiel une fois le signal validé.

▶ Le Nasdaq donnera le signal

Sans surprise, le NASDAQ composite est dans la même configuration… mais lui a déjà atteint la résistance de son canal haussier ET la résistance horizontale « R ». C’est sans doute lui qui consolidera le premier. Et pour arriver au support « S » qui correspond aussi au support du canal haussier (enfin, tout dépendra de la pente et vitesse de la chute), la baisse pourrait être de 11%.

Vous m’avez compris : les prochains mois devraient marquer un tournant dans le comportement des marchés. Les niveaux atteints les publications des semestriels et le timing des interventions des banques centrales risquent de changer la donne. De façon toute personnelle, je constate que le marché est monté depuis 2008 sur des conditions économiques plus ou moins médiocres (maintenant, on fait la fête si on arrive à 2% de croissance) et à grand renfort de pilonnage massif des banques centrales.

Maintenant que le BCE va tenter de réduire progressivement les aides octroyées au système financier et que la Fed teste une remontée progressive des taux, alors, je crains le pire sur les marchés d’action aux US Mon scénario privilégié serait un léger dépassement des zones de résistance ciblées pendant la période des publications. Le tout suivi d’un signal de retournement en forme de break out fail avec invalidation rapide. Bref : ce n’est pas le moment de s’endormir pendant les vacances d’été.

Gilles,