- L'IPC de mai n'était pas bon, l'IPP n'est pas mieux

- La Fed augmente mais reste loin derrière la courbe inflationniste

- Les actions ne plongent pas, mais s'érodent

- Le VIX augmente sans s'emballer

- La hausse des taux n'est qu'une petite partie du problème baissier.

Les actions ont connu une période difficile en 2022, les indices NASDAQ Composite, S&P 500 et Dow Jones Industrial Average affichant des pertes substantielles depuis le 31 décembre.

Après des années de taux d'intérêt bas et d'inflation inférieure à l'objectif de 2 % fixé par la Réserve fédérale, les prix à la consommation et autres prix ont grimpé en flèche. La Fed et le Trésor américain ont qualifié la hausse de l'inflation d'événement "transitoire" pendant la majeure partie de l'année 2021, attribuant la hausse des prix à des goulets d'étranglement dans la chaîne d'approvisionnement déclenchés par une pandémie. Si les décideurs politiques ont maintenant reconnu qu'ils avaient tort, la banque centrale et les responsables gouvernementaux n'ont pas assumé la responsabilité de l'inflation.

En 2020, les taux d'intérêt artificiellement bas et l'assouplissement quantitatif ont créé un raz-de-marée de liquidités. Les politiques gouvernementales visant à stimuler l'économie pendant la pandémie étaient sans précédent. Bien que nécessaires, ces politiques étaient désordonnées, ont duré beaucoup trop longtemps et ont planté des graines inflationnistes qui ont germé au cours du second semestre 2020, ont fleuri en 2021 et se sont répandues comme une traînée de poudre en 2022.

La hausse des données relatives à l'IPC et à l'IPP et le déclin du marché obligataire ont envoyé des signaux d'alarme. La première guerre majeure en Europe depuis la Seconde Guerre mondiale et une bifurcation entre les puissances nucléaires ne font qu'exacerber les pressions inflationnistes.

Les actions ont progressé alors que les taux d'intérêt étaient bas, mais les marchés sont désormais confrontés à un paysage où les taux vont chasser l'inflation à la hausse. Les capitaux fuient les actions au profit des placements à revenu fixe, et les perspectives du marché boursier semblent bien sombres en juin 2022.

L'IPC de mai n'est pas bon, l'IPP pas beaucoup mieux

L'indice des prix à la consommation (IPC) américain du mois de mai est arrivé en force, avec le chiffre le plus élevé depuis décembre 1981. L'IPC a augmenté de 8,6 % par rapport à l'année précédente, avec une hausse de 6 % pour le core reading. Ces deux chiffres sont supérieurs aux attentes du marché. L'indice des prix à la production a augmenté de 10,8 %, poursuivant la série d'augmentations à deux chiffres.

La flambée des prix des denrées alimentaires, du gaz et de l'énergie a soutenu l'inflation, qui se répercute sur l'indice de référence, influençant les prix de tous les biens et services. La hausse de l'inflation a été un appel à l'action pour les banques centrales du monde entier. La Banque centrale européenne a récemment déclaré qu'elle sortirait les taux d'intérêt du territoire négatif, mais l'inflation continuera à faire en sorte que les taux d'intérêt réels restent inférieurs à zéro, car l'inflation érode la valeur de l'euro. Il en va de même pour la banque centrale américaine, qui a commencé à augmenter ses taux et à resserrer sa politique monétaire avant la BCE.

La Fed augmente ses taux mais reste loin derrière la courbe de l'inflation

Le mercredi 15 juin, la Réserve fédérale a augmenté le taux des fonds fédéraux à court terme de 75 points de base pour le porter dans une fourchette de 1,50 % à 1,75 %. La banque centrale n'avait pas augmenté le taux de trois quarts de pour cent depuis 1994. La Fed considère que l'indice de référence est la donnée la plus fiable en matière d'inflation, car les prix de l'alimentation et de l'énergie sont très volatils. Avec une lecture de base de 6 %, l'extrémité inférieure de la fourchette des Fed Funds représente un quart de la mesure d'inflation préférée de la Fed.

La mesure de base pourrait être un mirage dans l'environnement actuel en raison des augmentations significatives des prix des aliments et de l'énergie dues à la guerre en Ukraine qui a changé la nature de ces marchés. La guerre crée un problème d'offre pour l'économie. Les outils de la banque centrale ont tendance à être efficaces sur la dynamique économique du côté de la demande.

En fin de compte, avec un taux d'intérêt à court terme de 1,50 %-1,75 %, la banque centrale est loin derrière la courbe inflationniste, ce qui ne peut qu'exacerber la situation économique.

Les actions ne plongent pas, elles s'effritent plutôt

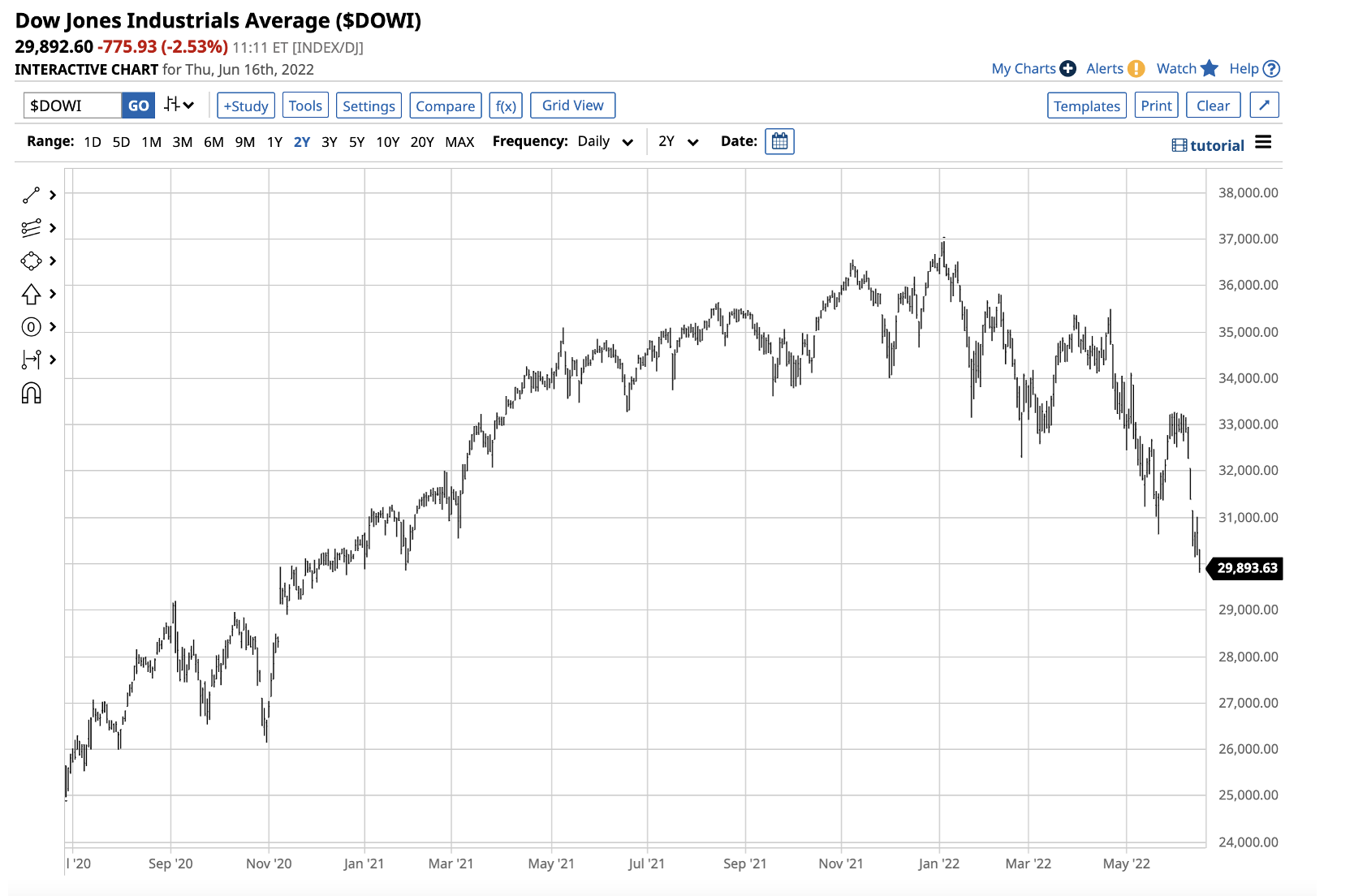

Les principaux indices boursiers ont atteint des sommets et des creux plus bas en 2022. La pression baissière a commencé à s'intensifier à la mi-juin.

Source : Barchart

Le graphique montre que le S&P 500, l'indice boursier américain le plus diversifié, a atteint un sommet record de 4 818,62 le 4 janvier. À 3 675 le 20 juin, l'indice a corrigé de 24 %, la vente s'intensifiant après les dernières données sur l'IPC.

Source : Barchart

Le NASDAQ Composite, à forte composante technologique, a atteint un sommet plus tôt que le S&P 500, avec un record de 16 212,23 le 22 novembre 2021. Le NASDAQ était à 10 798 le 20 juin, soit 33,3 % en dessous du record de novembre, l'indice des valeurs technologiques ayant perdu un tiers de sa valeur.

Source : Barchart

Le DJIA est peut-être l'indice le plus performant, mais il est passé de 36 952,65 le 5 janvier à 29 889 le 20 juin, soit une baisse de 19,1 %. Les actions se sont érodées au cours des derniers mois, mais la vente s'est accélérée après les dernières données sur l'inflation et la hausse des taux de la Fed.

Pendant ce temps, les contrats à terme sur les obligations du Trésor américain 30 ans de septembre sont tombés à un plus bas de 131-01 le 16 juin, le plus bas niveau depuis janvier 2014. Les taux hypothécaires conventionnels à trente ans étaient inférieurs à 3 % à la fin de 2021 et dépassaient 6 % à la mi-juin 2020. Une hypothèque de 300 000 $ coûtait plus de 750 $ de plus que la dépense il y a seulement six mois.

L'indice VIX augmente légèrement mais ne s'envole pas

Par le passé, les tendances baissières sur les marchés boursiers se sont généralement terminées par une période de capitulation où de nombreux participants au marché se sont enfuis. Avant les dernières données de l'IPC, le marché boursier était en train de s'éroder.

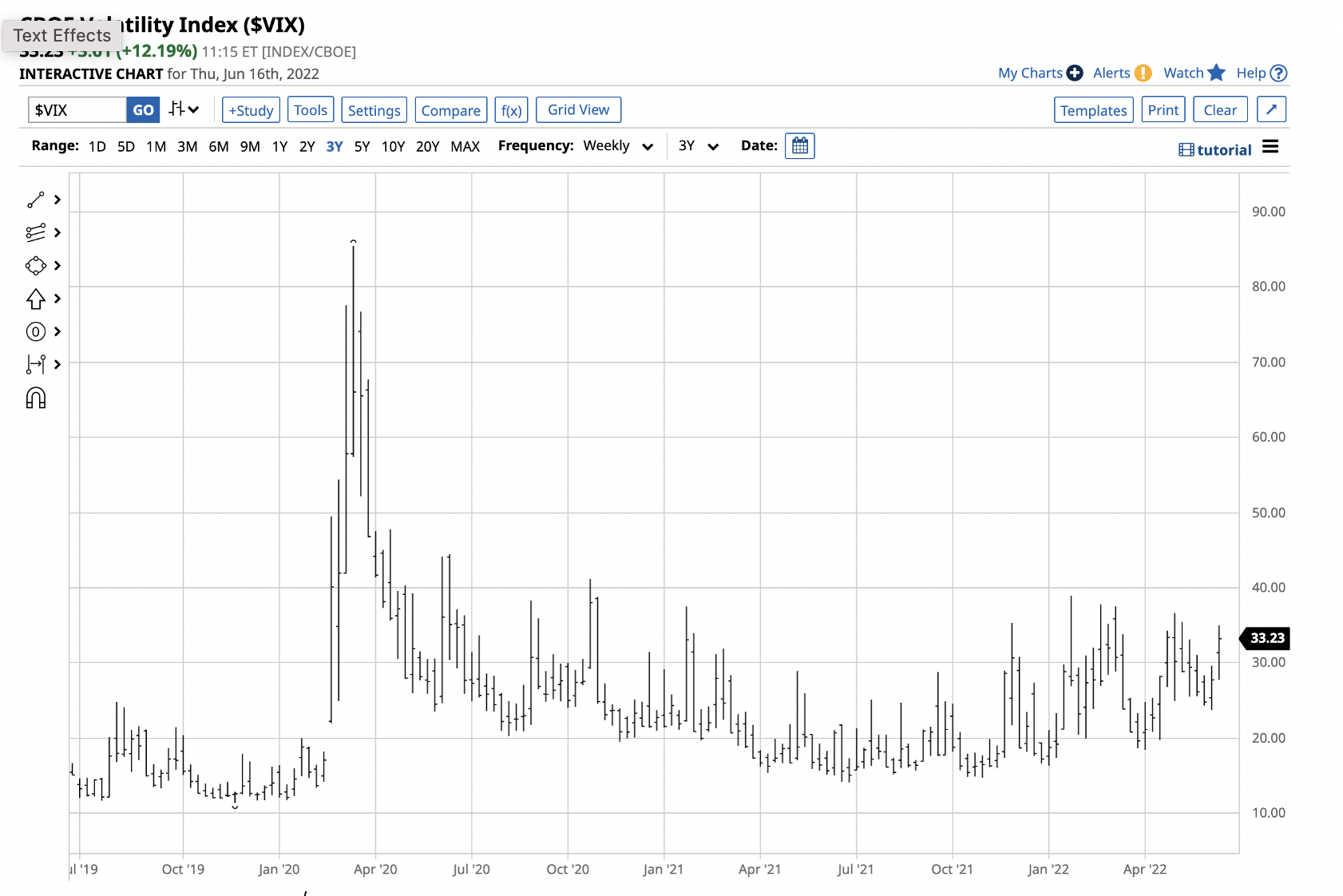

L'indice VIX reflète la volatilité implicite des actions du S&P 500. La volatilité implicite est le principal déterminant du prix des options d'achat et de vente, et les options sont une assurance de prix. Le VIX a tendance à augmenter lorsque les actions baissent, car les participants au marché protègent leurs portefeuilles avec une assurance de prix.

Si le niveau de base du VIX a augmenté au cours des derniers mois, l'indice n'a pas connu de pic, ce qui signifie que le marché boursier n'a pas connu de capitulation générale.

Source : Barchart

Le graphique montre que la capitulation boursière de mars 2020 a entraîné un pic de l'indice VIX au niveau de 85,47. À 30,36 le 20 juin, l'indice de volatilité était élevé, mais pas à un niveau qui indique que le marché boursier est proche d'un plancher de capitulation.

La hausse des taux n'est qu'une petite partie du problème baissier

La Fed et les autres banques centrales sont dans une position difficile car elles sont confrontées à une inflation liée à l'offre et n'ont à leur disposition que des outils liés à la demande. De plus, la chute des stocks et du PIB au 1er trimestre augmente les chances d'une récession alors que l'inflation continue de pousser les prix à la hausse. La stagflation est une bête économique horrible.

La hausse des taux pèse sur le marché boursier, mais la guerre en Europe, les tensions entre les puissances nucléaires du monde et les élections de mi-mandat aux États-Unis, où la première économie mondiale est divisée selon des lignes politiques, ont alimenté une grande incertitude sur les marchés de toutes les catégories d'actifs.

La baisse des marchés boursiers et obligataires n'a pas signalé de capitulation, ce qui pourrait être le facteur le plus baissier auquel les marchés sont confrontés. Le VIX, qui se situe dans une fourchette de plus de 30, n'indique pas que les acteurs du marché paniquent.

La hausse des taux n'est qu'un des problèmes auxquels est confronté le marché boursier américain à la mi-juin 2022. La tendance baissière devrait continuer à guider les actions jusqu'à ce que le marché puisse établir ce qui pourrait être un creux de vague. La tendance la plus baissière des actions pourrait être la poursuite des conditions du jeu de la taupe, où les nouveaux planchers mènent à des reprises qui laissent la place à des planchers plus bas.

Soyez prudent sur le marché boursier, car la hausse des taux d'intérêt est l'un des nombreux problèmes auxquels les actions seront confrontées à la mi-2022.