par Matthieu Protard

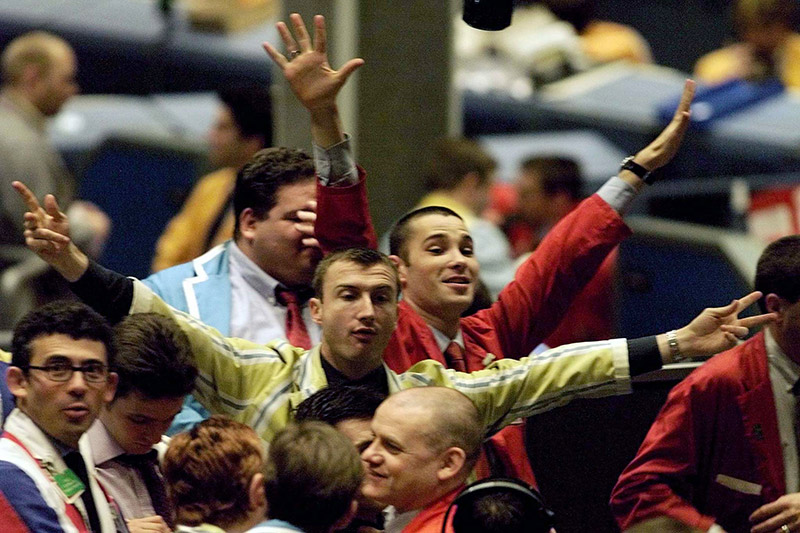

PARIS (Reuters) - Après un redémarrage tonitruant en début d'année, le marché français des fusions et acquisitions (M&A) confirme au troisième trimestre qu'il est sorti de la léthargie dans laquelle il était plongé depuis la crise financière de 2008-2009.

De l'avis de banquiers, la reprise du M&A est bel et bien ancrée, portée une nouvelle fois par un secteur des télécoms en ébullition. A l'image du français Iliad qui a tenté cet été, sans succès pour le moment, de racheter à Deutsche Telekom sa filiale américaine T-Mobile USA.

Les entreprises européennes, qui ont assaini leur bilan et réduit leur endettement pendant la crise, ont retrouvé des marges de manoeuvre financière et veulent profiter de conditions de financement attractives pour trouver des gisements de croissance hors d'une Europe confrontée au marasme économique.

"Les transactions vont se poursuivre. Tous les secteurs sont susceptibles de bouger", dit Alban de La Sablière, banquier d'affaires chez Morgan Stanley à Paris.

"On remarque que le marché a une bonne perception des opérations de M&A", poursuit-il. "L'environnement de taux bas favorise aussi les grandes transactions. Cela met de l'huile dans les rouages."

D'après les données Thomson Reuters, le volume des transactions de M&A a triplé en France (+210%) au cours des neuf premiers mois de l'année par rapport à la même période de 2013, à 249,6 milliards de dollars (198 milliards d'euros environ).

A lui seul, le troisième trimestre totalise 101,8 milliards de dollars (81 milliards d'euros) de transactions et signe ainsi le meilleur trimestre depuis début 2006.

"Nous sommes repartis sur un cycle haussier", souligne Hubert Preschez, responsable du Corporate Finance pour la France à la Société générale.

"Dans un environnement de liquidité abondante et de désendettement, les entreprises font face à des problématiques de marge, qui les encouragent à rechercher des mouvements de synergies", poursuit le banquier d'affaires.

TÉLÉCOMS EN TÊTE

Plus globalement, en Europe, entre janvier et septembre, le volume des transactions a crû de 83% à 685 milliards de dollars. Sur cette même période, il a grimpé de 63% aux Etats-Unis à 1.230 milliards de dollars.

Sans surprise, en France, les télécoms ont dominé les débats avec 89 milliards de dollars d'opérations de M&A sur les neuf premiers mois de l'année.

Outre le rachat de SFR par Numericable annoncé en avril et l'intérêt d'Iliad pour T-Mobile USA, le secteur a vu Orange jeter son dévolu sur l'espagnol Jazztel, tandis que Vivendi a vendu sa filiale brésilienne GVT à l'espagnol Telefonica.

Ces offensives d'Orange et d'Iliad à l'étranger ont pour le moment mis entre parenthèses la consolidation du marché de télécoms en France, pourtant souhaitée par les opérateurs eux-mêmes.

"Faute de combattants, il ne se passera rien. Mais les combattants peuvent revenir à tout moment", souligne un banquier d'affaires parisien qui n'a pas souhaité être cité nommément.

"Aujourd'hui, nous sommes clairement dans une période d'exécution des transactions annoncées en début d'année mais quelques opérations de taille assez significative pourraient arriver d'ici la fin de l'année", souligne Hubert Preschez.

Le français Lafarge et le suisse Holcim préparent ainsi sur plus de trois milliards d'euros de cessions d'actifs pour pouvoir mener à bien leur fusion prévue d'ici la fin du premier semestre 2015.

D'après le classement de Thomson Reuters, BNP Paribas arrive en tête des banques conseil en France à fin septembre avec 45 transactions à son actif, suivi par Lazard (45 transactions) et Morgan Stanley (21).

(Edité par Dominique Rodriguez)