Après un début d'année qui semblait être une photocopie de 2021 (c'est-à-dire une hausse perpétuelle), les investisseurs se sont réveillés du sort selon lequel les marchés montent toujours et nous avons assisté à une période similaire (en termes de vitesse de baisse) à mars 2020 avec le covid (en termes d'ampleur, nous sommes encore à des niveaux plus contenus).

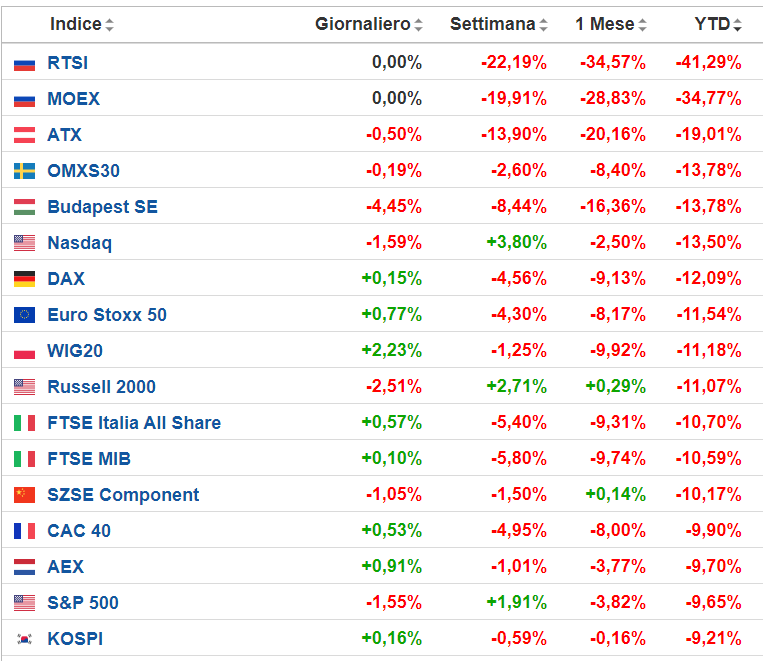

En effet, dans les deux tableaux ci-dessous, nous voyons comment les principaux indices d'actions (voir colonne YTD) ont perdu en moyenne 10% depuis le début de l'année.

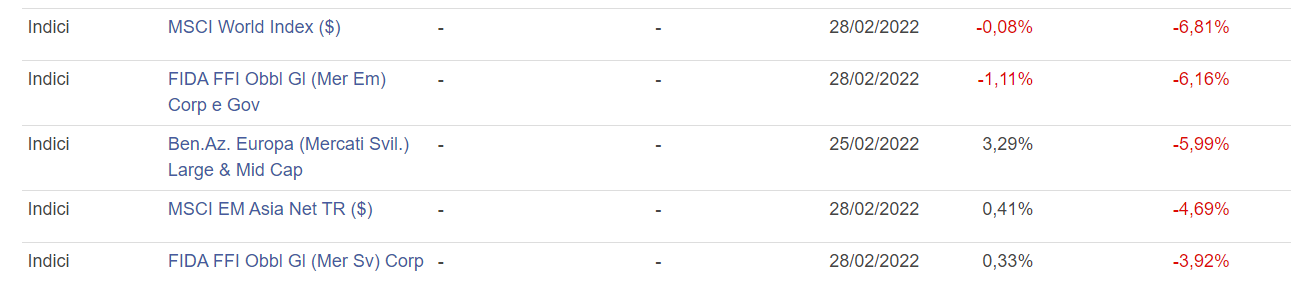

Comme toujours, lors des phases de risk-off sur les marchés, peu de classes d'actifs sont épargnées par une baisse généralisée (les mêmes obligations baissent en moyenne de 4-5% ; seules les matières premières sont épargnées, le conflit Russie-Ukraine impactant les approvisionnements, et le cash, l'inflation dépassant toutefois 5%, voir tableau ci-dessous).

Que faire dans la situation actuelle

C'est là qu'il devient utile pour les investisseurs de recourir à ce que l'on appelle les "fondamentaux", qui, aussi insignifiants soient-ils, sont toujours une bouée de sauvetage, surtout en période de ralentissement économique :

- Diversification par classe d'actifs

- Diversification par montant

- Horizon temporel adéquat

- Plans de capitalisation - entrées fractionnées

- Gestion des émotions

Mettons donc en pratique les points ci-dessus. Comme toujours, puisque je crois que l'approche la plus sérieuse est d'y mettre son visage (l'argent dans ce cas), je vais m'inspirer d'un de mes propres portefeuilles.

Diversification par classe d'actifs

Au moment où j'écris, mon portefeuille se décompose comme suit :

- 45 % d'actions

- 23% d'obligations

- 26% en espèces

- 6% de produits de base

Il s'agit d'un portefeuille tendanciellement prudent, où les liquidités ont été mises de côté à des niveaux relativement élevés, non pas tant parce que je prévoyais (peut-être) la baisse de la dernière période, mais parce que les évaluations étaient objectivement élevées (j'ai donc jugé opportun de conserver des liquidités pour des entrées successives).

Au sein des différentes classes d'actifs, j'ai ensuite appliqué une diversification plus poussée (de sorte que le stock, par exemple, est divisé entre global, Chine, pays émergents, Europe, par secteurs, par mégatendance, etc.)

Diversification par montants

Ici aussi, le "money management" (pour utiliser un terme technique) est très important, surtout dans les phases délicates du marché. Cela permet de prévoir, entre les différentes choses, de toujours peser les montants à attribuer à la classe d'actifs unique (et à l'instrument unique) afin d'avoir une bonne diversification. J'établis donc tout d'abord quelles sont les classes d'actifs "stratégiques" (donc le squelette, à maintenir à long terme et à augmenter sans vendre) et celles "tactiques" (plus de court terme, avec des poids plus contenus et à tourner en logique plus de trading).

À cet égard, toujours rester sur mon portefeuille, au niveau des actifs stratégiques, considérer que l'instrument qui pèse plus de cubes les 9,15% du total, d'autres stratégiques autour des 5%, tandis que pour la tactique je ne vais pas au-delà des 3% pour chaque instrument unique.

Un horizon temporel approprié

J'ai commencé à construire ce portefeuille en 2020 (en profitant en partie du retournement covidien) et avec des liquidités toujours présentes je dois dire que c'est effectivement toujours un "work in progress". Cela dit, comme je le répète toujours dans mon analyse du lundi matin, mon horizon temporel va d'un minimum de 10 ans à un maximum, et j'ai donc dû tenir compte de moments comme celui-ci dès le départ.

L'avantage à cet égard est que le temps est essentiel pour obtenir des résultats. Je suis donc à l'aise même lorsque les marchés baissent beaucoup. Si la question qui vous vient à l'esprit est "mais si vous avez un retournement de tendance vers la fin de la période, que faites-vous ?", alors la réponse est que, en supposant un horizon de 10 ans, vers 7-8 ans, vous commencerez à réduire l'exposition au risque et à viser davantage la consolidation.

Quoi qu'il en soit, comme je l'ai souvent répété, penser aujourd'hui à investir sur les marchés sans avoir au moins 5-6 ans devant soi n'a guère de sens (du moins pour moi).

L'image ci-dessous vaut mille mots...

Plans de capitalisation - entrées fractionnées

J'ai commencé un plan d'accumulation sur les actions américaines à peu près à la même époque, et là encore, je dois dire que les ralentissements comme ceux que nous connaissons actuellement, surtout s'ils se produisent au début d'un plan d'accumulation, sont vraiment une aubaine, car ils vous permettent d'accumuler plus d'actions à des prix plus bas (vous pouvez revoir mon analyse du plan d'accumulation ici).

En outre, le fait d'y entrer de manière progressive permet de réduire considérablement l'émotivité (et donc les erreurs de comportement) que nous pourrions commettre parce que nous sommes submergés par les émotions.

Gestion des émotions

Dernier point, mais peut-être l'un des plus importants (ce n'est pas un hasard si nous faisons une chronique hebdomadaire consacrée à ce sujet), c'est tout simplement l'émotivité.

Il arrive souvent en effet dans les phases de forte volatilité de risquer de sortir de la stratégie propre parce que prise de la peur de perdre de l'argent (je me souviens que diverses études montrent que la douleur de la perte est avancée de 2,5 fois par rapport aux gains) et donc une fois en dehors des marchés, comme il arrive souvent, il nous arrive de perdre littéralement le rebond (dans certains cas beaucoup plus fortement, voir post mars 2020) qu'il suit.

En conclusion, il n'existe pas (et il est bon de s'en souvenir plusieurs fois) de formules magiques, mais en suivant ces concepts simples, on évitera dans 90% des cas de perdre de l'argent sur les marchés.

Jusqu'à la prochaine fois !

Si vous trouvez mes analyses utiles, et que vous voulez recevoir les mises à jour lorsque je les publie en temps réel, cliquez sur le bouton FOLLOW de mon profil !

" Cet article a été rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et, en tant que tel, il ne vise pas à encourager l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif, évalué de plusieurs points de vue, est très risqué et que, par conséquent, toute décision d'investissement et le risque y afférent restent de la responsabilité de l'investisseur.