- Les principales devises sont en chute libre depuis quelques mois, la Fed restant fidèle à son objectif de maîtriser l'inflation aux États-Unis.

- Le marché des titres à revenu fixe a été déstabilisé par l'augmentation de la volatilité des devises.

- Le ralentissement rapide du marché immobilier est le signe d'un affaiblissement de l'économie.

Certains signes indiquent que l'objectif de la Fed, qui consiste à écraser le site inflation, pourrait bien provoquer une crise monétaire mondiale. Il s'agit peut-être d'un euphémisme, voire d'une évidence. Trois des devises les plus importantes du monde ont connu leurs propres épisodes d'extrême volatilité et de baisse massive ces derniers temps.

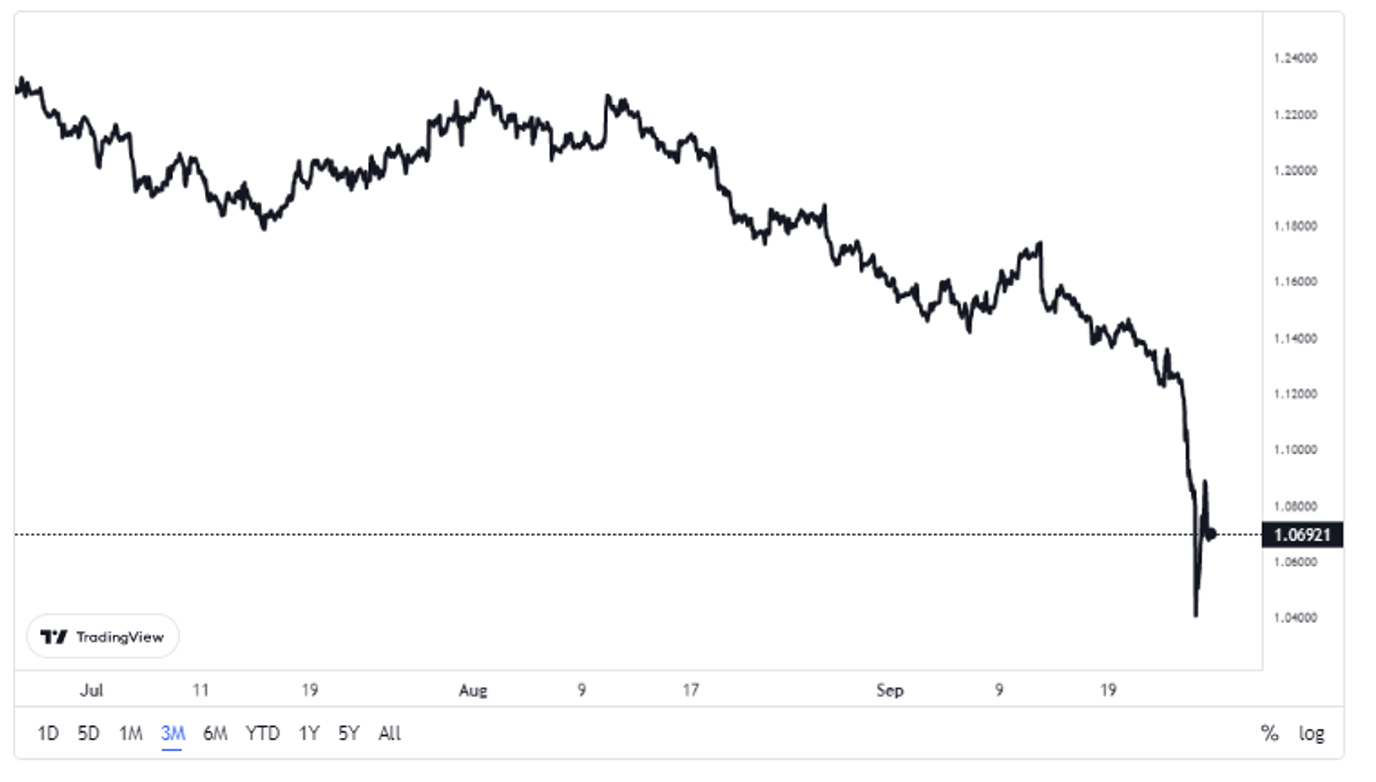

Tout d'abord, il y a eu le euro qui est passé sous la parité pendant l'été. Ensuite, la valeur du yen s'est effondrée lorsque la paire USD/JPY est passée de près de 100 ces dernières années à environ 145 - les derniers 20 % de ce mouvement ayant été réalisés en très peu de temps sur . Enfin, les ours se sont jetés sur la livre sterling. Le "Cable", comme on l'appelle sur le marché des changes, a chuté à des niveaux plus bas que jamais par rapport au billet vert, tombant sous un creux antérieur établi en 1985.

GBP/USD: La livre sterling chute de 1,22 à 1,04 dollar en trois mois

Source : TradingView

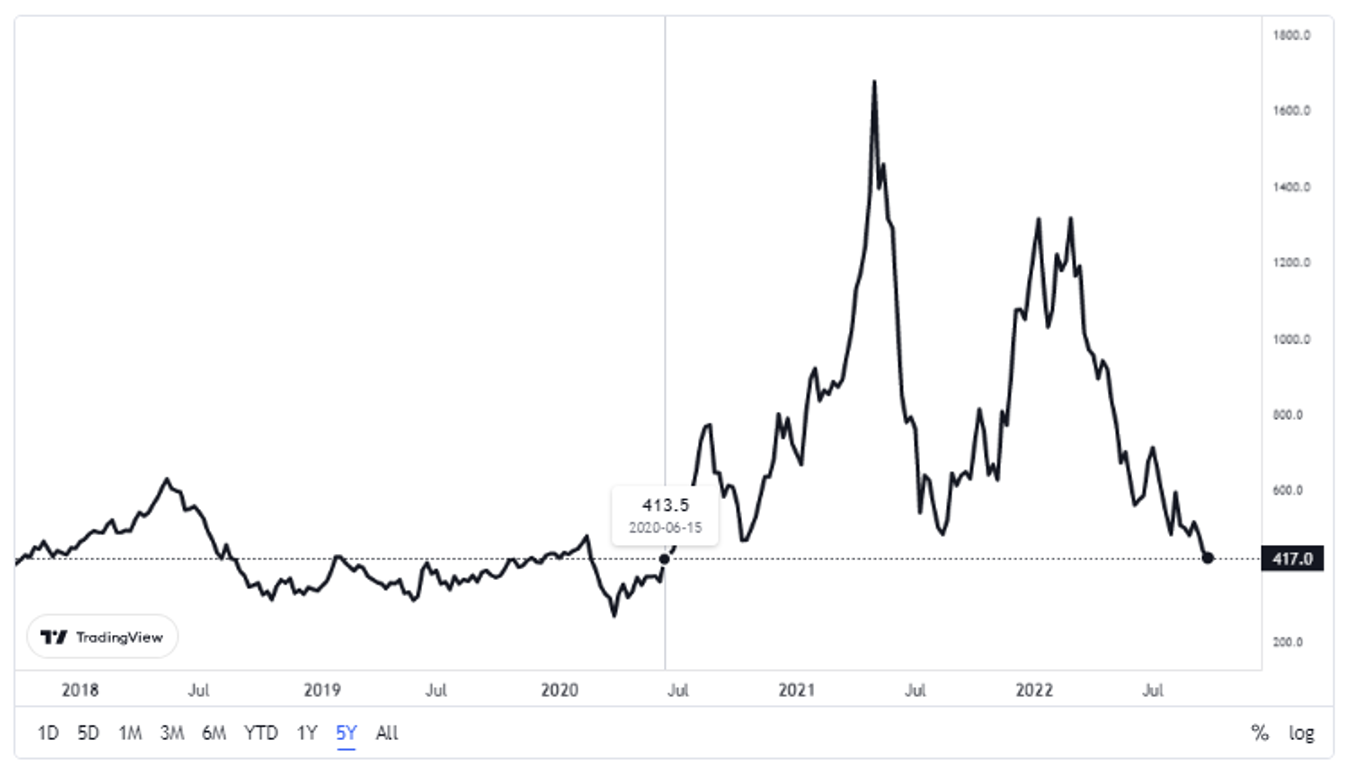

Si l'on se concentre sur le marché national, d'autres signes indiquent que la situation est en train de se dégrader. Il suffit de penser que le contrat à terme sur le bois d'oeuvre est tombé à son prix le plus bas depuis le premier semestre 2020, un signe avant-coureur clé de l'activité économique, et un domaine qui était autrefois sous la pression des problèmes de la chaîne d'approvisionnement. Les prix des produits de base semblent se normaliser, pour donner une tournure positive aux choses.

Futures du bois d'œuvre : Le plus bas depuis juin 2020

Source : TradingView

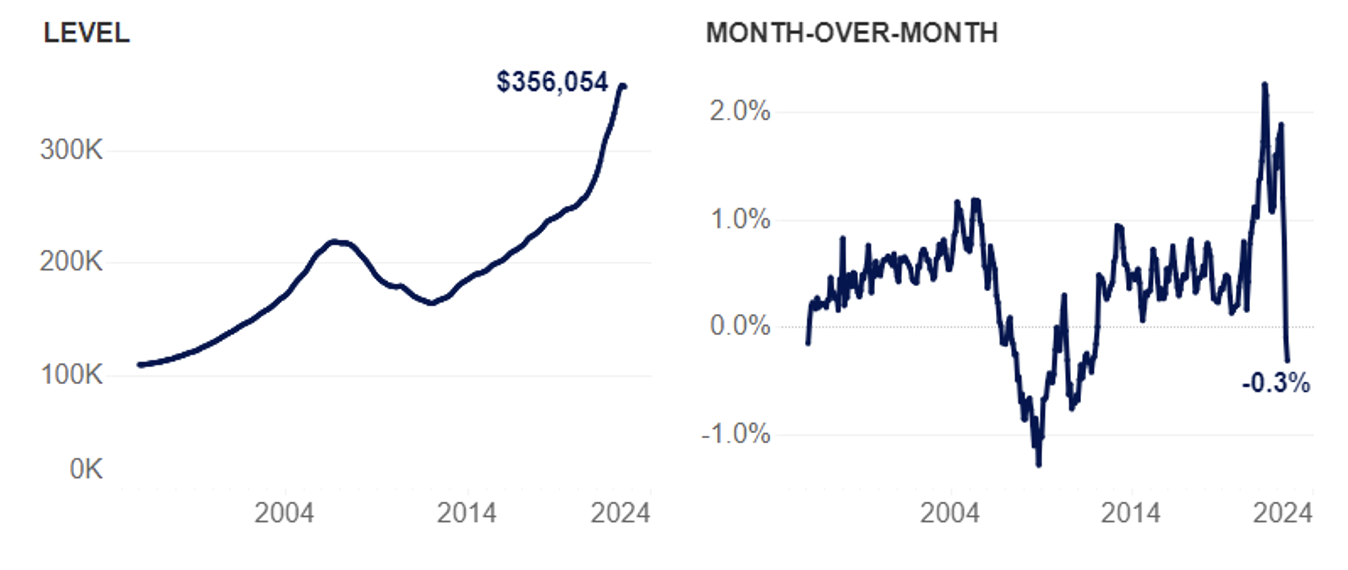

Pour ce qui est de l'immobilier en particulier, Zillow rapporte maintenant que la valeur des maisons américaines a diminué pendant deux mois consécutifs. Il s'agit d'un net revirement baissier par rapport aux gains mensuels massifs observés depuis le milieu de 2020 jusqu'au premier semestre de cette année. Et qui sait ce que révélera la lecture de septembre, compte tenu de la flambée massive des taux hypothécaires.

Indice Zillow de la valeur des maisons, brut, août 2022 : les prix des maisons chutent en juillet et août

Source : Recherche économique Zillow

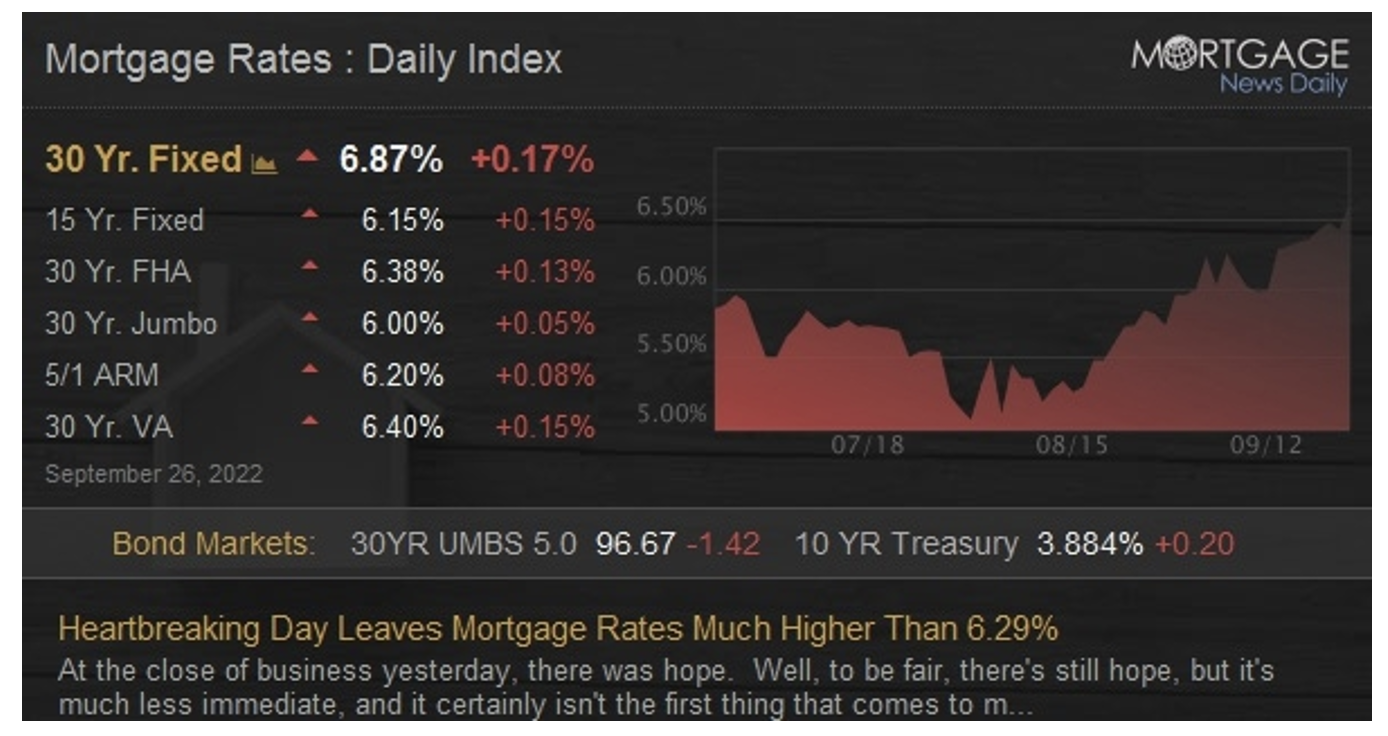

Encore plus de mauvaises nouvelles sur : Lundi, Mortgage News Daily a rapporté que le taux moyen d'un prêt hypothécaire conventionnel à taux fixe sur 30 ans a bondi à un énorme 6,87 %. Nous n'avions pas vu cela depuis le milieu des années 2000. Le site semble difficile pour le marché du crédit résidentiel de fonctionner avec autant d'emprunteurs bloqués sur des taux hypothécaires exceptionnellement bas. Passer d'une maison à une autre signifie se refinancer à un taux potentiellement paralysant.

Les taux hypothécaires continuent de grimper

Source : Mortgage News Daily

Est-il temps pour la Fed de pivoter ? Une progression de plus de 5 % sur le site U.S. Dollar Index en l'espace de quelques jours pourrait amener le président Jerome Powell et le FOMC à reconsidérer une position aussi belliqueuse. Ce qui est déprimant pour le reste du monde, c'est que les États-Unis externalisent essentiellement l'inflation. Après all, les nations étrangères ressentent d'autant plus la hausse des prix des matières premières que leurs monnaies perdent de la valeur.

Est-ce que je vous ai préparé à vous ouvrir les veines ? Prenez courage. Nous sommes proches de l'une des parties les plus haussières du cycle des élections présidentielles. De plus, avec le retour du VIX dans les années 30 lundi après-midi, il y a des signes de panique dans les actions. Il y a une panique légitime dans les obligations avec le 10-year Treasury qui a encore augmenté de 20 points de base près du sommet de lundi. Comme l'a dit Marko Kolanovic ( JPMorgan’s ) dans une note, il y a des signes de formation d'un fond.

Conclusion : La Fed va-t-elle prendre en compte la chute des marchés ?

Cela aussi passera. Il s'agit d'un vieux dicton boursier qui n'apporte probablement que peu de réconfort aux investisseurs à long terme aujourd'hui. Nous verrons si M. Powell et la Fed freinent la chute de certaines régions des marchés financiers mondiaux.

Avertissement : Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.