La mauvaise nouvelle est que la contraction de la masse monétaire semble terminée. Ce n'est pas une mauvaise nouvelle en soi (voir ci-dessous), mais c'est une mauvaise nouvelle dans la mesure où le travail anti-inflationniste qui était en cours s'achève avant d'être tout à fait terminé. Bien que je sois réticent à annualiser la variation mensuelle de M2, l'augmentation de 92 milliards de dollars de M2 en mars a été la plus importante depuis 2021.

Elle n'est annualisée qu'à 5,5 %, ce qui signifie qu'elle ne nous échappe pas vraiment, mais qu'elle est positive. Les variations sur 3 mois et sur 6 mois sont également positives, et les plus élevées depuis début 2022 dans chaque cas. Là encore, nous ne sommes qu'à 0,72 % au-dessus des plus bas ding-dong d'octobre dernier, mais le signe est désormais positif.

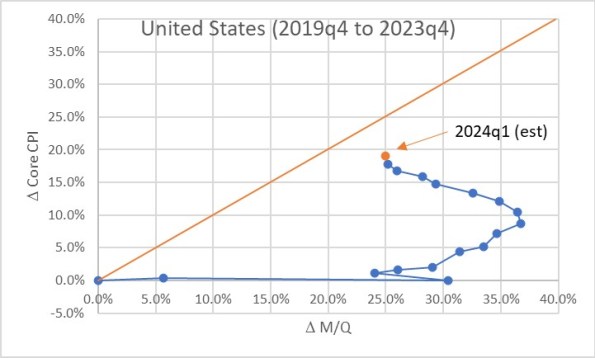

Maintenant que les chiffres de la masse monétaire sont connus et que le rapport préliminaire du premier trimestre PIB est attendu cette semaine, nous pouvons réexaminer notre graphique sur "l'énergie potentielle" qui reste pour l'inflation". (voir "cet article," novembre 2023). Comme l'illustre cet article (et ce graphique), si M2 ne diminue pas, cela devient plus difficile. Au premier trimestre, M2 a augmenté à un taux annualisé de 1,24 % par rapport au quatrième trimestre. Le PIB devrait augmenter de 2,5 % en rythme annuel. Ainsi, M/Q... bouge à peine, comme le montre le graphique.

Nous finirons par revenir à la ligne, à moins que la vélocité ne soit altérée de façon permanente. Malgré tous les fous qui vous ont dit que c'était le cas, il n'y a aucune preuve de cela. La vitesse de M2 augmentera d'environ 1 % (non annualisé), si les prévisions de PIB sont exactes. Il s'agira de la plus faible variation trimestrielle depuis plusieurs années, et la vitesse de circulation sera très proche du point de chute du premier trimestre 2020. Mais il n'y a franchement aucune raison pour que la vitesse de circulation s'arrête là ; des taux d'intérêt plus élevés impliquent une plus grande vitesse de circulation de l'argent. Cependant, nous nous en approchons.

(Par ailleurs, si vous vous demandez comment nous pouvons être presque revenus au point de chute de la vitesse de circulation tout en étant encore 5 % en dessous de la ligne du premier graphique ci-dessus, c'est parce que j'utilise l'inflation de base. Avec l'alimentation et l'énergie, nous sommes un peu plus proches de la ligne et avons utilisé une plus grande partie de l'"énergie potentielle". Mais les denrées alimentaires et l'énergie sont évidemment volatiles et, si une forte hausse des prix de l'énergie donne l'impression que nous avons utilisé toute l'énergie potentielle, il peut s'agir simplement d'un effet ponctuel).

Quoi qu'il en soit, nous ne sommes pas très loin de revenir à la base et c'est une bonne nouvelle. Oui, lorsque nous aurons terminé, les prix auront augmenté de 25 % depuis la fin de l'année 2019, ce qui ne peut pas vraiment être considéré comme une "victoire". Allons-y Brandon. Mais nous nous en rapprochons.

La bonne nouvelle concernant la nouvelle hausse de M2 est qu'elle arrive à point nommé. Les marchés et l'économie commençaient à montrer des signes de resserrement monétaire, de perte de lubrification dans les rouages. Une économie a besoin d'argent pour fonctionner, et si la seule façon de revenir à l'ancien niveau des prix est de poursuivre la diminution de la masse monétaire, c'est aussi un processus douloureux.

À long terme, nous aurions une stabilité des prix si la variation de M était approximativement égale à la variation du PIB. Si nous voulons une inflation de 2 %, il faut que M augmente d'environ 2 % plus vite que le PIB. La variation de la vitesse de circulation signifie qu'elle n'est pas purement mécanique - la baisse constante de la vitesse de circulation depuis 1997 est la seule raison pour laquelle l'inflation est restée modérée malgré la croissance trop rapide de la masse monétaire au cours de cette période - mais la longue tendance à la baisse de la vitesse de circulation est probablement terminée puisque la longue baisse des taux est terminée. Ainsi, si nous ramenons la croissance de la masse monétaire aux alentours de 4 %, nous pourrons obtenir une croissance de 2 à 2,5 % avec une inflation contenue au fil du temps.

Je ne suis pas très optimiste quant au fait que tout cela se déroulera aussi bien et proprement que nous l'avons dessiné sur le tableau noir, mais je suis plus optimiste que je ne l'étais il y a deux ans. Nous avons encore de l'inflation collante devant nous, mais si la Fed continue à réduire son bilan, nous finirons par faire passer l'inflation sous la zone collante et par la ramener vers l'"objectif" (même s'il n'y a plus d'objectif à proprement parler ).

- ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs.

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !