- Il y a beaucoup plus d'éléments qui motivent le marché baissier de cette année que la simple hausse des taux d'intérêt

- Historiquement, le S&P 500 a en fait augmenté en moyenne dans les trois, six et douze mois qui ont suivi une hausse des taux par la Fed

- La saisonnalité indique également un mois d'octobre difficile en perspective

- Bank of America pense que Wall Street n'a pas encore vu le pire. La banque a récemment déclaré que dans un environnement d'inflation élevée et avec la Réserve fédérale qui accélère les hausses de taux d'intérêt, la tendance à la baisse devrait se prolonger, avec une récession qui poussera probablement les actions vers de nouveaux planchers.

- Ray Dalio estime que si les taux culminent près de 4,5 % l'année prochaine, les cours des actions pourraient sombrer de nouveau de -20 %.

- En Europe, la Bundesbank d’Allemagne a ajouté au sentiment négatif et a déclaré que les signes de récession dans le pays sont de plus en plus évidents.

La semaine dernière, la Réserve fédérale a annoncé sa troisième hausse consécutive de 75 points de base, portant les taux d'intérêt de base à des niveaux inédits depuis le début de la crise financière mondiale il y a quatorze ans.

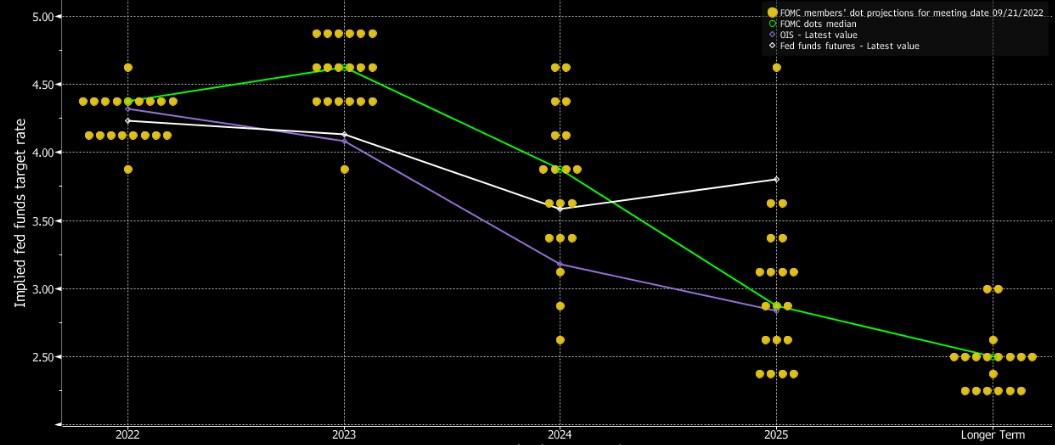

Les prévisions indiquent que les taux finiront l'année au-dessus de 4,25%, ce qui implique une nouvelle hausse de 75 points de base en novembre et une autre de 50 points de base en décembre. Pour 2023, le taux attendu atteint même 4,6 %.

Et c'est là que le dot plot entre en jeu. Le document contenant les perspectives de taux d'intérêt des différents membres qui composent la Fed donne également des indications importantes sur l'endroit où les taux pourraient être jusqu'en 2025.

Les points du diagramme représentent le membre du comité et sa vision de l'avenir des hausses ou des baisses de taux. Cependant, on ignore à quel membre spécifique appartient chacun des points.

Source : Fed

La relation historique de la Fed avec le marché

Cependant, si nous examinons les sept dernières fois où la Fed a relevé les taux d'intérêt (1987, 1988, 1994, 1997, 1999, 2004 et 2015), nous constatons qu'en moyenne, le S&P 500 a en fait gagné lors des trois (+0.5%), six (+7,1%) et douze mois (+10,2%) qui ont suivi la première hausse du cycle.

Le chiffre de trois mois semble faussé par la performance de 1997'où l'indice a gagné +13,6%. Ainsi, si l'on exclut cette valeur aberrante, le marché a connu une série de pertes à court terme chaque fois que la Fed a augmenté les taux d'intérêt, mais il s'est redressé peu après, ce qui a posé de solides rendements à moyen et long terme.

En fait, le S&P 500 n'a chuté que deux fois six mois après une hausse de la Fed (1994 et maintenant), une fois dans les douze mois qui ont suivi (1987) et une fois pendant tout le cycle de hausse des taux (1999). Est-ce que ce sera maintenant la deuxième fois ?

Vraisemblablement, oui, car il y a beaucoup plus d'éléments cette fois-ci, comme l'inflation mondiale, le risque d'une récession économique mondiale et la guerre russe en Ukraine, qui reste loin d'une résolution même après sept mois de combat.

Donc, malgré la relation historique affichée ci-dessus, on ne peut pas être raisonnablement optimiste sur les marchés boursiers aujourd'hui. À Wall Street, ils ne le sont certainement pas. Il suffit de regarder ce qui suit :

En attendant, le S&P 500 a franchi un autre cap sinistre en 2022 : il a chuté de plus de -1% dans 25% des jours de bourse de l'année.

Depuis que la semaine de cinq jours de bourse a commencé en 1952, les seules années avec un pourcentage plus élevé de jours de chute de -1% ou plus sont 1974 (26,6%), 2002 (28,6%) et 2008 (29,6%). Soit dit en passant, ces trois années se sont terminées par une chute de l'indice de -29,7%, -23,3% et -38,5%, respectivement.

La saisonnalité est encore un autre problème pour le S&P 500

Les difficultés des marchés, loin de disparaître, restent inchangées. Mais pas seulement à cause de l'inflation et des hausses de taux d'intérêt. Elles sont également dues au schéma saisonnier.

En effet, la deuxième quinzaine de septembre est l'une des périodes les plus difficiles pour le marché boursier sur une base historique. Le S&P 500 a baissé en moyenne de -0,75% depuis 1950. Et ce n’est pas tout, octobre est historiquement le mois le plus volatil de l’année. En fait, depuis la Seconde Guerre mondiale, la moyenne de la volatilité d'octobre a été supérieure de +36% à la moyenne des onze autres mois de l'année.

Avertissement : L'auteur ne détient aucun des titres mentionnés dans cet article.