- Les bénéfices et les perspectives de hausse des taux de la Fed dicteront le sentiment du marché cette semaine.

- L'action Johnson & Johnson est à acheter avec les résultats à venir

- L'action Snap va souffrir de la faible croissance des ventes.

- Inflation

- L'agitation géopolitique

- Technologies perturbatrices

- Hausse des taux d'intérêt

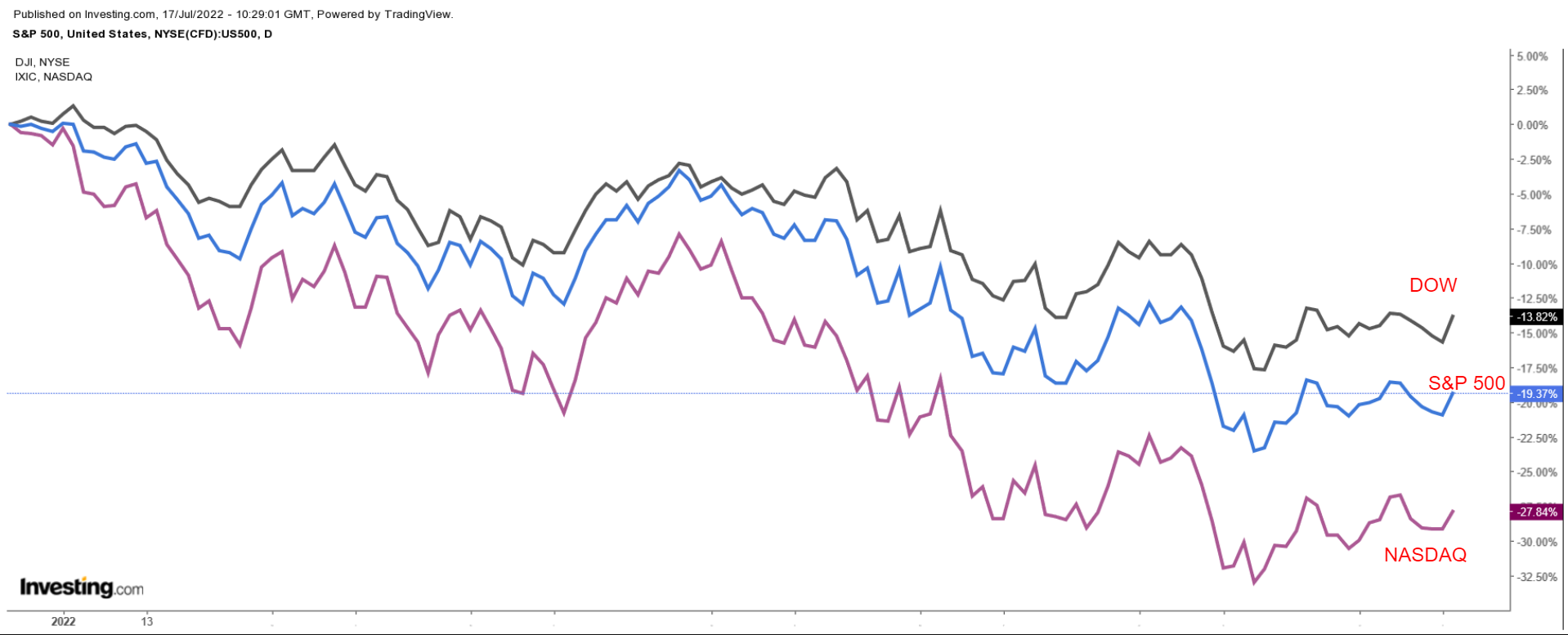

Les actions de Wall Street ont terminé en forte hausse vendredi, sous l'effet conjugué de bénéfices optimistes, de données économiques solides et de l'atténuation des craintes d'une hausse de 100 points de base des taux d'intérêt de la Réserve fédérale.

Malgré la reprise de vendredi, les principales moyennes de Wall Street ont clôturé la semaine sur des pertes. L'indice des valeurs vedettes Dow Jones Industrials a baissé d'environ 0,2%. a reculé d'environ 0,2 %, tandis que l'indice de référence {{166|S&P 500} et l'indice technologique Nasdaq Composite ont perdu respectivement 0,9 % et 1,6 %.

La semaine à venir devrait être riche en événements, avec le passage à la vitesse supérieure des résultats du deuxième trimestre, et les rapports attendus de grands noms d'un large éventail de secteurs, notamment Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), Twitter (NYSE:TWTR), IBM (NYSE : IBM), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), American Express (NYSE:AXP), AT&T Inc (NYSE : T), Verizon (NYSE:VZ), ainsi que United Airlines Holdings Inc (NASDAQ:UAL), et American Airlines (NASDAQ:AAL).

Sur le calendrier économique, l'accent sera mis sur le logement avec les dernières mises à jour des mises en chantier, des permis de construire et des ventes de logements existants pour le mois de juin.

L'enquête manufacturière de la Fed de Philadelphie et les dernières impressions de l'indice des prix à la consommation seront également publiées.

Quelle que soit la direction prise par le marché, nous mettons en évidence ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse.

N'oubliez pas cependant que notre horizon temporel ne concerne que la semaine à venir.

Action à acheter : Johnson & Johnson

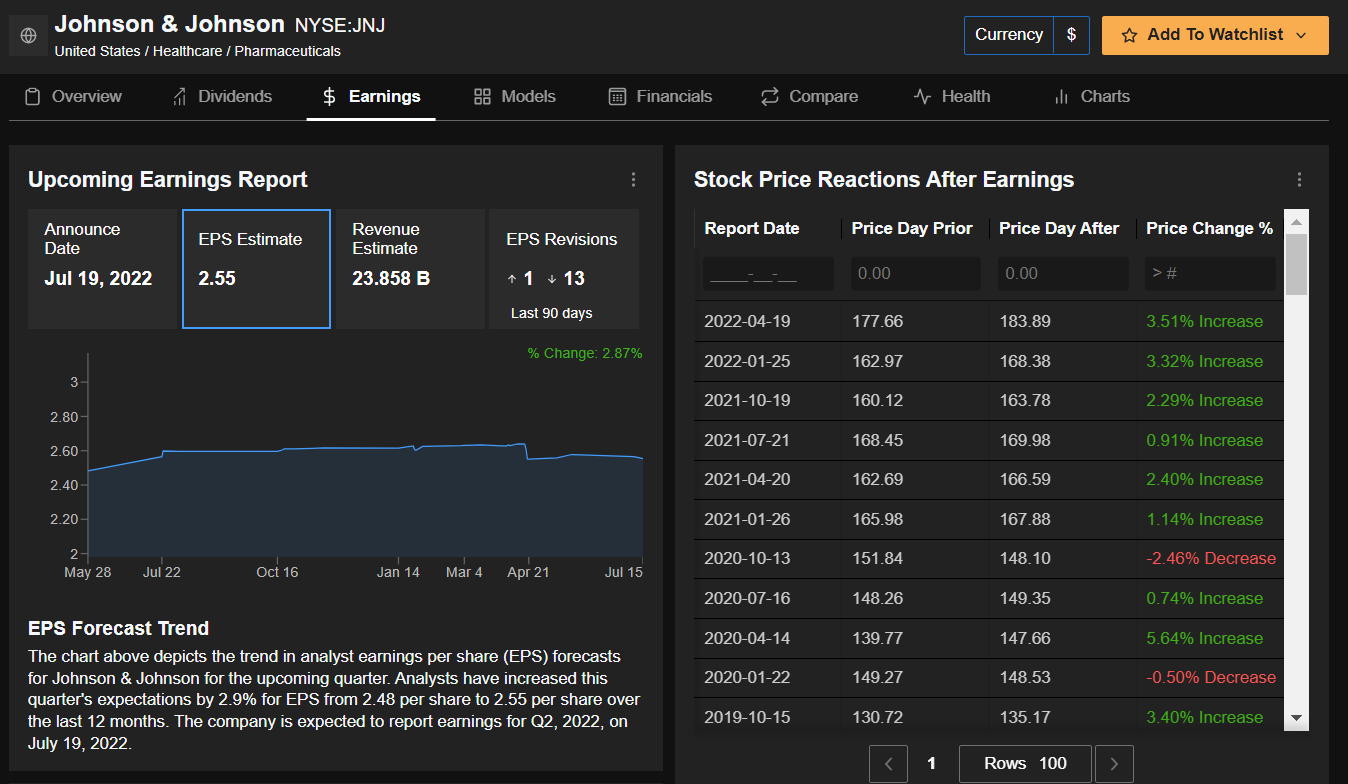

Johnson & Johnson (NYSE:JNJ) pourrait faire l'objet d'une activité d'achat accrue dans les jours à venir, car le conglomérat du secteur de la santé devrait enregistrer un résultat supérieur à la moyenne et une croissance du chiffre d'affaires lors de la publication de ses derniers résultats financiers avant l'ouverture du marché américain le mardi 19 juillet.

Le consensus s'attend à ce que la société basée à New Brunswick, New Jersey, affiche un bénéfice par action de 2,55 $ pour le deuxième trimestre, soit une amélioration de 2,8 % par rapport au bénéfice par action de 2,48 $ de la même période de l'année précédente.

JNJ a dépassé les prévisions de bénéfices de Wall Street à chaque trimestre depuis au moins le premier trimestre 2013, selon InvestingPro+, ce qui souligne la force et la résilience de son activité.

Entre-temps, le chiffre d'affaires devrait augmenter de 2,3 % d'une année sur l'autre pour atteindre 23,8 milliards de dollars, grâce à la forte croissance de ses activités pharmaceutiques, de sa division des dispositifs médicaux, ainsi que de son segment de santé des produits de consommation courante, qu'il prévoit de scinder en une nouvelle société cotée en bourse l'année prochaine.

Source : InvestingPro+

Au-delà de la ligne supérieure et inférieure, les perspectives de JNJ pour le reste de l'année seront au centre de l'attention, car la société doit faire face à plusieurs vents contraires, notamment un dollar plus fort résultant des fluctuations des taux de change, des perspectives de demande incertaines pour son vaccin Covid-19, ainsi que des perturbations continues de la chaîne d'approvisionnement et des coûts plus élevés.

Les commentaires des dirigeants concernant la santé de l'économie seront également à l'honneur dans un contexte macroéconomique d'accélération de l'inflation, de hausse des taux d'intérêt et d'inquiétudes croissantes quant à une éventuelle récession.

L'action JNJ a terminé la séance de vendredi à 178,23 dollars, en vue de son récent sommet historique de 186,69 dollars atteint le 25 avril.

Aux cours actuels, Johnson & Johnson - dont les actions sont en hausse de 4,2 % depuis le début de l'année - a une capitalisation boursière d'environ 469 milliards de dollars, ce qui en fait l'une des sociétés pharmaceutiques les plus précieuses au monde.

Le géant diversifié des soins de santé - plus connu pour ses nombreux noms de médicaments, de fournitures de premiers soins et de produits de consommation - a été un point relativement lumineux dans un marché autrement difficile en 2022, les investisseurs recherchant des valeurs de premier ordre défensives de haute qualité avec des valorisations raisonnables et un dividende solide.

Action à Fuir : Snap

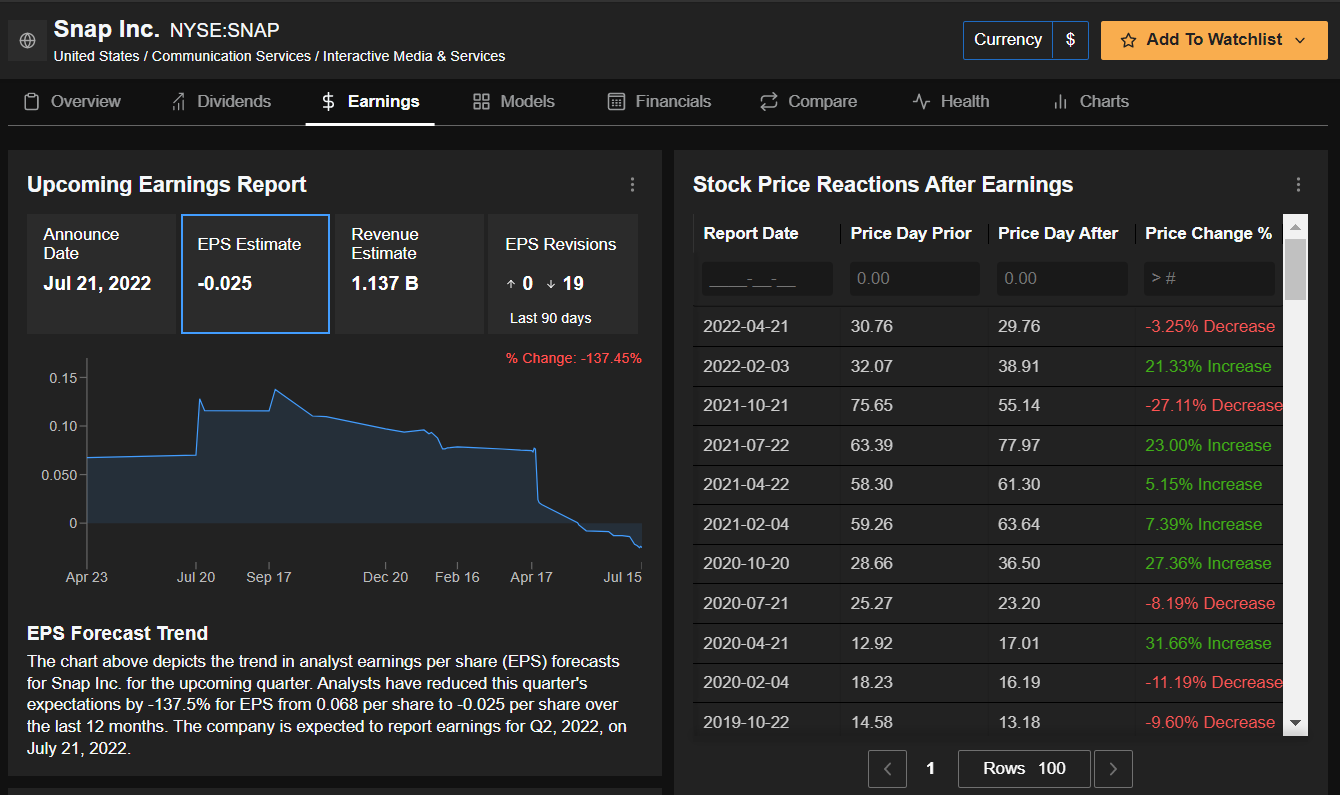

Snap Inc (NYSE:SNAP), qui a vu ses actions s'effondrer régulièrement pour atteindre leur plus bas niveau en plus de deux ans au cours des dernières séances, devrait connaître une autre semaine difficile, car la société mère de l'application de messagerie sociale Snapchat se prépare à publier ses résultats du deuxième trimestre après la clôture du marché le jeudi 21 juillet.

Le consensus s'attend à une perte de 0,02 $ par action, contre une perte par action de 0,10 $ au même trimestre de l'année précédente.

Le chiffre d'affaires devrait augmenter de 17,1 % d'une année sur l'autre pour atteindre 1,15 milliard de dollars, car les sociétés et les petites entreprises réduisent leurs dépenses de publicité numérique dans le contexte opérationnel actuel.

Si cela se confirme, cela marquerait le rythme le plus lent de croissance annualisée des ventes depuis le deuxième trimestre de 2020, selon InvestingPro+, lorsque la crise sanitaire du coronavirus a perturbé l'activité économique.

Source : InvestingPro+

L'entreprise de médias sociaux dépendant de la publicité a largement manqué les attentes en matière de croissance des bénéfices et des ventes lors de la publication des résultats du premier trimestre en avril, en raison de la faible performance de son activité principale de publicité, résultant des changements de confidentialité dans iOS d'Apple (NASDAQ:AAPL) et de la concurrence croissante de l'application chinoise de partage de vidéos TikTok.

Snap a ensuite fait une annonce quelques semaines plus tard, dans laquelle elle s'est montrée prudente sur ses résultats du trimestre de juin, avertissant que l'environnement macroéconomique s'est détérioré "davantage et plus rapidement" que prévu.

Snap, qui a été l'un des grands gagnants de la pandémie, a vu son action se débattre fortement au cours des derniers mois, car le plan de relèvement des taux de la Réserve fédérale a entraîné une réinitialisation agressive des valorisations dans l'espace technologique en ébullition.

Après avoir atteint un record de 83,34 dollars en septembre 2021, l'action SNAP - qui a perdu 71 % depuis le début de l'année - a rapidement chuté à 11,88 dollars le 15 juin.

Depuis, l'action Snap a connu un modeste rebond, clôturant à 13,65 $ vendredi, mais elle est toujours inférieure d'environ 84 % à son sommet historique. Aux niveaux actuels, la société technologique basée à Santa Monica, en Californie, a une capitalisation boursière de 22,4 milliards de dollars.

Dans l'ensemble, la hausse des rendements et les attentes d'un resserrement de la politique de la Fed ont tendance à peser lourdement sur les entreprises technologiques à forte croissance dont les valorisations sont élevées, car elles rendent leurs futurs flux de trésorerie moins précieux et entravent leur capacité à financer leur croissance.

Divulgation : Je n'ai aucune position dans les actions mentionnées, mais je possède des actions du Health Care Select Sector SPDR Fund (XLV), dont JNJ est une des principales positions.

***

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>