En 1989, le Japon était en train de conquérir le monde. L'économie du pays avait progressé de 6,7 % en 1988. La société Sony venait de racheter Columbia Pictures, l'un des plus grands studios hollywoodiens, pour 3,45 milliards de dollars. La société immobilière japonaise Mitsubishi Estate a pris le contrôle du Rockefeller Center à New York en octobre de la même année. Lorsque le prix des terrains a atteint son maximum à Tokyo, les terrains du palais impérial japonais valaient plus que tous les terrains de Floride. - WSJ

À son apogée, en 1989, l'immobilier à Tokyo se vendait jusqu'à 139 000 dollars le pied carré, soit plus de 350 fois plus cher qu'une propriété de choix à Manhattan. - Vanity Fair

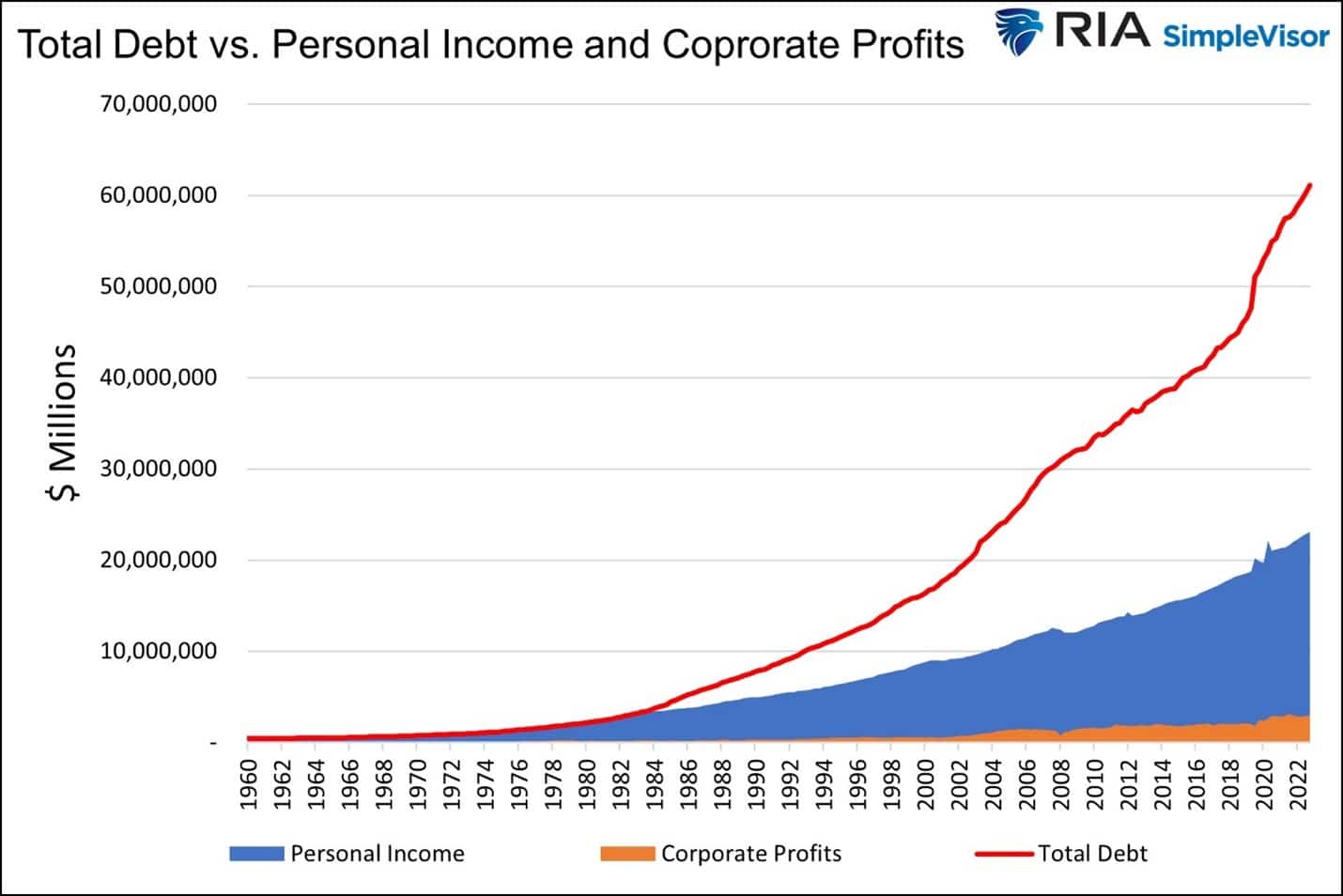

Certains affirment que l'économie américaine et les marchés financiers sont en proie à des bulles épiques. Il ne fait aucun doute que notre dépendance croissante à l'égard de la dette pour financer l'expansion économique et les années d'endettement antérieur est insoutenable sans l'intervention de la banque centrale sur les marchés.

En outre, il existe des signes d'exubérance irrationnelle sur les marchés des actions, du crédit et des cryptomonnaies. Bien que nous soyons dans une sorte de bulle, notre situation actuelle n'a rien à voir avec la bulle du Japon et les décennies perdues qui ont suivi.

La situation du Japon à l'époque et la nôtre aujourd'hui ne peuvent en aucun cas être comparées. Cependant, il existe des similitudes. Par conséquent, les leçons que le Japon a tirées et le prix qu'il continue de payer pour son effet de levier extrême et son exubérance irrationnelle méritent d'être compris dans l'espoir que nous puissions prendre des mesures aujourd'hui et éviter les décennies perdues par le Japon.

Les deux bulles du Japon

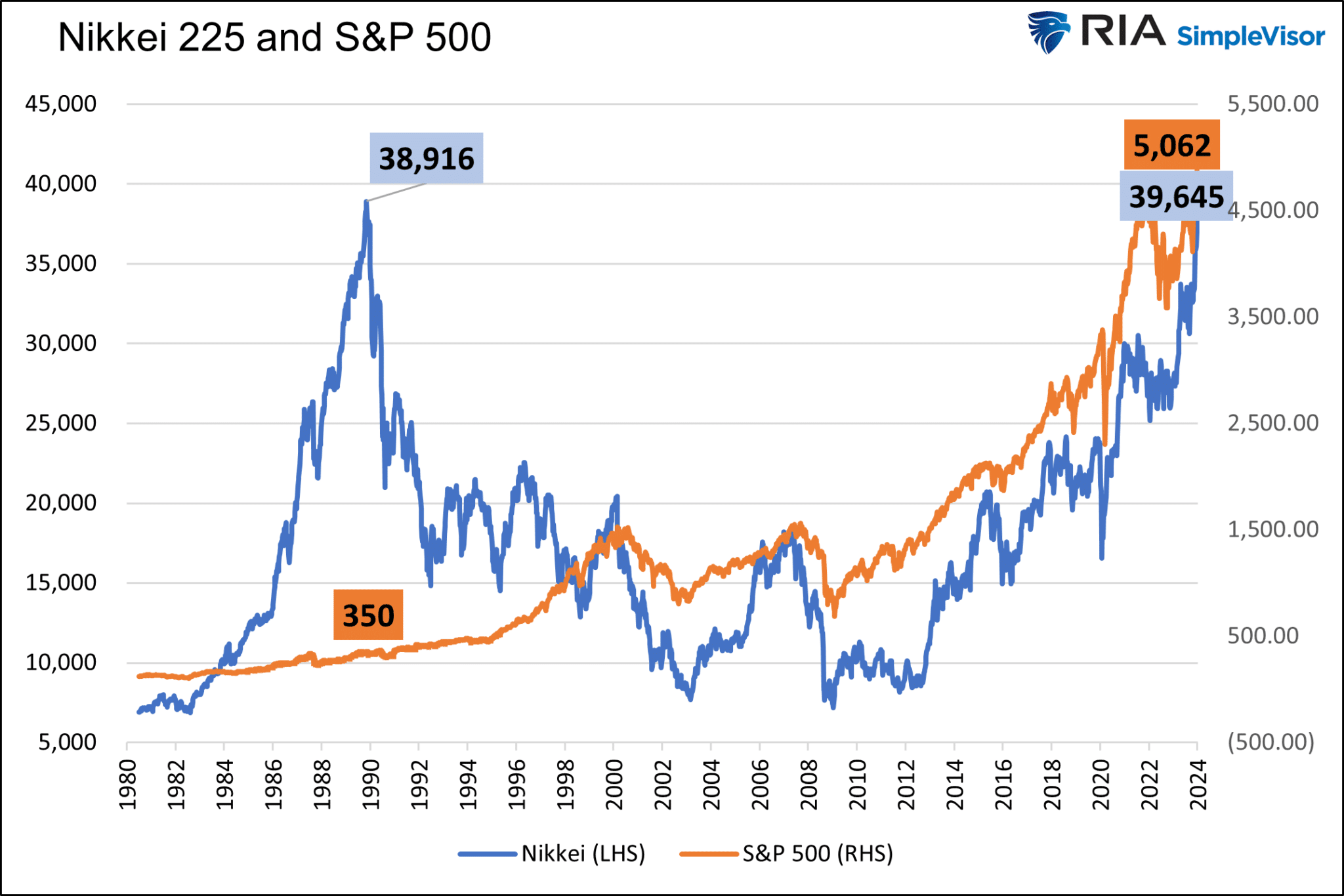

Au cours de la première semaine de janvier 1990, l'indice boursier japonais Nikkei 225 a culminé à 38 916. Comme le montre le graphique ci-dessous, l'indice Nikkei a bondi de 488 % au cours des dix années qui ont précédé ce record. À l'époque, son ratio cours/bénéfice avoisinait les 60. Aujourd'hui, trente-cinq ans plus tard, le Nikkei a enfin atteint un nouveau record. Au cours de la même période (1990 à aujourd'hui), l'indice S&P 500 a progressé de 1350 % !

Le marché boursier n'était pas le seul à connaître une bulle à la fin des années 1980. Les valeurs immobilières, soutenues par un effet de levier extrême, montaient en flèche. À l'époque, on estimait que l'ensemble du marché immobilier japonais valait quatre fois la valeur de l'immobilier américain. C'est incroyable, si l'on considère que les États-Unis ont une superficie 26 fois supérieure. Les statistiques relatives à l'évaluation des biens immobiliers mentionnées dans les premières citations mettent encore plus en évidence les valeurs ahurissantes.

Des décombres à la bulle

Après avoir reconstruit le pays après les ravages de la Seconde Guerre mondiale, le Japon s'est lancé dans un boom économique. Il est rapidement devenu l'une des principales puissances économiques et financières du monde.

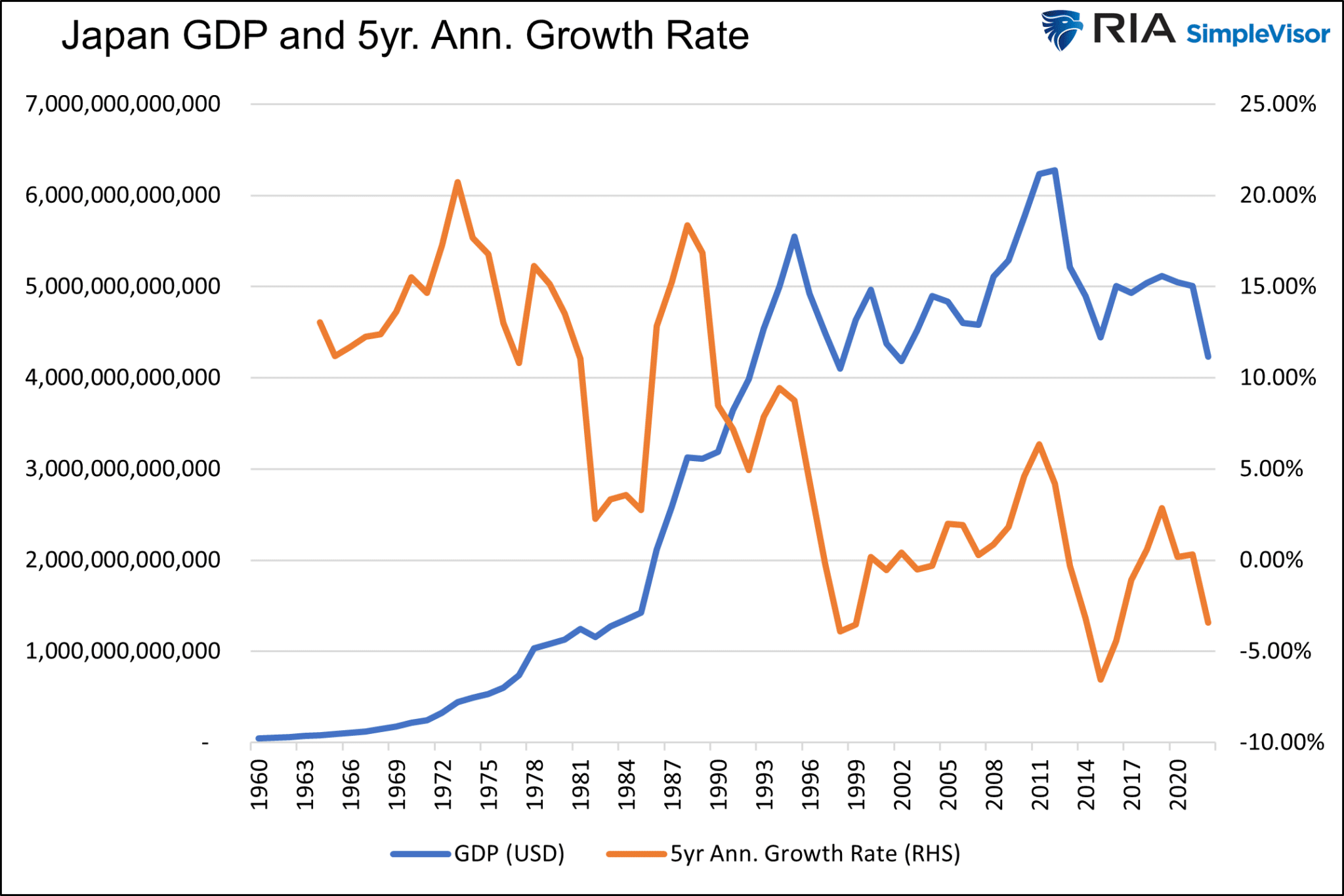

En 1970, le PIB du Japon s'élevait à 217 milliards de dollars. En 1990, il atteignait 3,19 billions de dollars, soit un taux de croissance annuel stupéfiant de 14,4 %. Dans le même ordre d'idées, les économistes s'émerveillent du taux de croissance à un chiffre de la Chine depuis 2000.

Leurs gains économiques massifs se sont complètement arrêtés au milieu des années 1990, marquant le début des "décennies perdues du Japon".

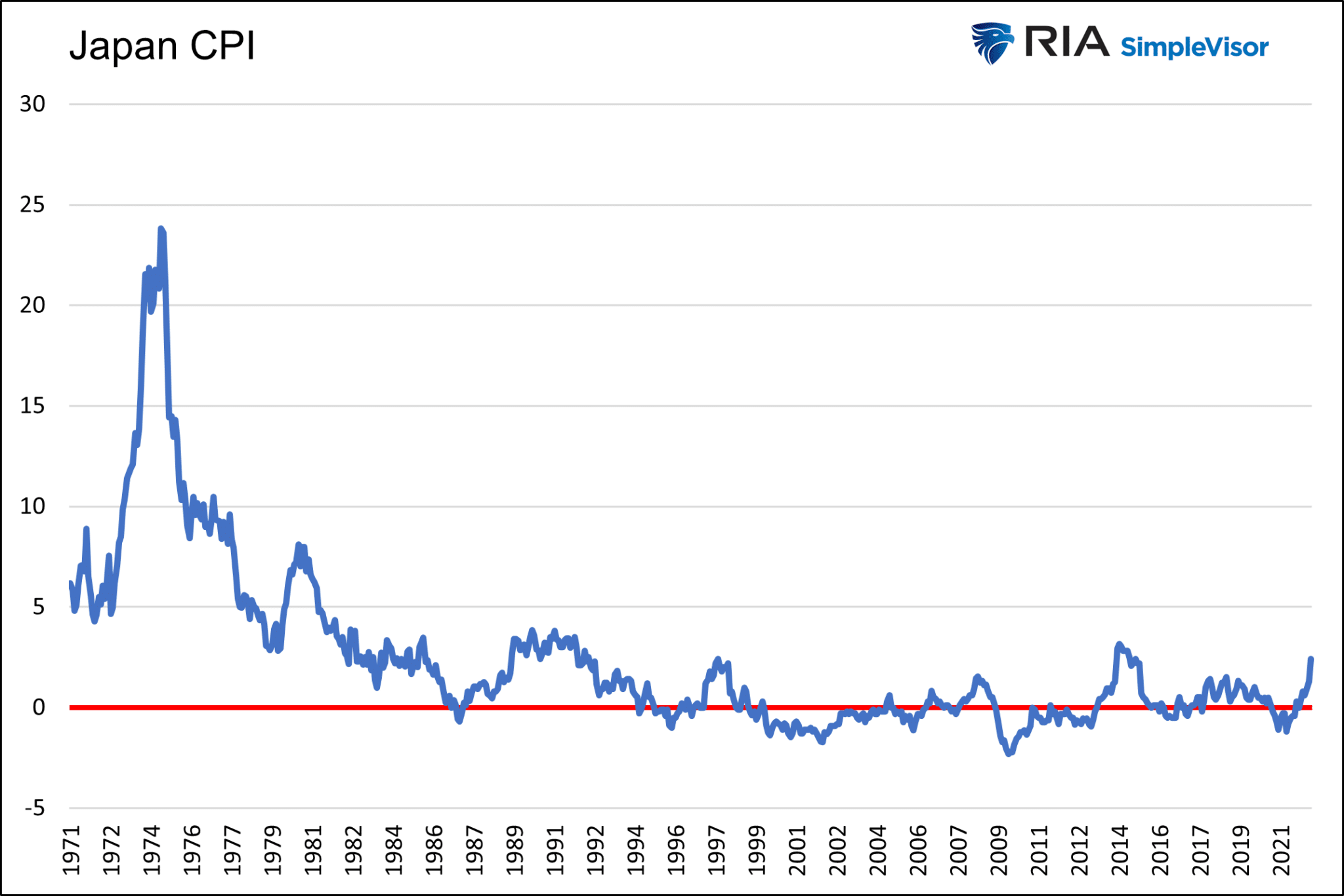

Depuis lors, le Japon est en proie à la stagnation économique et à la déflation. Le premier graphique ci-dessous montre que le PIB du Japon a diminué depuis 1995. De même, les prix ont stagné au cours de la même période, avec de nombreux épisodes de déflation.

Le long chemin vers la reprise

De nombreux facteurs ont contribué aux décennies perdues par le Japon.

Au sommet de la bulle, en décembre 1989, le gouvernement et la Banque du Japon (BOJ) ont mis en œuvre des politiques visant à étouffer les bulles d'actifs. En entravant la capacité du système bancaire à créer de nouvelles dettes et à refinancer les anciennes, ils ont mis un frein aux bulles boursières et immobilières. Le système bancaire était en grave danger, la valeur des actifs chutant précipitamment et les prêts garantissant ces actifs n'étant pas assortis de garanties suffisantes.

Pour le meilleur ou pour le pire, le gouvernement a soutenu les banques afin d'éviter des faillites catastrophiques. Le Japon a probablement évité une crise bancaire et une dépression économique comparables, voire pires, à celles que nous avons connues dans les années 1930.

Malheureusement, les banques sont devenues des zombies. Elles ne pouvaient pas annuler les créances douteuses ; leur capacité à créer de nouveaux prêts ou à refinancer les prêts arrivant à échéance était donc fortement limitée. Le Japon a évité une dépression massive, mais s'est retrouvé avec des décennies de stagnation économique. Choisissez votre poison !

Des effets démographiques persistants

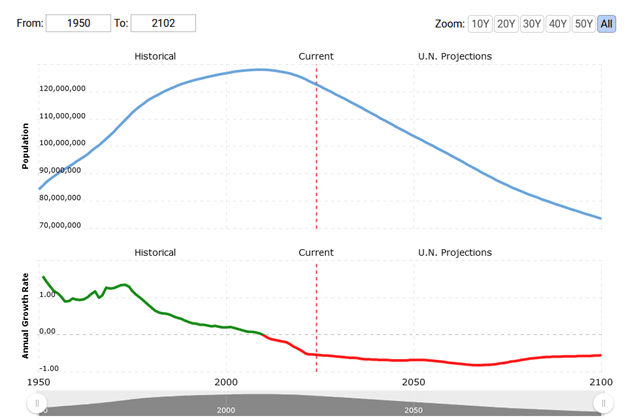

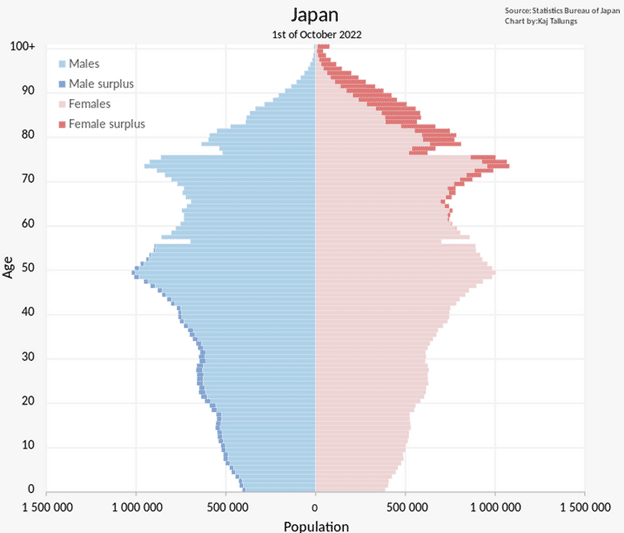

Le déclin et le vieillissement de la population du Japon ne font qu'accentuer les décennies de malheur économique qu'il a perdues. Le premier graphique ci-dessous, reproduit avec l'aimable autorisation de Macro Trends, montre que la croissance démographique du Japon a atteint son maximum en 2009 et qu'elle n'a cessé de décliner depuis. Plus inquiétant encore, le deuxième graphique montre qu'un grand pourcentage de la population a plus de 50 ans et qu'elle est soutenue par une base de plus en plus réduite de jeunes.

L'une des conséquences importantes de la stagnation économique prolongée du Japon a été son impact sur le marché du travail et le paysage démographique. Des taux de chômage élevés, en particulier chez les jeunes, et des salaires stagnants sont devenus la norme. Il en est résulté un sentiment de faiblesse, qui a entraîné une baisse de la consommation personnelle et de la confiance. Par conséquent, le désir d'avoir des enfants a diminué dans l'ensemble de la population.

De nombreux enfants adultes continuent de vivre avec leurs parents et refusent de travailler, de se marier et de fonder une famille.

Pour aggraver la situation démographique, le Japon applique des lois strictes en matière d'immigration. Son taux d'immigration net est de 0,74 pour 1 000 habitants, contre 3 pour 1 000 aux États-Unis. Compte tenu de son faible taux de migration net, le Japon n'a pas été en mesure de compenser son taux négatif de natalité/décès par des étrangers.

La BOJ

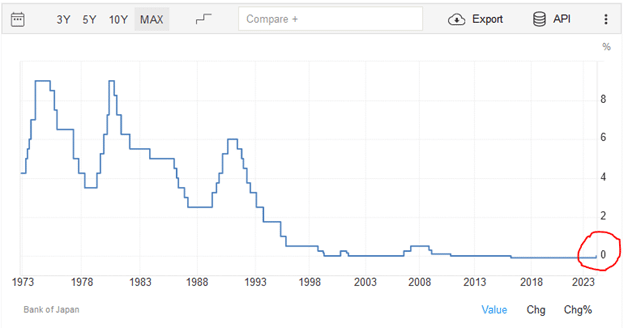

La Banque du Japon (BOJ) a fait tout ce qu'elle pouvait pour soutenir l'économie et les banques. Le graphique ci-dessous, tiré de Trading Economics, montre que son taux d'intérêt directeur est proche de zéro depuis plus de 20 ans. Elle a récemment relevé son taux d'intérêt débiteur à 0-0,10 %. Si vous plissez les yeux, vous verrez peut-être l'augmentation du taux mise en évidence par le cercle rouge.

En outre, elle s'est largement appuyée sur l'achat d'actifs (QE). La Banque mondiale estime que les actifs de la BOJ représentent 89 % du PIB du Japon. C'est presque trois fois plus que la Fed. En outre, la BOJ possède environ 60 % du marché des ETF et est le principal actionnaire de plus d'un cinquième des sociétés du Nikkei 225. Elle détient également plus de la moitié des titres du Trésor du pays.

Elle prétend essayer de normaliser sa politique. Toutefois, le yen se négociant à son plus bas niveau depuis 20 ans et se dépréciant par rapport au dollar américain, la BOJ devra prouver ses dires en augmentant les taux et en réduisant l'assouplissement quantitatif. Le système bancaire et l'économie du Japon sont-ils capables de supporter une telle normalisation ?

Résumé

Le Japon a commis des erreurs graves dans les années 1970, favorisant l'une des plus grandes bulles financières de l'histoire. Il peut également être critiqué pour sa gestion des retombées de ces bulles.

Sa lutte pour retrouver une politique économique et monétaire normale met en évidence l'impact dramatique que la bulle continue d'avoir sur le pays.

Il n'est pas trop tard pour que l'Amérique gère mieux ses finances. Malheureusement, la plupart des hommes politiques veulent être réélus et ne font pas ce qui est le mieux pour l'Amérique. Si nous continuons dans cette voie, nous finirons par nous retrouver au Japon en 1989. Mais il ne faut pas confondre notre situation avec celle du Japon d'il y a quarante ans.