Êtes-vous un "investisseur" ou un "spéculateur" ?

Sur le marché actuel, la majorité des investisseurs recherchent simplement la performance. Mais pourquoi ne pas s'attendre à ce que cela se produise alors que les conseillers financiers, les médias grand public et Wall Street ne cessent d'insister sur l'idée que les investisseurs doivent "battre" un indice de référence aléatoire d'une année sur l'autre ?

Mais c'est ce qui définit la différence entre un "spéculateur" et un "investisseur "?

Graham et Carret

Si vous jouez une partie de poker et que vous recevez une "paire de deux", pousseriez-vous tous vos jetons vers le centre de la table ?

Bien sûr que non.

La raison en est que vous comprenez intuitivement les autres facteurs "en jeu" . Même une compréhension superficielle du jeu de poker suggère que les autres joueurs à la table ont probablement de meilleures mains, ce qui réduira rapidement votre richesse.

Plus important encore, tout comme au poker, en tant qu'individus achetant quelques actions d'une société, nous n'avons AUCUN contrôle sur la manière dont cette société gère ses finances, prend des décisions ou mène ses activités.

En tant que tel, nous "parions" sur un résultat futur inconnaissable avec seulement une compréhension de base des risques encourus.

Par conséquent, en tant qu'individus, nous sommes des "spéculateurs" sur les marchés financiers et, à ce titre, nous devons nous concentrer sur la gestion des risques pour nous permettre de "rester dans le jeu suffisamment longtemps" pour "gagner".

"Philippe Carret, auteur de L'art de la spéculation (1930), estimait que le "motif" était le critère permettant de déterminer la différence entre l'investissement et la spéculation. Carret reliait l'investisseur à l'économie de l'entreprise et le spéculateur au prix.

La spéculation, écrit Carret, peut être définie comme l'achat ou la vente de titres ou de marchandises dans l'espoir de tirer profit des fluctuations de leurs prix. - Robert Hagstrom, CFA

La chasse aux marchés est la forme la plus pure de spéculation. Il s'agit simplement de parier sur une hausse des prix plutôt que de déterminer si le prix payé pour ces actifs est inférieur à leur juste valeur.

Benjamin Graham et David Dodd ont tenté de donner une définition précise de l'investissement et de la spéculation dans leur ouvrage fondateur, Security Analysis (1934).

"Une opération d'investissement est une opération qui, après une analyse approfondie, promet la sécurité du capital et un rendement satisfaisant. Les opérations qui ne répondent pas à ces exigences sont spéculatives".

Il existe également un passage essentiel dans l'ouvrage de Graham intitulé The Intelligent Investor (L'investisseur intelligent) :

"La distinction entre l'investissement et la spéculation sur les actions ordinaires a toujours été utile et sa disparition est une source d'inquiétude.

Nous avons souvent dit que Wall Street, en tant qu'institution, serait bien avisée de rétablir cette distinction et de la souligner dans toutes ses relations avec le public , faute de quoi les bourses pourraient un jour être tenues pour responsables de lourdes pertes spéculatives contre lesquelles ceux qui les ont subies n'avaient pas été correctement mis en garde."

En effet, dans le monde d'aujourd'hui où l'on court après les marchés d'une année à l'autre, le sens du métier d'investisseur s'est perdu. Toutefois, les dix lignes directrices suivantes, rédigées par des légendes de notre époque, devraient vous remettre sur la bonne voie et vous faire passer du statut de spéculateur à celui d'investisseur prospère.

1) Jeffrey Gundlach, DoubleLine

"L'astuce consiste à prendre des risques et à être payé pour prendre ces risques, mais à prendre un ensemble diversifié de risques dans un portefeuille.

Il s'agit d'un thème commun que vous retrouverez tout au long de ce billet. Les grands investisseurs se concentrent sur la "gestion du risque", car le "risque" ne dépend pas de la somme d'argent que vous gagnerez, mais de la somme que vous perdrez si vous vous trompez.

En tant que spéculateur, vous ne pouvez jouer que si vous avez du capital. Soyez avide quand les autres sont craintifs et craintifs quand les autres sont avides. L'un des meilleurs moments pour investir est celui où l'incertitude et la peur sont les plus fortes.

2) Ray Dalio, Bridgewater Associates

"La plus grande erreur des investisseurs est de croire que ce qui s'est produit dans un passé récent est susceptible de perdurer. Ils supposent que ce qui a été un bon investissement dans un passé récent l'est toujours. En règle générale, des rendements passés élevés signifient simplement qu'un actif est devenu plus cher et qu'il constitue un moins bon investissement, et non un meilleur".

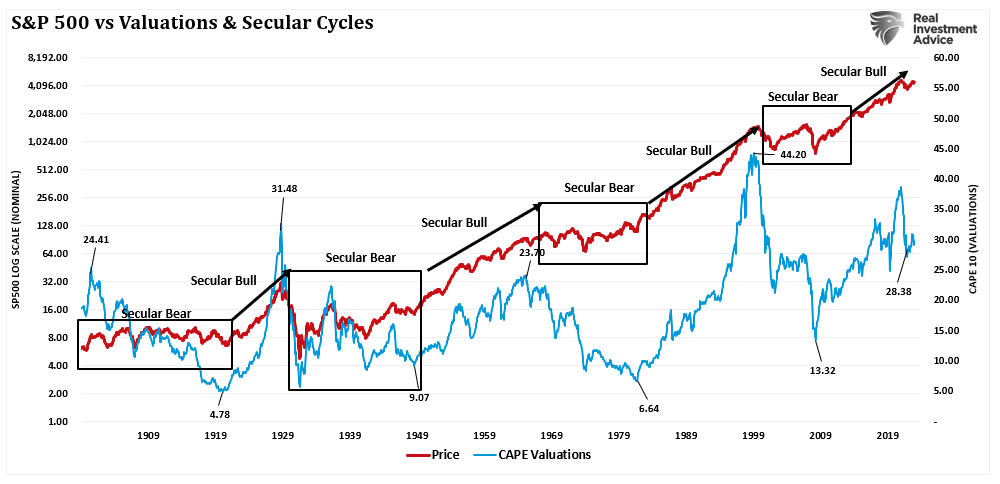

Rien de bon ou de mauvais n'est éternel. L'erreur que commettent régulièrement les investisseurs est de penser que "cette fois-ci, c'est différent". La réalité, c'est que les choses changeront en dépit du discours dominant qui fait la une des journaux. La règle qui ne change jamais est que "ce qui monte doit et va redescendre, et vice versa".

Wall Street veut que vous soyez pleinement investi "tout le temps", car c'est ainsi qu'elle génère des commissions. Toutefois, en tant qu'investisseur, il est essentiel de se rappeler que "le prix est ce que vous payez, et la valeur est ce que vous obtenez".

Les spéculateurs ne se soucient pas de la valeur. Les investisseurs, eux, s'en soucient.

3) Seth Klarman, Baupost

"La plupart des investisseurs sont principalement axés sur le rendement, c'est-à-dire sur ce qu'ils peuvent gagner, et accordent peu d'attention au risque, c'est-à-dire à ce qu'ils peuvent perdre.

Le risque le plus important en matière d'investissement est le comportement de l'investisseur guidé par des biais cognitifs. "La cupidité et la peur dominent le cycle d'investissement des investisseurs, ce qui conduit en fin de compte à "acheter beaucoup et vendre peu".

4) Jeremy Grantham, GMO

"On n'est pas récompensé pour avoir pris des risques, mais pour avoir acheté des actifs bon marché. Et si les actifs que vous avez achetés ont vu leur prix augmenter simplement parce qu'ils étaient risqués, alors vous ne serez pas récompensé pour avoir pris un risque, mais vous serez puni pour cela".

Les investisseurs qui réussissent évitent le "risque" à tout prix, même si cela implique une sous-performance à court terme. En effet, alors que les médias et Wall Street vous incitent à rechercher les rendements du marché à court terme, l'excès de "risque" accumulé dans votre portefeuille se traduira en fin de compte par des rendements catastrophiques à long terme. Comme Wyle E. Coyote, la poursuite des marchés financiers vous conduira finalement au bord de la falaise.

5) Jesse Livermore, spéculateur

"Les ennemis mortels du spéculateur sont l'ignorance, la cupidité, la peur et l'espoir. Toutes les lois du monde et tous les règlements de toutes les bourses de la planète ne peuvent les éliminer de l'animal humain : ....".

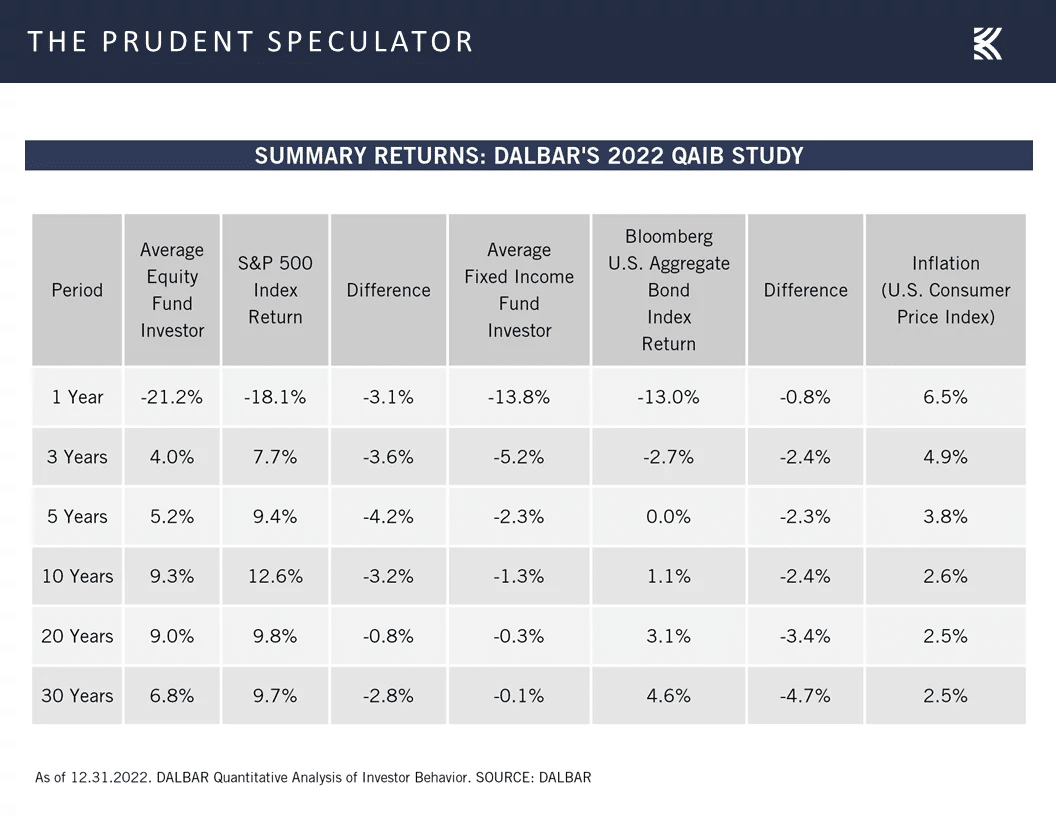

Laisser les émotions gouverner votre stratégie d'investissement est, et a toujours été, une recette pour le désastre. Tous les grands investisseurs suivent une discipline stricte, un processus et un régime de gestion des risques. Les erreurs émotionnelles se reflètent dans les rendements des portefeuilles individuels au fil du temps. (Source : Dalbar)

6) Howard Marks, Oaktree Capital Management

"Règle n° 1 : la plupart des choses se révèlent cycliques.

Règle n° 2 : certaines des plus grandes opportunités de gains et de pertes se présentent lorsque d'autres personnes oublient la règle n° 1".

Comme Ray Dalio, il est essentiel de comprendre que rien n'est éternel pour investir à long terme. Pour "acheter à bas prix", il faut d'abord "vendre à prix élevé". Comprendre que tout est cyclique suggère que les investissements sont plus enclins à baisser après de longues hausses de prix.

7) James Montier, GMO

"Il existe une alternative simple, bien que difficile, [aux prévisions] : acheter lorsqu'un actif est bon marché et vendre lorsqu'un actif devient cher. L'évaluation est le principal déterminant des rendements à long terme, et c'est ce qui se rapproche le plus d'une loi de la gravité en finance".

Un actif est dit "bon marché" lorsqu'il est vendu à un prix inférieur à sa valeur intrinsèque. Le terme "bon marché" ne signifie pas que le prix de l'action est bas. Lorsqu'une action est vendue à un prix très bas, c'est généralement pour une bonne raison. Toutefois, une action dont le prix est très élevé peut être bon marché. Le prix par action n'est qu'un élément de la détermination de l'évaluation, et non la mesure de la valeur elle-même.

8) George Soros, Soros Capital Management

"L'important n'est pas d'avoir raison ou tort, mais de savoir combien d'argent on gagne quand on a raison et combien on perd quand on a tort.

En ce qui concerne la gestion des risques, avoir raison et gagner de l'argent est une bonne chose lorsque les marchés sont à la hausse. Toutefois, la hausse des marchés a tendance à masquer les risques d'investissement qui se révèlent rapidement en cas de baisse des marchés. Si vous ne parvenez pas à gérer le risque de votre portefeuille et que vous abandonnez tous vos gains antérieurs, vous perdez le jeu de l'investissement.

9) Jason Zweig, Wall Street Journal

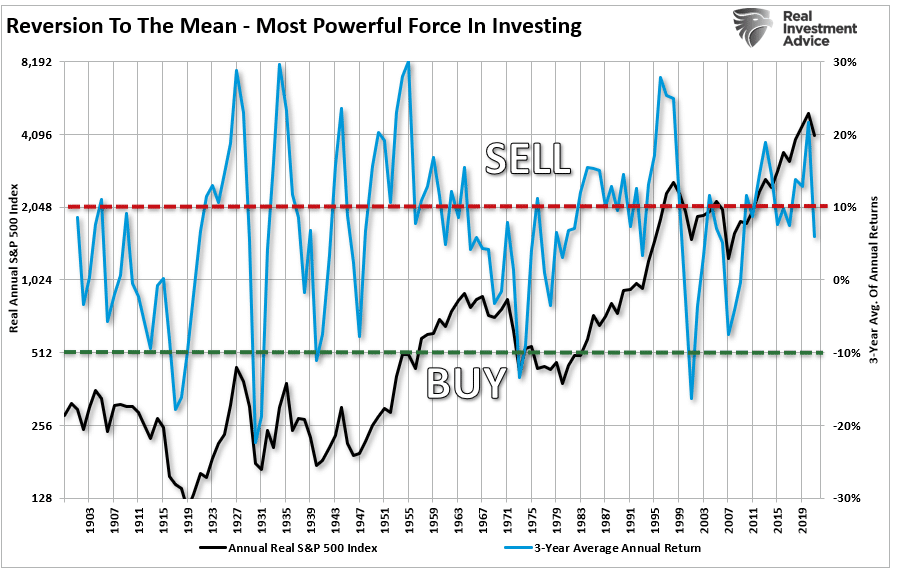

"La régression à la moyenne est la loi la plus puissante de la physique financière : Les périodes de performances supérieures à la moyenne sont inévitablement suivies de rendements inférieurs à la moyenne, et les mauvaises périodes ouvrent inévitablement la voie à des performances étonnamment bonnes".

Le graphique ci-dessous montre la moyenne sur trois ans des rendements annuels corrigés de l'inflation du site S&P 500 jusqu'en 1900. La puissance de la régression est évidente. Historiquement, lorsque les rendements dépassaient 10 %, il ne fallait pas longtemps pour qu'ils tombent à 10 % en dessous de la moyenne à long terme. Ces réversions ont été dévastatrices pour le capital des investisseurs.

10) Howard Marks, Oaktree Capital Management

"Les plus grosses erreurs d'investissement ne proviennent pas de facteurs informationnels ou analytiques, mais de facteurs psychologiques".

Le principal facteur de rendement à long terme des investissements est la minimisation des erreurs d'investissement d'ordre psychologique.

Le baron Rothschild a dit un jour : "Achetez quand il y a du sang dans les rues". Cela signifie que lorsque les investisseurs vendent dans la panique, il faut être celui à qui ils vendent à des prix très réduits. Howard Marks a exprimé le même sentiment : "Les meilleures opportunités d'achat se présentent lorsque les détenteurs d'actifs sont contraints de vendre.

Conclusion

En tant qu'investisseur, il vous appartient simplement de vous détacher de vos "émotions" et d'observer objectivement le marché qui vous entoure. Est-il actuellement dominé par la "cupidité" ou la "peur" ?

Vos rendements à long terme dépendront en grande partie de la manière dont vous répondrez à cette question et dont vous gérerez le risque inhérent.

"Le principal problème de l'investisseur - et même son pire ennemi - est probablement lui-même." - Benjamin Graham

Comme je l'ai indiqué au début de ce message, le "Market Timing" est inefficace pour gérer votre argent. Cependant, comme vous le constaterez, tous les grands investisseurs de l'histoire ont eu une philosophie de base en commun : la gestion du risque inhérent à l'investissement afin de conserver et de préserver le capital investi.

"Si vous n'avez plus de jetons, vous êtes hors jeu".