Costco Wholesale (NASDAQ:COST), la chaîne d'entrepôts avec des points de vente dans le monde entier, a connu une énorme hausse au cours des 12 derniers mois, avec un rendement total de 52,9 %. La société a publié les résultats de l'exercice T1 2022 le 9 décembre 2021, dépassant de 12,9 % le BPA attendu par le consensus, selon E-Trade.

L'entreprise basée dans le Wisconsin a réussi à naviguer dans la transition vers le commerce électronique ces dernières années, une transition clé pour les détaillants de type brick-and-mortar. Avec cette croissance rapide du commerce électronique, le marché a réévalué les actions. Compte tenu de l'extrême potentiel de croissance et des économies d'échelle qu'offre la vente en ligne, le marché s'est habitué à des cours beaucoup plus élevés par rapport aux bénéfices actuels de COST. Charlie Munger, de Berkshire Hathaway, prédit que COST continuera de croître en tant que leader de la vente au détail en ligne.

Source : Investing.com

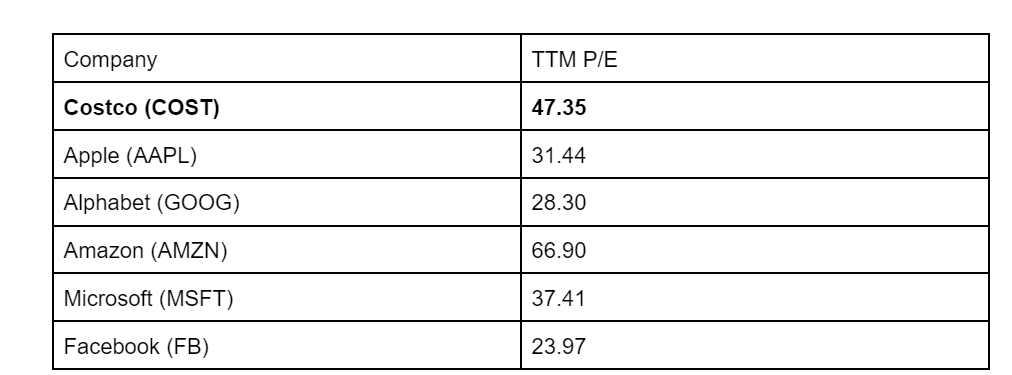

Bien qu'il soit difficile de trouver quelque chose à redire à l'exécution de la société, les actions ont atteint des niveaux de valorisation assez extrêmes. Le ratio cours/bénéfice sur 12 mois (TTM) de COST est de 47,35, ce qui est nettement supérieur aux ratios cours/bénéfice d'Apple (NASDAQ:AAPL), de Microsoft (NASDAQ:MSFT), d'Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOG) et de la société mère de Facebook, Meta Platforms (NASDAQ:FB).

Le ratio cours/bénéfice d'Amazon (NASDAQ:AMZN), 66,9, reste toutefois nettement supérieur à celui de COST. COST est également légèrement moins cher par rapport aux bénéfices que Walmart (NYSE:WMT) (PER de 48,8).

Source : Investing.com

Les investisseurs doivent toutefois reconnaître que Costco n'est pas Amazon. Amazon est bien plus qu'un simple détaillant en ligne. Amazon Web Services (AWS) est un leader du stockage et de l'analyse en nuage, une source majeure de croissance. Amazon a également créé la norme de facto pour les livres électroniques et produit les appareils Kindle pour lire ce format.

Il ne fait aucun doute que COST est une grande entreprise, mais aucune entreprise n'est si bonne que le prix de son action soit trop élevé.

Lorsque j'ai analysé COST au début du mois de mars 2021, l'action Costco avait un P/E de 31,9 et les actions étaient 20% en dessous des sommets de 2020. Le consensus des analystes de Wall Street était haussier, avec une appréciation du cours attendue sur 12 mois de 20 %. Les perspectives implicites du marché (dérivées des prix des options et décrites ci-dessous) pour COST jusqu'au début de 2021 étaient neutres, avec une faible volatilité.

J'ai attribué à COST une note haussière. Lorsque j'ai revu COST à la mi-septembre, 6 mois et demi plus tard, les actions avaient augmenté de 41 %. À ce niveau, l'objectif de cours à 12 mois du consensus des analystes de Wall Street était presque exactement égal au cours de l'action. En d'autres termes, les actions avaient déjà intégré la croissance attendue pour les 12 prochains mois, même si la notation restait haussière.

Les perspectives implicites du marché pour COST étaient haussières jusqu'en janvier 2022, puis sont devenues neutres jusqu'en juin 2022. J'ai changé ma note sur COST pour la rendre neutre, en grande partie à cause de la valorisation. Le P/E était de 41 à l'époque. Depuis mon analyse de septembre, les actions ont encore gagné 23,7 %.

Pour ceux qui ne sont pas familiers avec les perspectives implicites du marché, une brève explication peut motiver cette approche. Le prix d'une option sur une action reflète l'estimation consensuelle du marché de la probabilité que le prix de l'action dépasse (option d'achat) ou tombe en dessous (option de vente) d'un niveau spécifique (le prix d'exercice) entre maintenant et l'expiration de l'option. En analysant les prix des options de vente et d'achat à une gamme de prix d'exercice, tous avec la même date d'expiration, il est possible de calculer une prévision de prix probabiliste qui concilie les prix des options. Il s'agit de la prévision implicite du marché, qui représente le consensus des acheteurs et des vendeurs d'options.

Alors que nous arrivons à la fin de l'année 2021, j'ai mis à jour les perspectives implicites du marché pour la COST afin de fournir une vue jusqu'au milieu de l'année 2022 et au début de l'année 2023. Comme dans mes précédents articles, je compare les perspectives implicites du marché à la note consensuelle des analystes de Wall Street et à l'objectif de cours à 12 mois.

Perspectives du consensus de Wall Street pour COST

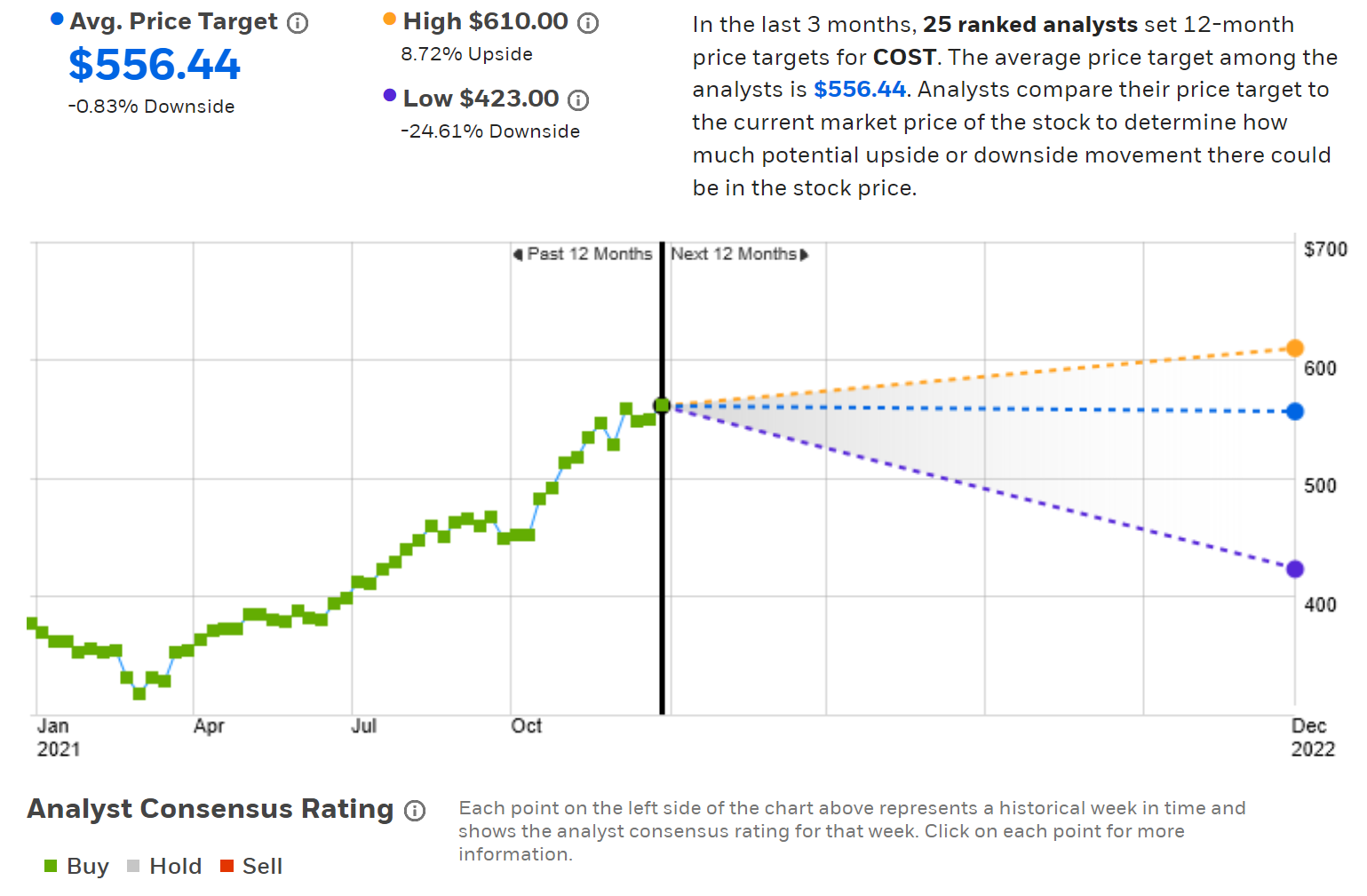

E-Trade calcule les perspectives du consensus de Wall Street en combinant les opinions de 25 analystes classés qui ont publié des notes et des objectifs de cours pour COST au cours des 90 derniers jours. Le consensus reste haussier, mais l'objectif de prix à 12 mois est inférieur de 0,82% au prix actuel. Sur les 25 analystes, 19 attribuent une note d'achat et 6 une note de maintien.

Source : E-Trade

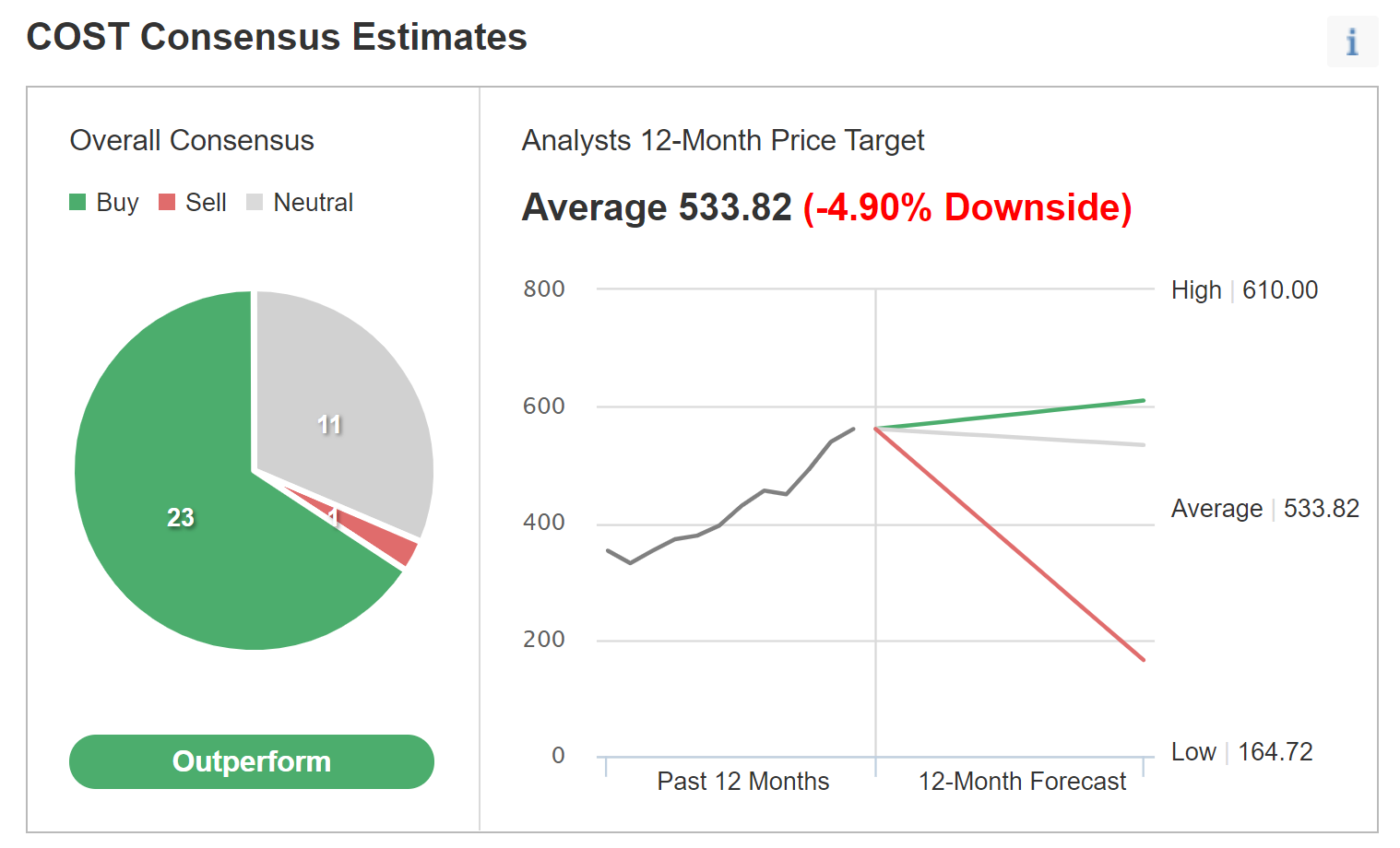

La version d'Investing.com du consensus de Wall Street est calculée à partir des opinions de 35 analystes. La note du consensus est haussière et l'objectif de prix du consensus est de 4,9% inférieur au prix actuel.

Source : Investing.com

Ces deux consensus d'analystes de Wall Street s'accordent pour attribuer à l'action une note haussière, mais un objectif de cours à 12 mois inférieur au niveau actuel. Cette situation se produit généralement lorsque les analystes considèrent que les perspectives à long terme d'une société sont favorables, même si le cours de l'action a augmenté au point que la totalité de la croissance prévue pour l'année prochaine est prise en compte.

Perspectives implicites du marché pour COST

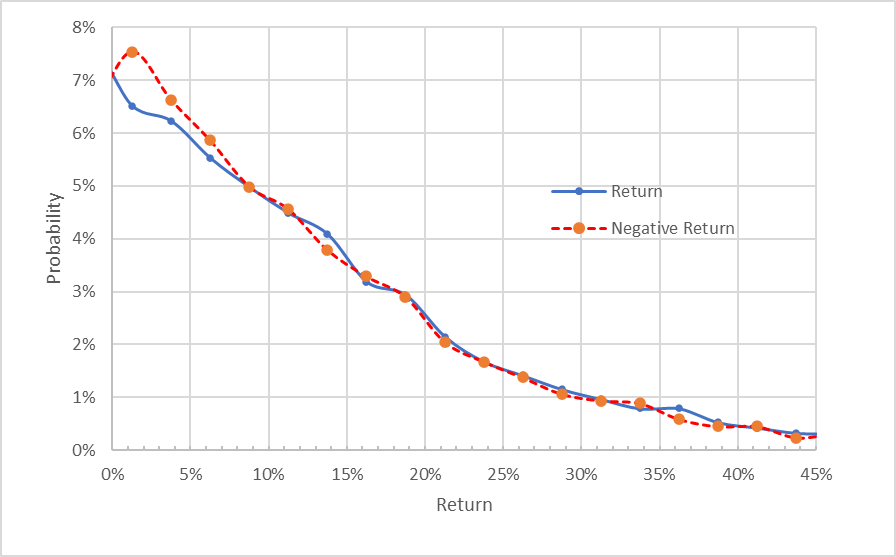

J'ai calculé les perspectives implicites du marché pour les 5,7 prochains mois (en utilisant les options qui expirent le 17 juin 2022) et pour les 12,8 prochains mois (en utilisant les options qui expirent le 20 janvier 2023). J'ai choisi ces deux dates d'expiration des options parce qu'elles sont les plus proches du milieu de 2022 et de l'année prochaine, respectivement.

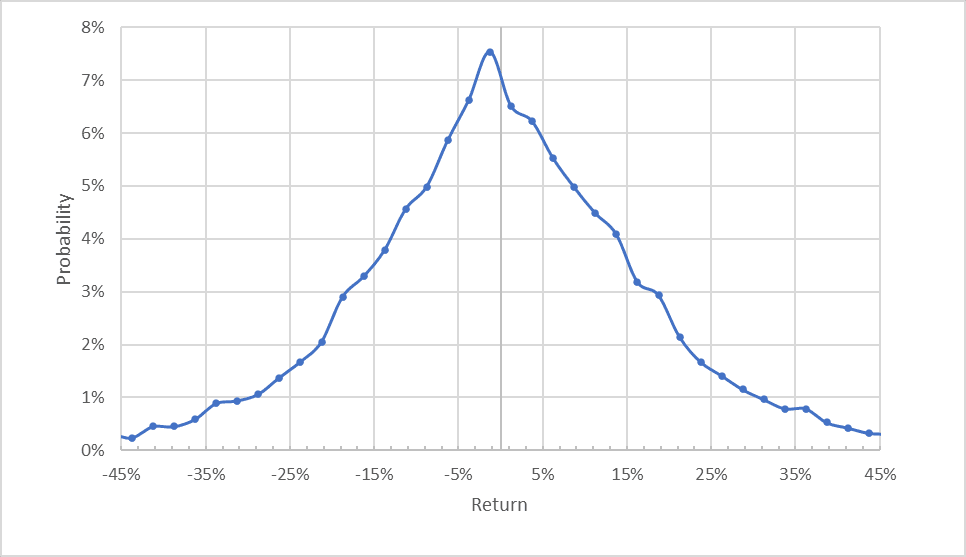

La présentation standard des perspectives implicites du marché se présente sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché jusqu'au milieu de l'année 2022 sont très symétriques, avec des probabilités similaires de rendements positifs et négatifs de la même taille, bien que le pic de probabilité soit très légèrement incliné en faveur des rendements négatifs. La volatilité annualisée calculée à partir de cette distribution est de 26,5 %.

Pour faciliter la comparaison directe des probabilités de rendements positifs et négatifs, je fais pivoter le côté négatif de la distribution autour de l'axe négatif (voir le graphique ci-dessous).

Note : Le côté négatif de la distribution a été tourné autour de l'axe vertical (Source : Calculs de l'auteur à partir des cotations d'options de E-Trade).

Cette vue montre que les probabilités de rendements positifs et négatifs de même ampleur sont presque identiques (la ligne bleue pleine et la ligne rouge pleine sont presque superposées), bien qu'il y ait des probabilités très légèrement élevées de rendements négatifs de faible ampleur (à l'extrême gauche du graphique). Dans mon analyse de septembre, j'ai calculé une perspective en utilisant la date d'expiration de l'option du 17 juin 2022 et cette perspective était très similaire à ce que nous voyons ici.

La théorie suggère que les perspectives implicites du marché auront un biais négatif en raison de l'aversion au risque des investisseurs, de sorte que les prix du marché des options de vente seront plus élevés que la valeur attendue. Ainsi, une perspective symétrique du marché implicite (comme on le voit ici) est interprétée comme étant légèrement haussière. Cette perspective est toutefois nettement moins haussière que la perspective à 3,9 mois pour COST calculée en septembre.

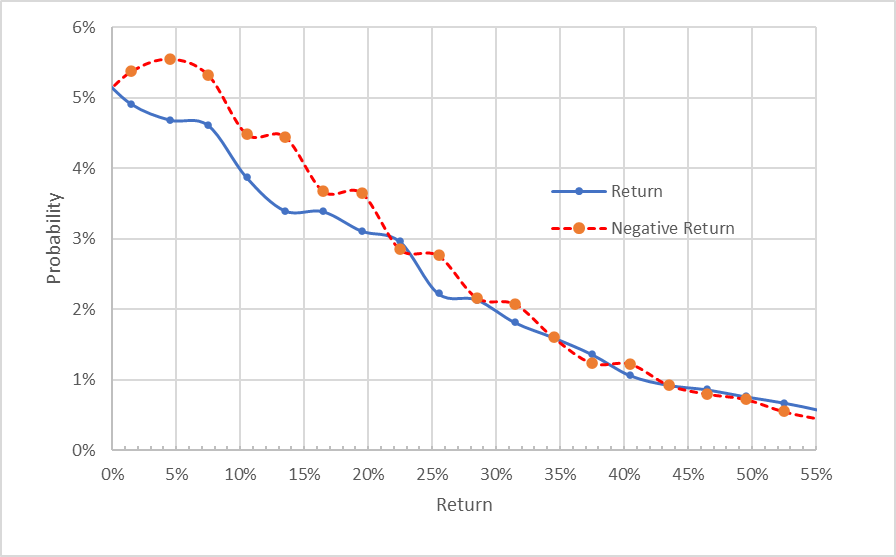

Les perspectives implicites du marché jusqu'en 2022, calculées à l'aide d'options qui expirent le 20 janvier 2023, présentent des probabilités plus élevées de rendements négatifs (la ligne rouge en pointillé est constamment au-dessus de la ligne bleue en trait plein pour un large éventail de résultats les plus probables). La volatilité annualisée calculée à partir de cette distribution, 27,3 %, est conforme aux perspectives de mi-année. En tenant compte du biais négatif attendu, j'interprète ces perspectives implicites du marché comme neutres à légèrement baissières.

Le côté à rendement négatif de la distribution a été tourné autour de l'axe vertical (Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade).

Les perspectives implicites du marché pour COST jusqu'au milieu de 2022 sont légèrement haussières, mais les perspectives jusqu'au début de 2023 sont légèrement baissières. La volatilité attendue est cohérente et assez faible pour les deux périodes.

Conclusion

Costco est largement admiré et les actionnaires ont été bien servis. Toutefois, compte tenu de la valorisation élevée actuelle, il est difficile d'être optimiste.

Le consensus des analystes de Wall Street est haussier, mais l'objectif de cours à 12 mois du consensus est inférieur au cours actuel de l'action. Les perspectives implicites du marché pour COST jusqu'au milieu de 2022 sont légèrement haussières, mais la vision jusqu'au début de 2023 est légèrement baissière. La volatilité attendue est modeste.

Compte tenu de la valorisation, du cours élevé de l'action par rapport à l'objectif de cours de l'analyste et des perspectives implicites du marché à plus long terme, je maintiens ma note neutre sur COST. Toutefois, il ne serait pas surprenant de constater des gains à court terme sur le cours de l'action compte tenu de la dynamique positive et de la légère tendance haussière des perspectives implicites du marché jusqu'à la mi-année.