- L'action Eli Lilly semble chère après ses gains substantiels de ces dernières années.

- Certains signes indiquent également que les ventes faiblissent en raison de la baisse de la demande de traitements COVID et de la perte du brevet de son médicament contre le cancer.

- Malgré ces vents contraires, LLY constitue un excellent achat à long terme grâce à son portefeuille de médicaments prometteurs.

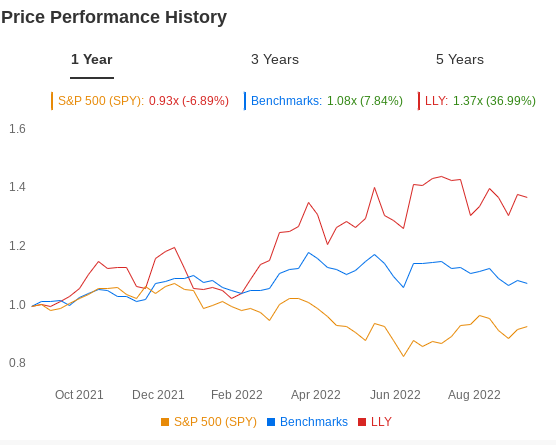

Les investisseurs qui se sont rués sur les valeurs sûres face à la menace d'une récession prolongée ont propulsé une reprise impressionnante des actions d'Eli Lilly and Company (NYSE:LLY). Le fabricant mondial de médicaments a vu son action bondir de 31,6 % au cours de l'année écoulée, surpassant massivement ses pairs.

La performance de LLY est encore plus impressionnante si on la compare à celle de son ETF de référence, le Health Care Select Sector SPDR® Fund (NYSE:XLV). Alors que l'action LLY a atteint de nouveaux sommets au cours des 12 derniers mois, le XLV a affiché des rendements négatifs en raison des pressions sur les coûts et des problèmes de chaîne d'approvisionnement qui ont nui aux autres fabricants de médicaments.

Source : InvestingPro

L'action LLY, qui a été multipliée par trois au cours des cinq dernières années, peut sembler chère pour certains investisseurs, surtout lorsque les ventes du traitement anticorps COVID-19 de la société sont en baisse. Malgré ces vents contraires, les investisseurs à long terme ont suffisamment de raisons de rester optimistes à l'égard de ce nom et de tirer parti des faiblesses potentielles dans les jours à venir.

À court terme, Eli Lilly est confronté à des vents contraires qui pourraient ralentir sa croissance et nuire à son action. Dans ses plus récents résultats, la société a indiqué que les ventes de ses traitements COVID-19 ont chuté de 13% en raison de la baisse de la demande pour le traitement par anticorps monoclonal, le bebtelovimab. Ces ventes pourraient continuer à s'effacer à mesure que la pandémie entre lentement dans une phase endémique avec un intérêt d'achat moindre de la part des gouvernements et des particuliers.

Un autre coup dur pour les ventes de Lilly provient de son médicament anticancéreux Alimta, suite à la perte récente de l'exclusivité du brevet américain qui a permis l'introduction de copies génériques concurrentes à moindre coût et a contribué à une baisse de 63% des ventes du produit de marque.

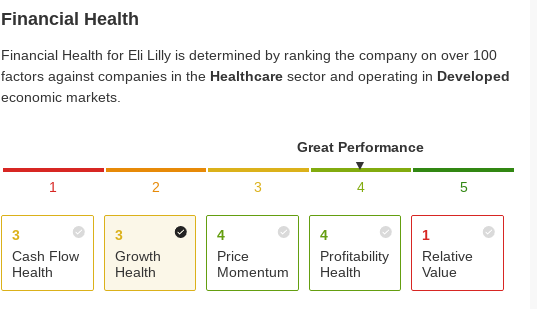

Cependant, les fabricants de médicaments sont constamment confrontés à des risques liés aux brevets. Les investisseurs devraient donc privilégier les entreprises disposant d'un solide pipeline de nouveaux médicaments susceptibles de remplacer les ventes décroissantes des anciens médicaments. Eli Lilly est sans aucun doute l'un de ces géants pharmaceutiques qui ont bien réussi sur ce plan.

Un chiffre d'affaires de 100 milliards de dollars

Dans une note récente adressée aux clients, Morgan Stanley (NYSE:MS) a désigné Eli Lilly comme l'un des meilleurs choix de la banque d'investissement pour les 12 prochains mois en raison des perspectives solides du cycle des nouveaux produits de la société. Les nouveaux lancements de Lilly devraient générer des ventes considérables, ce qui contribuera à stimuler le chiffre d'affaires de l'entreprise, à accroître ses marges d'exploitation et à augmenter ses parts.

Source : InvestingPro

Selon Bank of America (NYSE:BAC), le traitement du diabète de type 2 récemment approuvé par Eli Lilly, le Mounjaro (ou tirzepatide), pourrait générer jusqu'à 100 milliards de dollars de ventes annuelles d'ici 2035 - s'il est également approuvé pour traiter l'obésité et plusieurs autres maladies.

La banque, dans une note vendredi dernier, a déclaré :

"Bien sûr, nous reconnaissons que le P/E ~30X de Lilly (2023) reflète l'optimisme (pairs : 11X), mais son profil de croissance différencié et la progression de son pipeline justifient toujours, selon nous, de placer de l'argent dans des actions aux niveaux actuels".

La Food and Drug Administration a approuvé en mai l'injection hebdomadaire de tirzepatide. Cependant, la société cherche activement à utiliser le médicament pour traiter sept maladies distinctes, dont les maladies rénales et l'apnée du sommeil.

En outre, en juin, le donanemab, médicament expérimental d'Eli Lilly contre la maladie d'Alzheimer, a obtenu le statut de percée de la part des autorités réglementaires américaines, une désignation qui accélérera l'examen de sa demande d'autorisation.

Le médicament est le troisième à recevoir cette désignation en raison de sa capacité à s'attaquer à l'amyloïde, une protéine anormale qui serait impliquée dans les dommages causés par la maladie d'Alzheimer dans le cerveau. Lilly a déclaré aux investisseurs le mois dernier que la Food and Drug Administration avait accepté que le donanemab soit examiné dans le cadre d'une procédure d'approbation accélérée.

Conclusion

LLY dispose de nombreux catalyseurs de croissance à long terme qui font de son action un achat intéressant dans le contexte actuel de turbulences macro et géopolitiques.

Divulgation : L'auteur ne possède pas d'actions d'Eli Lilly ni de XLV.