Un récent avertissement de YahooFinance invite les investisseurs à vendre leurs liquidités et à acheter des obligations et des actions dès maintenant, alors que la Fed marque une pause. Voici ce qu'il en est :

"Sortez de vos liquidités maintenant. Profitez de certaines des choses incroyables qui se passent sur les marchés des titres à revenu fixe, en particulier dans le ventre de la courbe. Profitez des entreprises qui sont encore disponibles à des prix raisonnables", a déclaré Gargi Chaudhuri, responsable de la stratégie d'investissement sur BlackRock) iShares Americas.

Ce conseil va certainement à l'encontre d'une montagne de preuves historiques provenant à la fois des courbes de rendement inversées et des réductions de taux de la Fed qui suggèrent que les investisseurs devraient vendre des actions et se diriger vers la sécurité des liquidités.

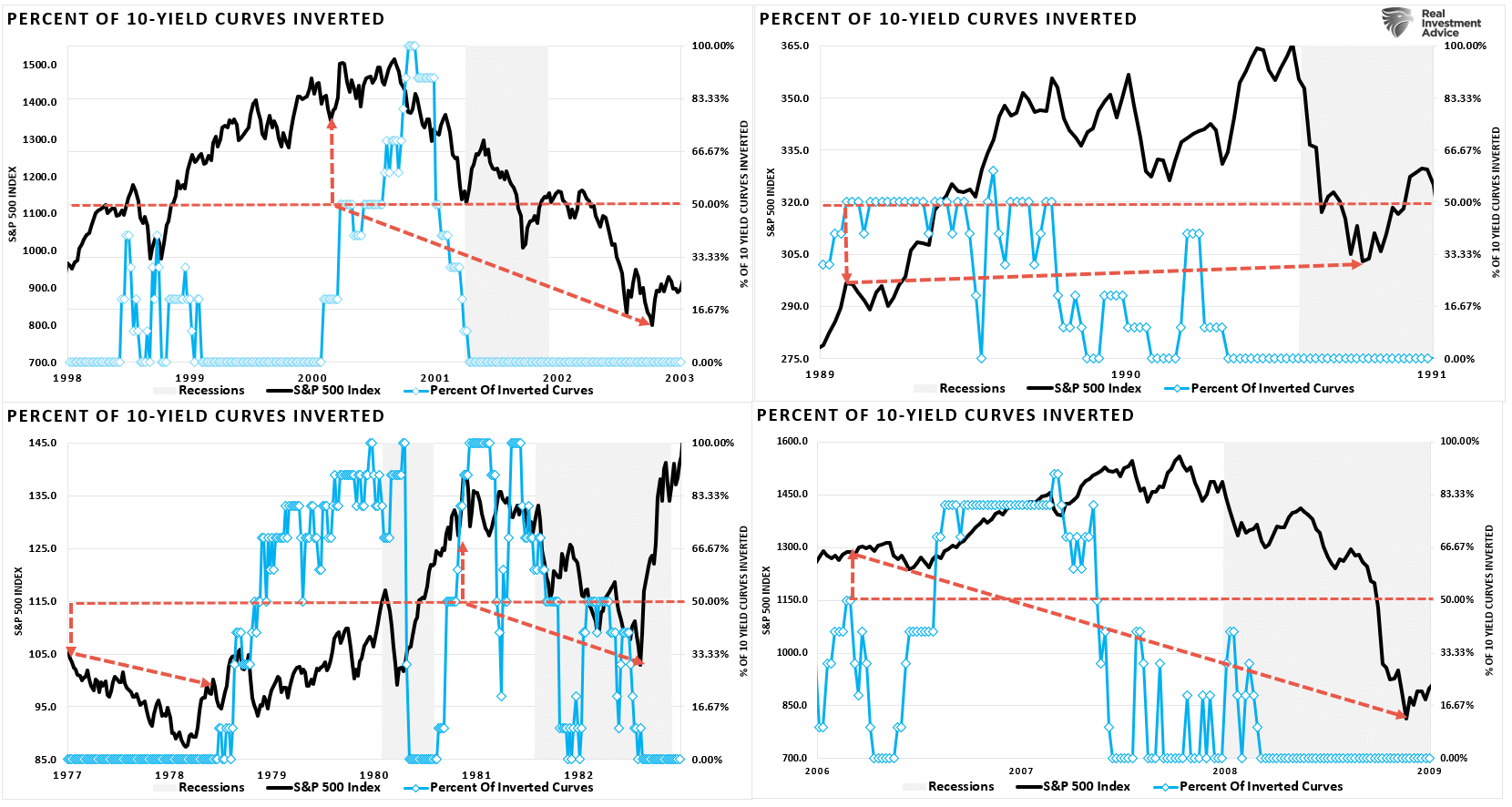

Par exemple, le graphique à quatre panneaux ci-dessous montre les précédentes inversions de la courbe de rendement lorsque plus de 50 % des dix écarts de rendement économiquement sensibles que nous suivons ont été inversés.

Les lignes rouges indiquent où 50 % des courbes de rendement se sont inversées et comment les investisseurs se sont comportés au cours du processus de désinversion. Dans tous les cas, les investisseurs ont été mieux lotis en liquidités, sauf en 1990, où ils ont été pratiquement à l'équilibre.

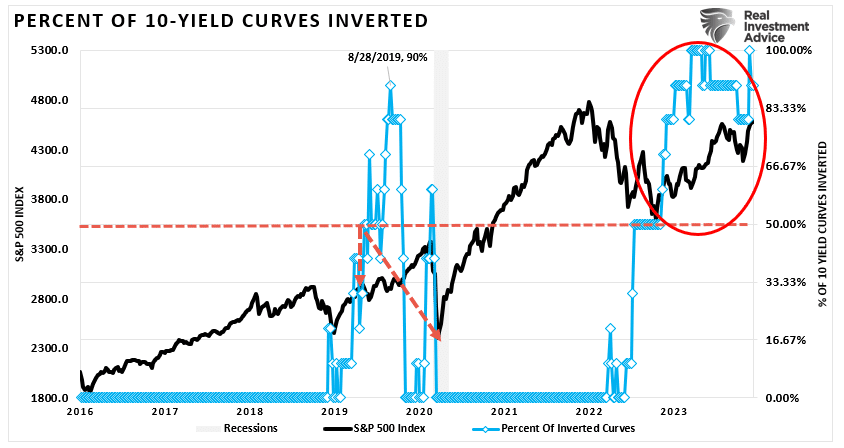

Ces dernières années, les investisseurs ont prospéré en vendant des actions et en passant aux liquidités au début de 2019, évitant ainsi le repli du marché et la récession en 2020.

Bien qu'il semble que la " courbe de rendement" soit cassée et que les investisseurs devraient "sortir des liquidités", la courbe de rendement ne s'est pas encore INVERTIE, et c'est à ce moment-là que les récessions économiques deviennent visibles.

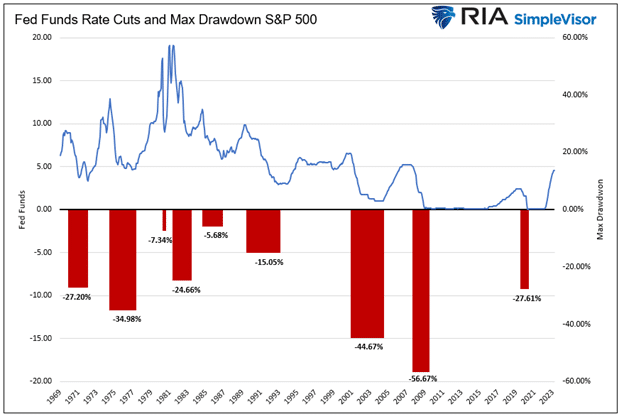

Comme indiqué, le cycle de réduction des taux de la Fed est un autre précédent historique qui va à l'encontre de l'idée de "vendre des liquidités pour acheter des actions".

"Depuis 1970, il y a eu neuf cas où la Fed a réduit de manière significative le taux des fonds fédéraux. La baisse maximale moyenne entre le début de chaque période de réduction des taux et le creux du marché a été de 27,25 %.

Les trois épisodes les plus récents ont connu des baisses plus importantes que la moyenne. Sur les six autres épisodes, un seul, celui de 1974-1977, a connu une baisse plus importante que la moyenne.

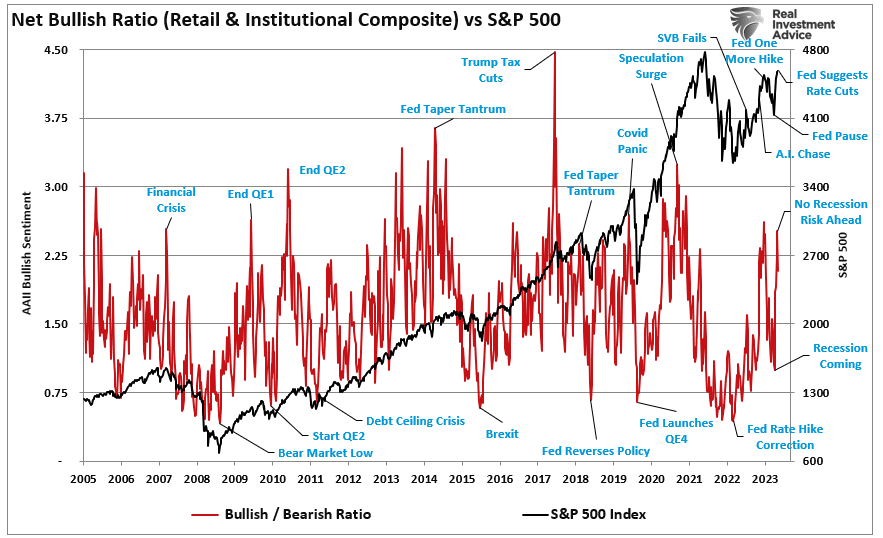

Bien entendu, l'objet de cet article est de montrer que 13 années d'interventions monétaires et fiscales massives ont appris aux investisseurs à acheter des actions dès les premiers signes de difficultés.

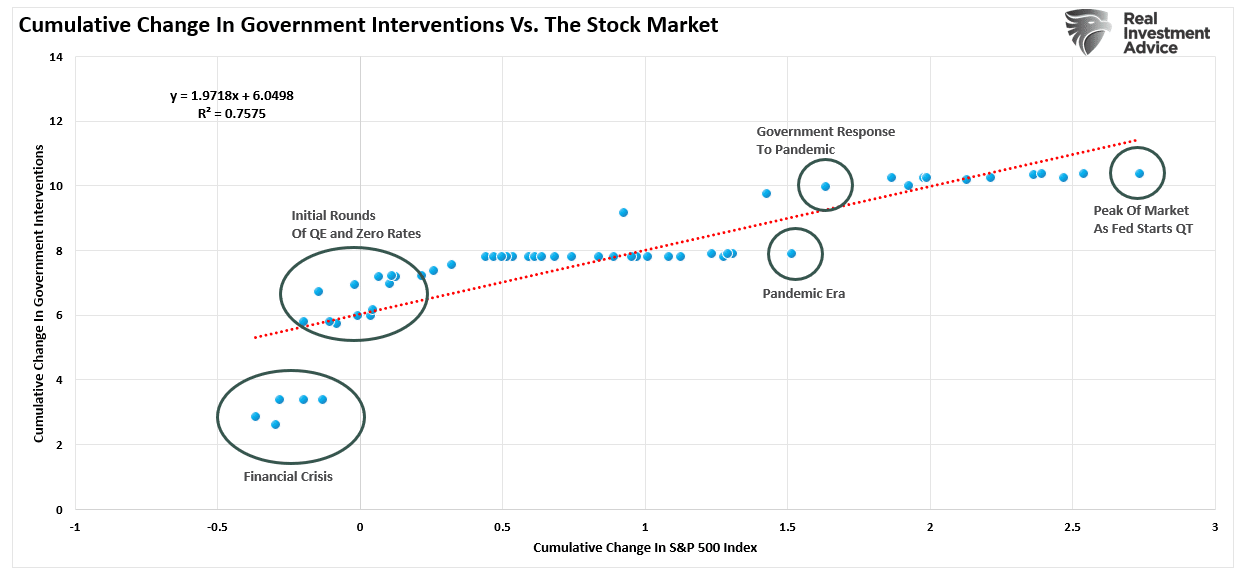

Que l '"assouplissement quantitatif" et les taux d'intérêt nuls influencent directement ou non les cours des actions, psychologiquement, les investisseurs associent désormais tout assouplissement des conditions financières à une raison d'acheter des actions.

Faut-il ignorer l'avertissement ?

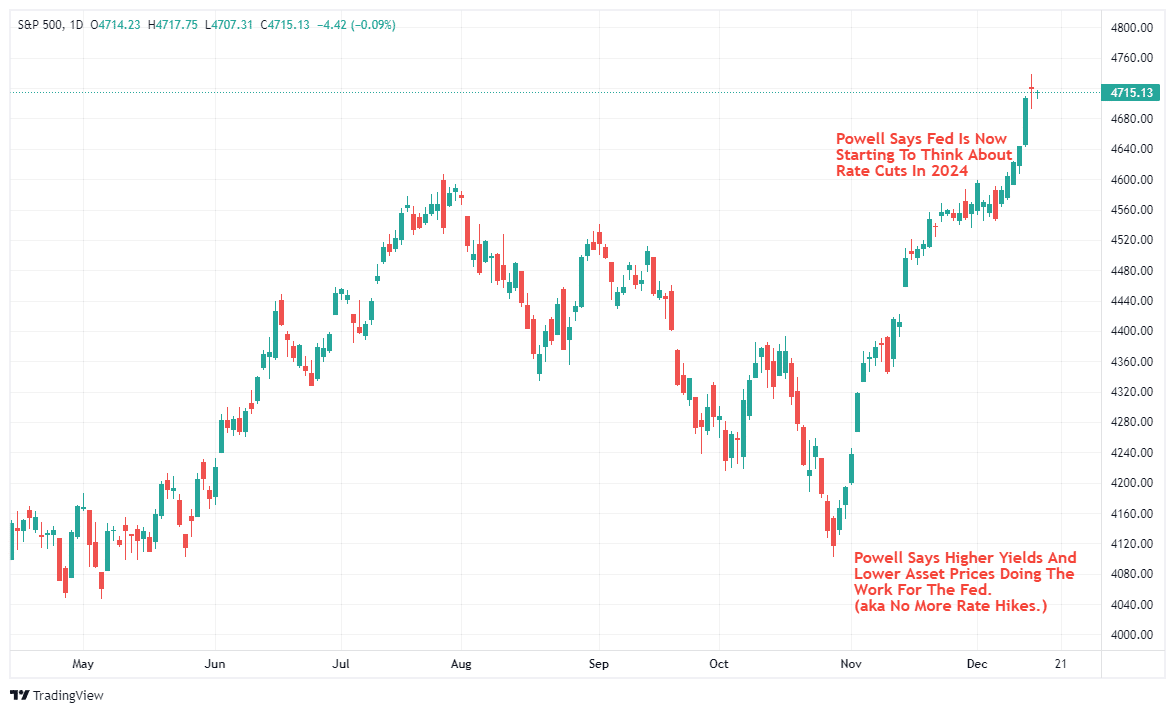

Depuis novembre, la hausse des prix des actifs a été stupéfiante. C'est d'autant plus vrai que les investisseurs étaient extrêmement baissiers jusqu'à la fin du mois d'octobre.

En l'espace de deux mois seulement, les investisseurs sont passés de l'assurance d'une récession imminente à la conviction qu'un scénario "sans récession" était non seulement possible, mais probable.

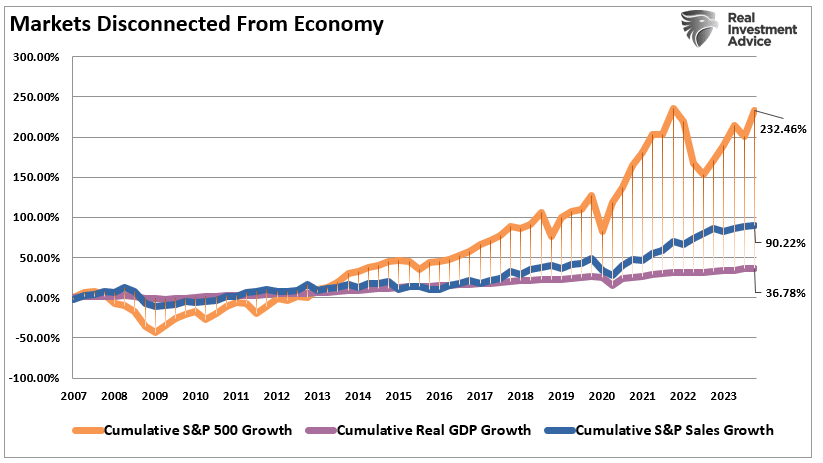

Ce changement psychologique rapide est le résultat de plus d'une décennie d'interventions fiscales et monétaires qui ont séparé les marchés financiers des fondamentaux économiques.

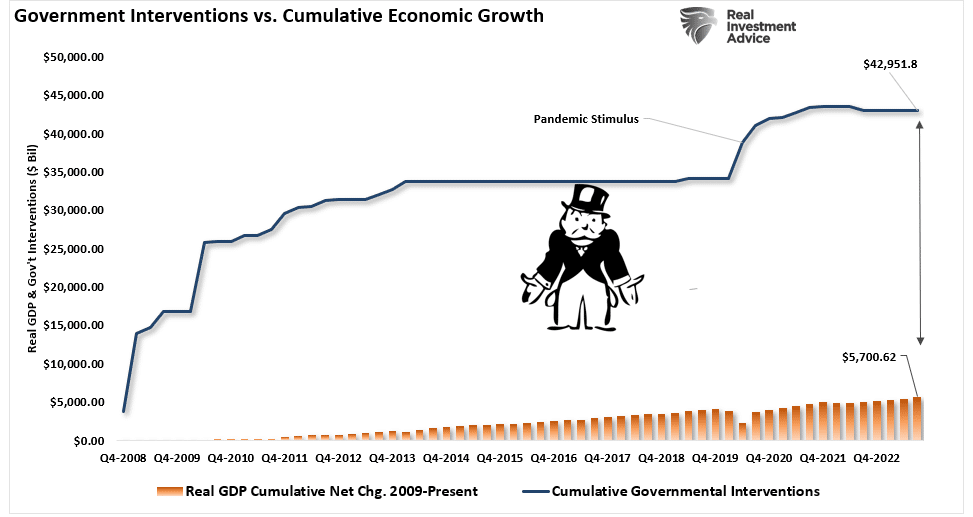

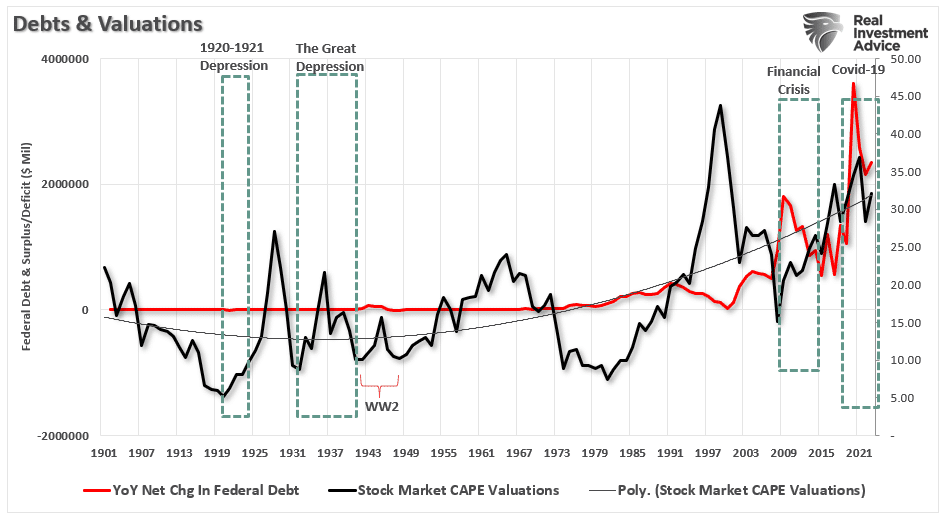

Depuis 2007, la Réserve fédérale et le gouvernement n'ont cessé d'injecter environ 43 000 milliards de dollars de liquidités dans le système financier et l'économie pour soutenir la croissance.

Ce soutien est entré dans le système financier, faisant grimper les prix des actifs et renforçant la confiance des consommateurs pour soutenir la croissance économique.

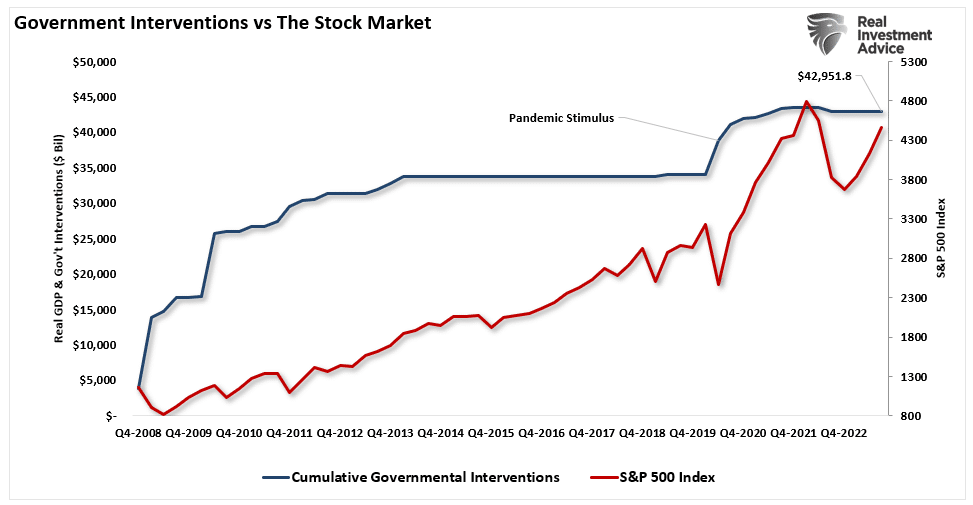

La forte corrélation entre ces interventions et les marchés financiers est évidente. La seule exception a été la période de la crise financière, juste avant que la Fed ne lance la première série d'assouplissements quantitatifs (Q.E.).

Toutefois, si ces injections ont entraîné une hausse cumulée de 232 % du marché boursier, elles ne se sont pas traduites par une croissance économique beaucoup plus forte. Depuis 2007, la croissance économique réelle n'a progressé que de 37 %, les revenus des entreprises n'ayant augmenté que de 90 %. En d'autres termes, les prix des actions ont augmenté 6 fois plus que l'économie et 2,7 fois plus que les revenus des entreprises.

Comme nous l'avons indiqué dans notre précédent article, le problème est que la Réserve fédérale a désormais appris aux investisseurs à acheter des actions lorsqu'elle assouplit les conditions financières. Voici ce qu'elle dit :

"Tout événement financier ou récessionnaire mettant en péril les marchés se traduirait par des baisses de taux et une politique accommodante. Cette formation s'est achevée avec la réponse de la Fed au "shutdown de l'ère pandémique" qui a conduit à des interventions monétaires et fiscales massives.

Il existe actuellement un large contingent d'investisseurs qui n'ont jamais connu de véritable "marché baissier". Pour de nombreux investisseurs sur les marchés aujourd'hui, toute leur expérience en matière d'investissement consiste en des interventions continues de la Réserve fédérale.Il n'est donc pas surprenant que les investisseurs soient parfaitement formés à la "peur de manquer" le prochain cycle de soutien de la Fed.

Le problème, cependant, c'est qu'à l'avenir, le soutien financier sera probablement moins important qu'au cours de la dernière décennie.

Vendre des liquidités et acheter des actions ?

Il est logique qu'après 13 ans, toute allusion à un revirement de politique de la part de la Fed soit accueillie par une ruée sur les actions. Depuis les creux d'octobre, c'est précisément ce que le marché a fait.

Toutefois, même si la baisse des taux d'intérêt apportera sans aucun doute un certain soutien en stimulant la confiance des consommateurs et l'activité économique, il y a une différence. Depuis 2008, comme nous l'avons vu plus haut, la baisse des taux d'intérêt a contribué à la hausse des prix des actifs.

Toutefois, en raison des niveaux actuels de la dette et des déficits publics, la capacité à favoriser des niveaux d'intervention similaires sur les marchés financiers et dans l'économie sera moindre. Compte tenu des valorisations nettement plus élevées qu'en 2008, la capacité des actions à générer des rendements antérieurs pourrait devenir plus difficile.

Si je reconnais qu'à court terme, compte tenu de l'inexpérience de la plupart des investisseurs sur le marché actuel, le sentiment de "vendre des liquidités et acheter des actions" semble être un choix évident, en tant que gestionnaire de portefeuille, c'est quelque chose que je ne peux pas faire. En tant que gestionnaire de portefeuille, c'est quelque chose que nous devons faire sous peine de voir notre carrière compromise.

Toutefois, nous sommes également conscients qu'il y a plus qu'une faible chance que les indicateurs de récession finissent par se vérifier, que la contraction économique ait un impact sur la croissance des bénéfices et que les valorisations redeviennent importantes.

Conclusion

Le problème est que si une récession se produit, elle sera due à un événement exogène et inattendu que personne n'envisage actuellement. L'année 2019 en est un bon exemple.

La Fed a commencé à réduire ses taux et s'est engagée dans une opération massive de prise en pension, alors que de nombreux indicateurs annonçaient l'arrivée d'une récession. Personne n'a vu venir la "pandémie", mais elle s'est produite, et c'est elle qui a fait basculer l'économie dans la récession.

Une fois de plus, tous ces avertissements se sont vérifiés. Rares sont ceux qui pensent qu'une récession est imminente et ils auront probablement raison d'appeler à vendre des liquidités et à acheter des actions. En tout cas, pour l'instant, jusqu'à ce qu'un événement se produise.

Je n'ai pas la moindre idée de ce que sera cet événement. Et, oui, dans le contexte actuel, il faut être acheteur d'actions car la tendance et le sentiment sont haussiers.

Mais cela ne signifie pas que les marchés ne peuvent pas ou ne vont pas changer pour le pire à l'avenir.