- Les services publics ont atteint un nouveau sommet la semaine dernière alors que le marché général a reculé.

- Offre une force relative impressionnante et une faible volatilité, mais les investisseurs à long terme doivent être prudents.

- Le secteur se négocie avec une valorisation élevée et un rendement du dividende relativement faible.

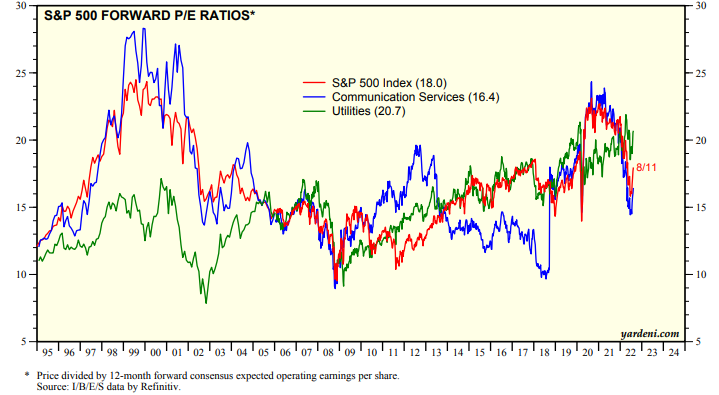

Le vieux secteur ennuyeux des Utilities, ou services publics, est en feu ces derniers temps. Il se négocie à un ratio cours/bénéfice très élevé. Ces tendances se sont poursuivies pendant une grande partie de l'année 2022, malgré la hausse des taux d'intérêt et la volatilité du marché boursier. Selon Yardeni Research, le secteur des services publics affiche un ratio cours/bénéfice à terme de 20,7, ce qui est à peine moins cher que le secteur à forte croissance de la Technologie au 17 août.

Ratios P/E à terme du S&P 500 : Les services publics ont une prime par rapport au S&P 500

Source : Yardeni Research

En outre, le taux de croissance des bénéfices attendu du créneau n'est pas élevé (comme on pourrait l'imaginer, compte tenu des caractéristiques opérationnelles stables des Utilities). Les ratios PEG qui en résultent, une mesure utile de l'évaluation qui compare un multiple des bénéfices au taux de croissance prévu des bénéfices, dans l'ensemble du secteur, sont à des niveaux exorbitants.

Carte thermique du ratio PEG du S&P 500 : Des valorisations exorbitantes pour les services publics

Source : Finviz

Face à cette valorisation excessive, l'ETF Utilities a atteint un nouveau sommet historique la semaine dernière. Ce mouvement est d'autant plus impressionnant que le marché général a subi une baisse de plus de 1 % pendant la semaine d'expiration des options, de sorte que la force relative était élevée sur XLU. Jusqu'à présent en 2022, le S&P 500 SPDR ETF Trust (NYSE:SPY) a enregistré un rendement négatif de 10,5 %, tandis que XLU affiche une hausse plutôt étonnante de 10,2 %, dividendes compris. Même depuis le creux des actions du 16 juin, les Utilities battent le SPY de plus de 300 points de base.

ETF du secteur des services publics : nouveaux sommets historiques

Source : Investing.com

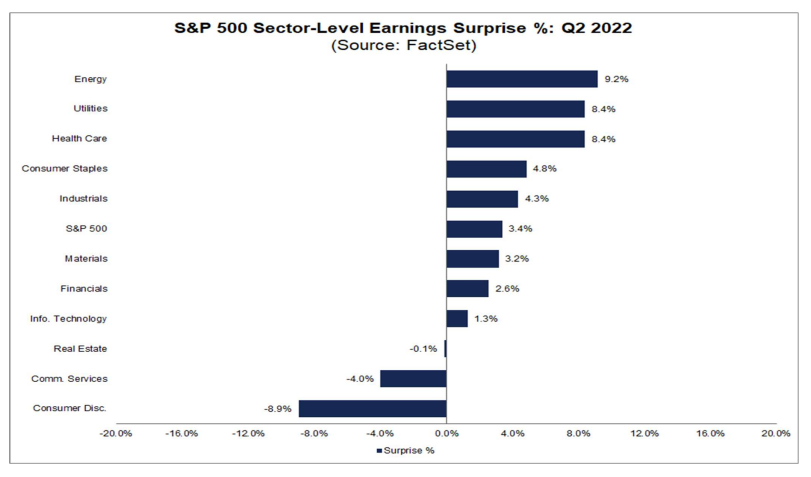

Les investisseurs ont peut-être été séduits par les performances de ces sociétés, qui ne représentent que 3 % de l'indice S&P 500, selon iShares, au cours du deuxième trimestre. Selon FactSet, le secteur des services publics a enregistré la deuxième plus grande surprise globale positive en matière de bénéfices (différence entre les bénéfices réels et les bénéfices estimés). NRG Energy (NYSE:NRG), Entergy (NYSE:ETR) et Southern Company (NYSE:SO) ont eu les plus grandes surprises en matière de BPA. De plus, le secteur des tourbillons réguliers a eu la plus grande surprise positive en termes de revenus parmi les 11 secteurs du marché.

Surprises sur les bénéfices du S&P Q2 : L'énergie, les services publics et la santé en tête de liste

Source : FactSet

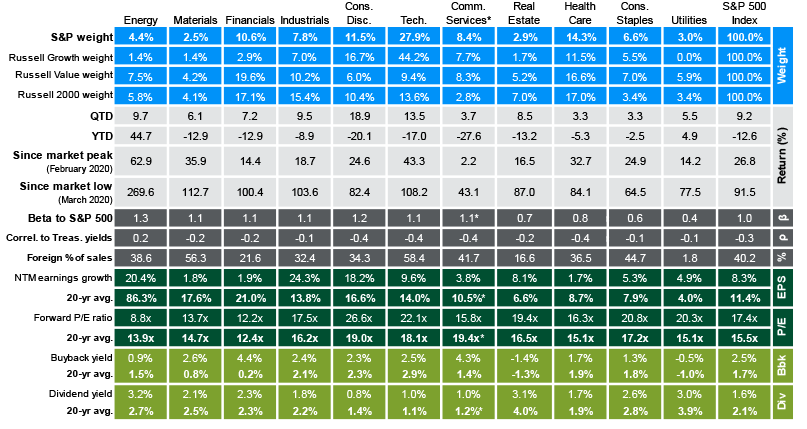

Une autre raison furtive pour laquelle les services publics ont surperformé ces derniers temps pourrait être la nouvelle taxe de 1 % sur les rachats d'actions. Les sociétés de production, de transmission et de distribution d'électricité ne rachètent généralement pas beaucoup d'actions. Selon J.P. Morgan Asset Management, le secteur des services publics a un rendement net négatif en matière de rachat d'actions. Tous les autres secteurs, à l'exception de l'immobilier, ont un rendement de rachat positif. Les investisseurs connaissent mieux le rendement élevé des dividendes du secteur des services publics, qui s'élevait à 3,0 % au 31 juillet.

Rendements et valorisations par secteur

Source : J.P. Morgan Asset Management

J'adopte une position prudente sur Utilities pour l'avenir. En tant qu'analyste technique, je respecte totalement ses fortes performances absolues et relatives au cours des dernières semaines (et de toute l'année). La hausse pourrait-elle se poursuivre ? Oui. En fait, ce sera probablement le cas, étant donné que c'est le seul secteur à atteindre des sommets historiques. À plus long terme, cependant, la croissance molle pourrait entraver les rendements. Avec un ratio C/B prévisionnel supérieur à 20 et un rendement du dividende inférieur d'environ 25 % à sa moyenne sur 25 ans, les Utilities me semblent chères.

Conclusion

Le secteur des services publics présente actuellement certaines caractéristiques positives. XLU a une dynamique de prix et une poignée d'industries qui pourraient bénéficier de la nouvelle législation visant à renforcer le réseau électrique. Mais une valorisation élevée et un rendement du dividende historiquement bas me rendent prudent à long terme. Bien que le secteur semble sûr dans un marché volatil, ne vous cachez pas longtemps dans cet espace.

Avertissement : Mike Zaccardi ne détient aucune position sur les titres mentionnés dans cet article.