Les récits de marché existent depuis longtemps. Toutefois, l'internet et, plus récemment, les médias sociaux permettent aux récits de se propager beaucoup plus rapidement. Par conséquent, ils sont devenus plus fréquents et constituent des forces de marché plus puissantes.

Suivre les données économiques, les bénéfices des entreprises, la politique, les affaires mondiales et de nombreux autres facteurs reste essentiel pour les investisseurs.

Il est tout aussi important, surtout sur de courtes périodes, d'identifier le ou les discours qui ont le plus d'impact sur les marchés.

Aujourd'hui, le discours le plus répandu est celui d'un consensus de plus en plus large en faveur d'un atterrissage en douceur de la Fed et d'une économie "Boucle d'or". Il convient d'apprécier le fait que la Fed et Jerome Powell, volontairement ou non, sont à l'origine de ce discours.

Alors que les mesures de relance budgétaire qui ont permis une croissance économique supérieure à la moyenne dans la période post-pandémique disparaissent du système et que la politique monétaire reste très stricte, les économistes et les investisseurs s'interrogent sur la suite des événements.

Le scénario qui gagne rapidement en popularité est celui de Boucle d'or.

Au cas où vous l'auriez oublié, Boucle d'or et les trois ours commence avec Papa, Maman et Bébé Ours qui quittent leur maison pour aller se promener pendant que leur porridge refroidit.

Boucle d'or entre dans leur maison et goûte les trois bols de bouillie. Celui de Papa est trop chaud et celui de Maman est trop froid. Celui de Bébé Ours est parfait. Elle trouve aussi que la chaise et le lit de Bébé sont parfaits, ni trop durs ni trop mous. Boucle d'or préfère les choses "justes".

À l'instar du conte, le scénario économique Boucle d'or est un ralentissement vers des taux de croissance plus durables. Il ne s'agit pas d'une récession ou d'une inflation élevée. Pour la plupart des marchés d'actifs, c'est un scénario de rêve.

Indépendamment de ce que vous ou moi pensons, les marchés s'inspirent actuellement de Boucles d'or, du moins jusqu'à ce que le prochain scénario prenne le relais.

La Fed a donné vie à Boucles d'or

Le 1er novembre 2023, la Fed a laissé entendre que l'ère Boucles d'or était en vue. Voici notre commentaire à la suite de la réunion :

Le président Powell a déclaré ce qui suit : "Lesconditions financières se sont considérablement resserrées ces derniers mois en raison des taux à long terme." En outre, il affirme que la hausse du dollar et la baisse des cours des actions pèseront sur la croissance économique.

Tant que ces conditions persistent, il est peu probable que la Fed relève ses taux. D'après les échanges d'hier après-midi, les marchés boursiers et obligataires semblent s'accorder sur le fait que la Fed a probablement fini de relever ses taux.

En supposant que l'activité économique ralentisse, le marché commencera à anticiper des réductions de taux.

La "pause" a commencé en novembre. Comme nous l'avions prédit, le marché s'est intéressé à la date à laquelle la Fed pourrait réduire ses taux. Lors de la réunion suivante, le 13 décembre, le scénario Boucles d'or s'est concrétisé. Extrait de notre commentaire du lendemain matin :

Cette réunion comprenait les projections trimestrielles de la Fed en matière d'économie et de taux, ainsi que des comparaisons avec le mois de septembre.

Comme nous le montrons, l'estimation médiane de la Fed prévoit trois baisses de taux de 25 points de base l'année prochaine. Un participant prévoit une baisse des taux de 1,25 % d'ici la fin de l'année prochaine. Le compte rendu et les projections sont plus pessimistes que ce que le marché attendait.

Les marchés boursiers et obligataires se sont envolés, car les baisses de taux et l'absence de récession, c'est-à-dire la Boucle d'or, se sont traduites par des achats, des achats et encore des achats.

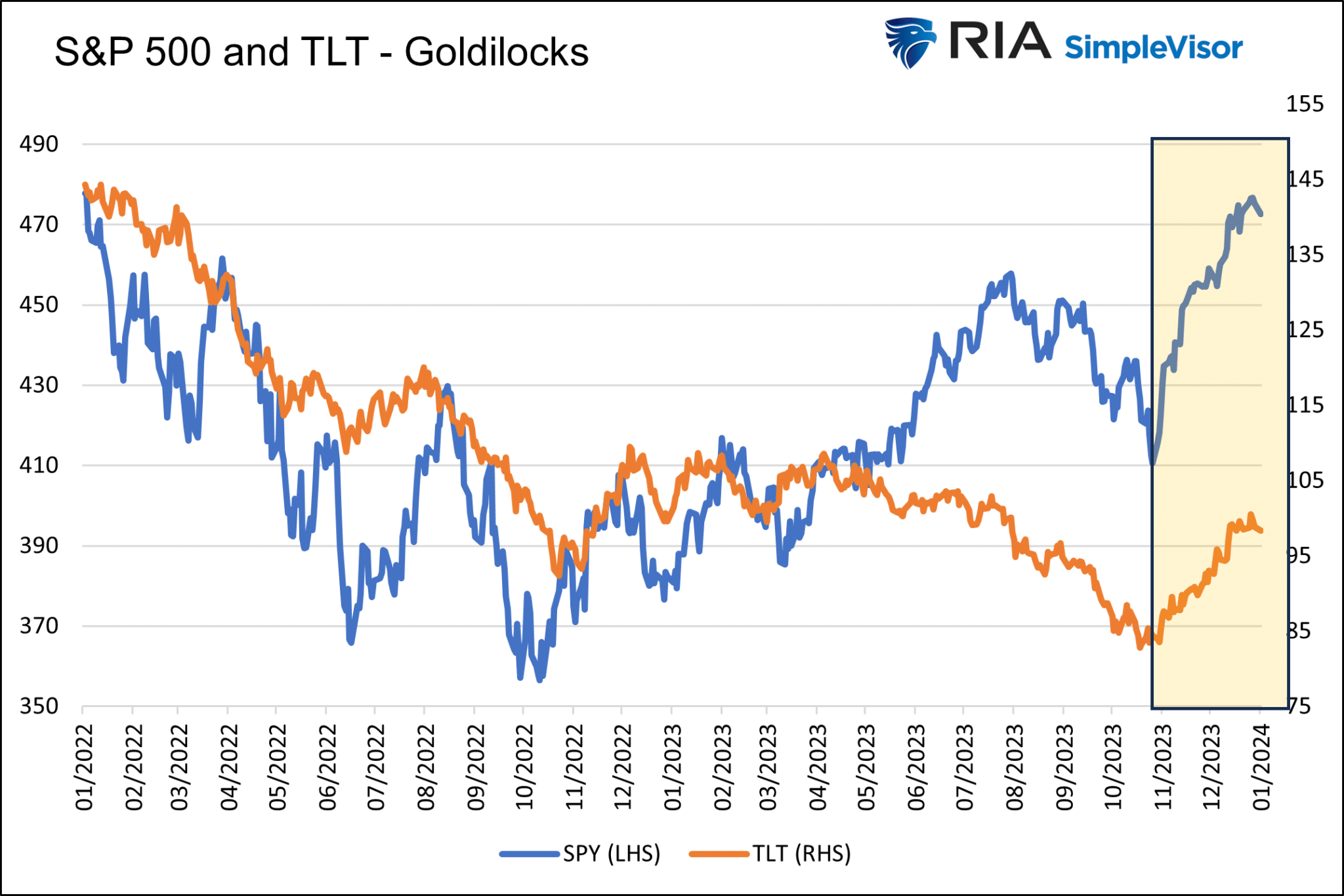

Depuis le 1er novembre 2024, comme indiqué ci-dessous, l'indice SPY a progressé de 12 %. Le S&P 500 (SPY) a progressé de 12 % et les obligations américaines à 20 ans (NASDAQ :TLT) ont augmenté de plus de 15 %.

Nous ne savons pas pendant combien de temps le scénario Boucles d'or fera grimper les actions et baisser les rendements obligataires, mais nous savons que les flux d'investisseurs sur les deux marchés favorisent ce scénario haussier.

Investir pour plus de Boucles d'or

Sur la base du scénario du jour, il convient d'évaluer les performances des secteurs boursiers et des facteurs depuis le 1er novembre. Cela nous aidera à déterminer quelles actions pourraient bénéficier le plus de la poursuite de la hausse du marché boursier dans le cadre du scénario "Boucles d'or".

Avant de partager les données relatives aux performances sectorielles et factorielles, il convient de préciser que les opérations liées à la fin de l'année ont eu un effet considérable cette année.

Compte tenu des écarts de performance importants, le rééquilibrage des portefeuilles, les transactions sur les gains et les pertes fiscales et les opérations de "window dressing" ont eu un impact considérable et disproportionné sur de nombreuses actions et de nombreux secteurs au cours des dernières semaines de décembre.

Il ne faut donc pas attribuer les performances ci-dessous uniquement à Boucles d'or.

Secteurs

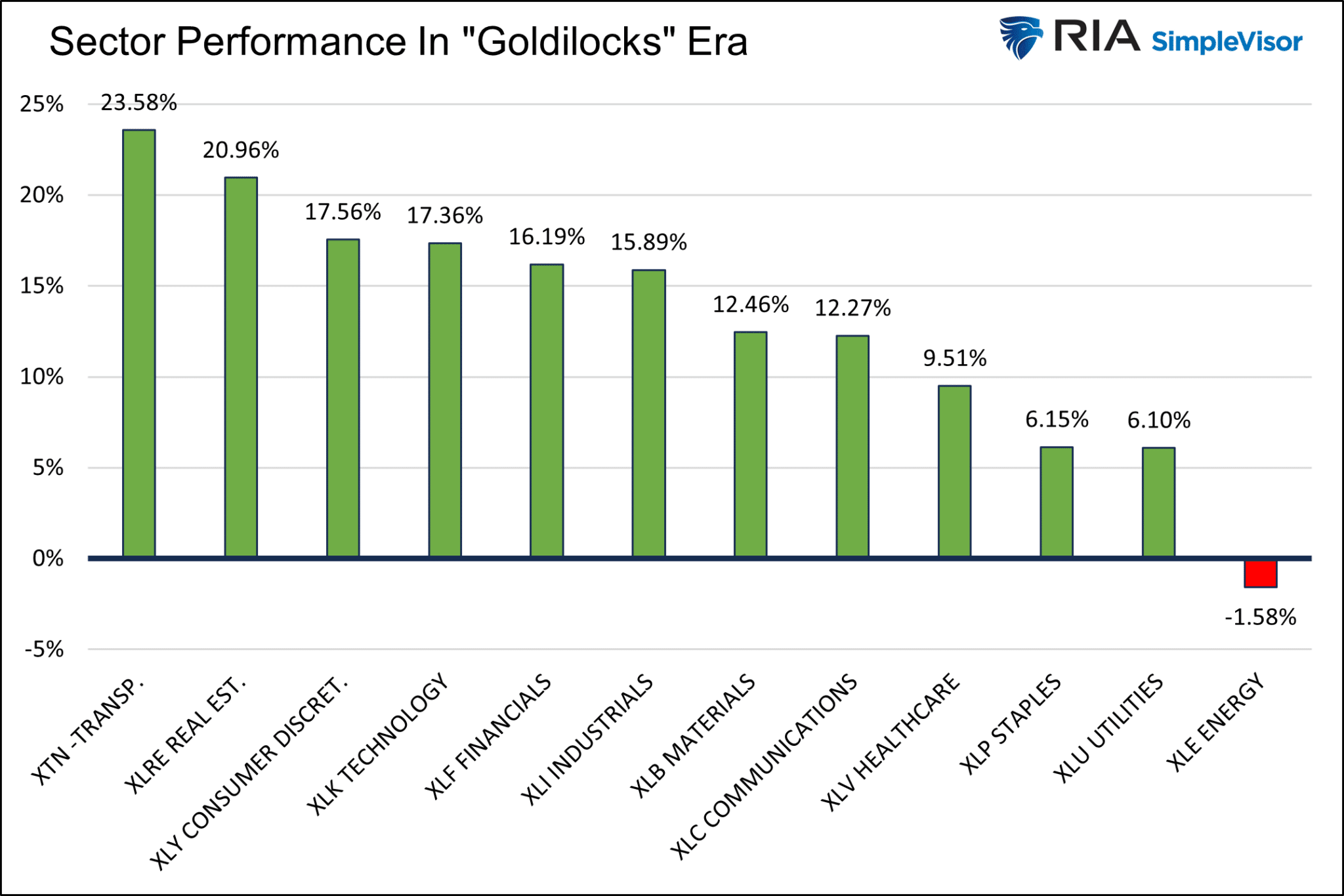

Le premier graphique ci-dessous montre la performance de chaque secteur du S&P 500 depuis le 1er novembre.

Il est intéressant de noter que les leaders du marché 2023, à savoir la technologie, les communications et la consommation discrétionnaire, se sont bien comportés au cours de la période, mais n'ont pas été en tête du peloton.

Les valeurs des transports et de l'immobilier ont été les plus performantes. Les valeurs énergétiques sont le seul secteur qui n'a pas bénéficié de l'effet Boucles d'or.

L'immobilier s'est très bien comporté pour plusieurs raisons. Tout d'abord, il avait baissé de 12 % depuis le début de l'année avant novembre.

Une économie forte et des taux d'intérêt plus bas devraient limiter les pertes immobilières. En outre, la baisse des taux d'intérêt rend les rendements en dividendes relativement élevés plus compétitifs.

Le secteur des transports est l'un des plus corrélés à l'activité économique. Par conséquent, l'absence de récession est de bon augure pour de nombreuses actions du secteur.

Malgré la baisse des rendements, les actions à dividendes élevés, comme les services publics et les produits de première nécessité, sont restées à la traîne par rapport à de nombreux autres secteurs. Cela s'explique probablement par le fait qu'elles ont tendance à avoir un bêta plus faible. Par conséquent, dans un environnement où le risque augmente, il est préférable de s'exposer davantage au marché, et non moins.

Facteurs

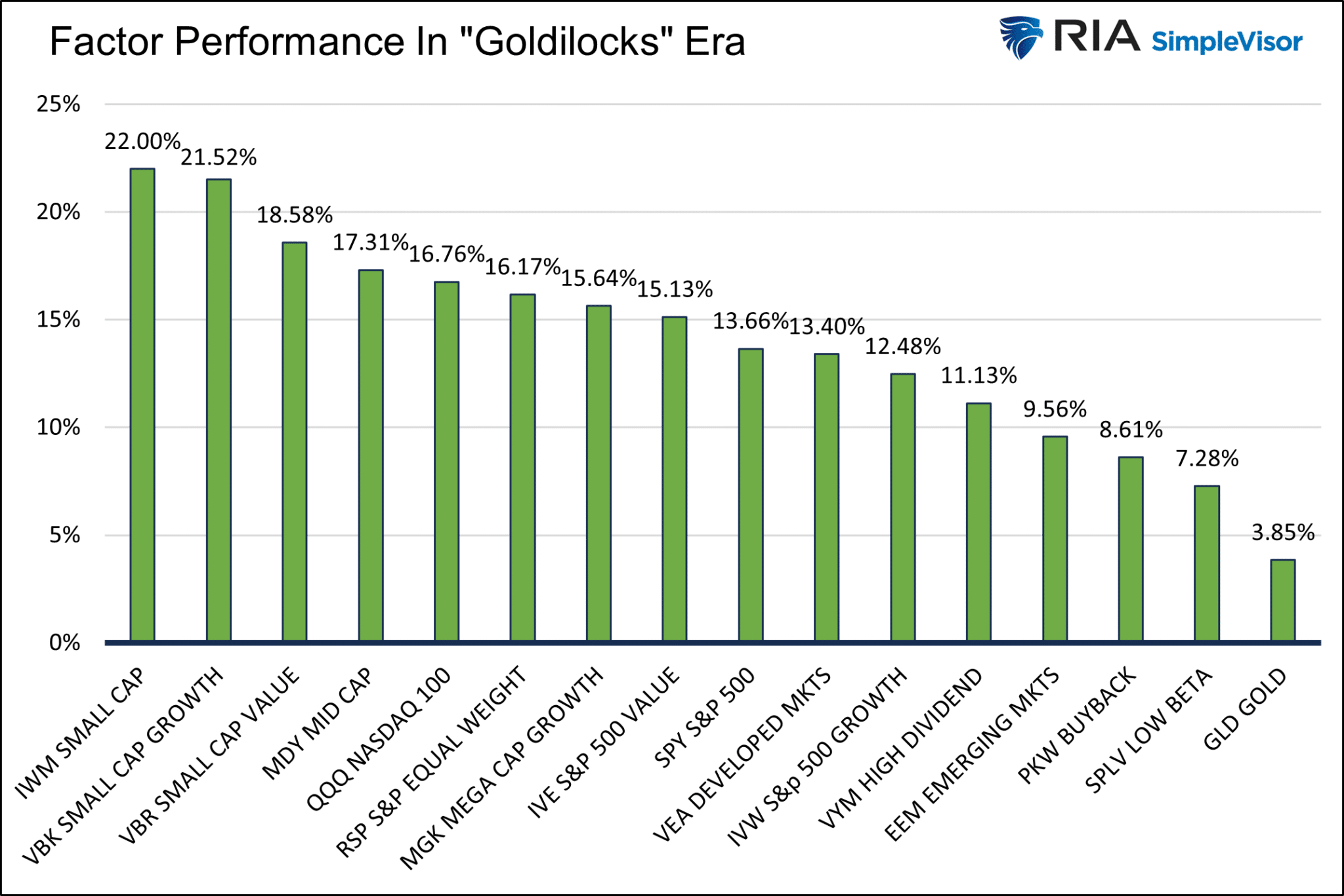

Le graphique suivant montre les performances de nombreux facteurs du S&P 500 depuis le 1er novembre.

Comme pour les dix premiers mois de l'année, le facteur de la capitalisation boursière est resté le facteur le plus important. Toutefois, depuis le 1er novembre, ce sont les petites et moyennes capitalisations qui ont mené la danse, et non les grandes capitalisations des dix premiers mois.

En outre, contrairement aux tendances observées de janvier à octobre, l'indice S&P 500 (NYSE :RSP) à pondération égale a battu le S&P 500.

Avant novembre, le RSP était en baisse de 3,75 %, alors que le S&P 500 était en hausse de 10 %. Le RER a terminé l'année en hausse de 12 %, la fièvre Boucles d'or ayant permis aux investisseurs du RER d'obtenir des rendements de 2023.

En dépit de la prudence apparente de la Fed, le RSP a été à la traîne de tous les facteurs boursiers, l'or a été à la traîne de tous les facteurs boursiers. Cependant, le métal jaune a augmenté d'environ 10 % en octobre.

Les investisseurs en or auraient-ils pu s'attendre à un assouplissement de la part de la Fed, mais pas à une expansion économique continue qui empêcherait la Fed d'abaisser les taux de manière trop importante ?

Résumé

L'histoire est jalonnée de booms et d'effondrements. Derrière chacun de ces événements spectaculaires se cachait un récit fort.

De nombreux mouvements de marché moins spectaculaires ont également été alimentés par des récits. Compte tenu du récit actuel et de sa capacité à durer, nous devons l'apprécier à sa juste valeur.

"Ce à quoi nous assistons actuellement peut être décrit comme un atterrissage en douceur. -Janet Yellen (1/5/24)

Un atterrissage en douceur est-il possible, comme le prétend Janet Yellen ?

Oui.

Est-il probable ?

Si l'on se réfère à l'histoire, non.

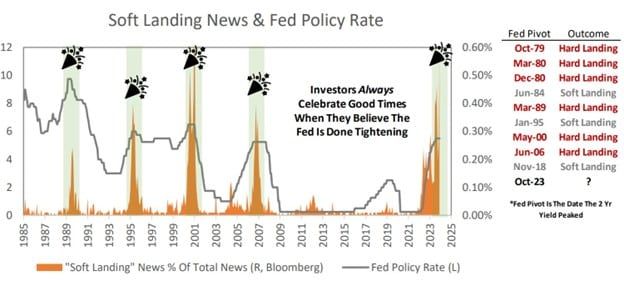

Malheureusement, les atterrissages en douceur sont une espèce rare. Dans le graphique ci-dessous, Michael Kantrowitz quantifie le fait que les histoires d'atterrissage en douceur sont souvent erronées.

1995 a été l'année de l'atterrissage en douceur. La Fed a relevé ses taux sans qu'une récession ne s'ensuive.

Les dépenses publiques sont robustes. Si l'on ajoute à cela l'espoir d'une baisse des taux d'intérêt, il est possible que l'histoire de Boucles d'or perdure.

Étant donné que nous sommes dans une année électorale, de telles dépenses sont plus probables.

Toutefois, les dépenses publiques ne peuvent à elles seules mettre fin à une récession. C'est pourquoi nous surveillons de près les données relatives à l'emploi. Nous pensons que si le taux de chômage augmente régulièrement, une récession s'ensuivra rapidement.

Nous devons être conscients des pièges de la narration, mais jusqu'à ce qu'elle change, c'est elle qui dictera les performances du marché. Je le répète :

Indépendamment de ce que vous ou moi pensons, les marchés s'inspirent de Boucles d'or, du moins jusqu'à ce que le prochain scénario prenne le relais.