Quels sont les choix possibles pour surveiller et estimer le risque de récession ? Un peu moins que le nombre d'étoiles dans l'univers. D'accord, j'exagère, mais pas beaucoup.

La bonne nouvelle : la recherche d'indicateurs robustes et relativement fiables réduit considérablement le champ d'action.

Mais il y a toujours plus à apprendre, en partie parce que l'offre d'ensembles de données est vaste, de plus en plus vaste. Cela m'amène à un autre indicateur qui semble prometteur : les indices coïncidents des États.

L'économie de chaque État est, dans une certaine mesure, unique, même si l'attraction gravitationnelle de l'économie nationale projette une longue ombre.

Le fait de suivre l'économie de chaque État séparément, puis d'agréger les résultats, permet d'obtenir une vision différente du cycle économique américain par rapport aux indicateurs nationaux.

Il s'agit d'un modèle ascendant par rapport à l'approche descendante standard via les ventes au détail américaines, la production industrielle, etc.

La Fed de Philadelphie publie chaque mois des indicateurs coïncidents pour chaque État. L'agrégation des 50 signaux en un indice composite permet d'obtenir une vision quelque peu différente du cycle économique américain par rapport aux mesures descendantes traditionnelles.

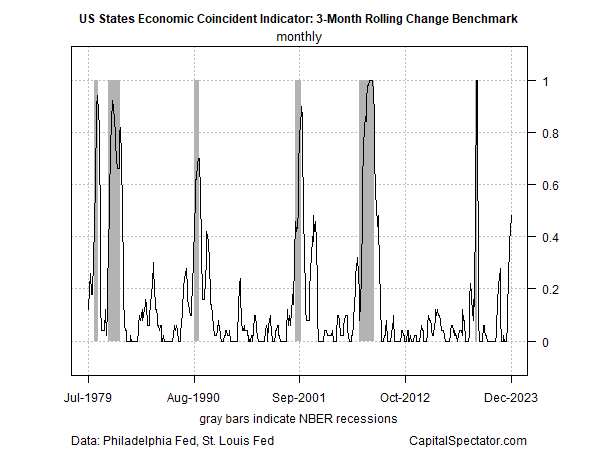

Il existe plusieurs façons de traiter les chiffres - ma préférence, illustrée dans le graphique ci-dessous, va à un modèle de variation sur trois mois. Si la variation sur trois mois d'un État est négative (positive), le signal est négatif (positif).

La somme des valeurs négatives et positives permet d'obtenir un profil national. La valeur actuelle est de 0,48 - en d'autres termes, 48 % des États affichent des variations négatives sur trois mois pour leur indicateur coïncident respectif.

Comme le montre le graphique ci-dessous, l'indicateur composite correspond assez étroitement aux ralentissements définis par le NBER, et le signal actuel constitue donc un avertissement, même s'il n'a pas encore atteint ce que l'on pourrait considérer comme le point de non-retour. Mais ce n'est pas loin.

Les chiffres varient de 0 (aucune variation négative sur trois mois) à 1,0 (les 50 États signalent des variations négatives sur trois mois). Un examen rapide des données historiques suggère que les États-Unis sont sur le point d'entrer en récession.

Mais avant de tirer la sonnette d'alarme, il convient de faire quelques mises en garde. Tout d'abord, une valeur aussi élevée il y a plus de 20 ans s'est avérée être un faux signal. Les deux prochains mois détermineront probablement si une telle situation se reproduit ou non.

Deuxièmement, aucun indicateur n'est parfait, comme nous l'avons appris au cours des deux dernières années - en particulier dans l'histoire récente où les événements liés aux pandémies n'ont pas manqué de créer des surprises sur le plan macroéconomique.

Autre raison de ne pas se prononcer, du moins pour l'instant : une série d'autres indicateurs du cycle économique suivis dans le US Business Cycle Risk Report (une publication sœur de CapitalSpectator.com) continuent d'indiquer une nette tendance à la croissance.

Toutefois, comme l'indique le numéro de cette semaine, il existe des signes précurseurs d'un ralentissement de l'activité économique, de sorte que les indicateurs coïncidents de l'état peuvent constituer un avertissement précoce indiquant que le vent est en train de tourner.

La méthode la plus fiable pour estimer le risque de récession en temps réel consiste à construire un modèle d'ensemble qui combine diverses applications de modélisation complémentaires.

Bien qu'un modèle puisse exceller à un moment donné, il arrive souvent que l'indicateur le plus performant change au fil du temps.

Pour minimiser le risque inhérent à tout signal, le rapport sur les risques liés au cycle économique aux États-Unis analyse les chiffres de plusieurs indicateurs, ce qui s'est avéré presque optimal pour équilibrer le besoin de signaux opportuns qui minimisent les signaux erronés.

Malgré ces réserves, le modèle de l'état coïncident ajoute une autre dimension au mélange et fournit des données complémentaires à la série d'indicateurs existants du rapport sur le risque conjoncturel aux États-Unis.

En conséquence, j'ajouterai les données composites sur les états coïncidents aux mises à jour hebdomadaires de la lettre d'information.

La prochaine série de mises à jour des données coïncidentes pour le mois de janvier est prévue pour la fin du mois.

D'ici là, j'examinerai attentivement les données entrantes à la recherche de nouveaux indices permettant de confirmer ou d'infirmer l'idée que des problèmes se préparent à l'aide des indicateurs coïncidents.