- Selon l'indicateur préféré de Warren Buffett, les actions sont actuellement surévaluées

- Une valeur supérieure à 100 % indique une surévaluation, et elle est actuellement de 170 %.

- Qu'est-ce que cela implique pour le marché à long terme ?

Warren Buffett lance un avertissement : les actions semblent entrer dans une phase de surévaluation, comme l'indique son indicateur préféré.

En 2001, dans un article publié dans le magazine Fortune, M. Buffett a fermement affirmé que cette mesure particulière pouvait constituer le baromètre le plus précis des valorisations du marché à un moment donné.

Buffett a introduit cet indicateur il y a près de vingt ans, soulignant l'importance du rapport entre la capitalisation globale du marché boursier et le produit intérieur brut (PIB) de la nation en tant que test ultime pour évaluer si le marché penche vers le coûteux ou l'économique, le surévalué ou le sous-évalué.

En d'autres termes, il compare la capitalisation boursière globale des actions cotées en bourse aux données trimestrielles les plus récentes sur le produit intérieur brut des États-Unis.

Lorsque cette mesure dépasse le seuil de 100 %, elle signale que les actions entrent dans le domaine de la surévaluation. À l'heure actuelle, cet indicateur a considérablement augmenté, atteignant un niveau élevé de 170 %.

Cependant, il est important de noter que si cet indicateur est précieux, il n'est pas infaillible, principalement pour deux raisons :

- Il fonde son évaluation sur la comparaison entre le PIB du trimestre précédent et la valeur actuelle du marché boursier.

- Le PIB ne tient pas compte des bénéfices réalisés à l'étranger, même si les entreprises américaines intègrent leurs activités internationales.

Lien entre le bénéfice par action et la performance du marché boursier

Bien que les entreprises aient dépassé les prévisions de bénéfices trimestriels sur le site S&P 500, une tendance curieuse est apparue : l'harmonie habituelle entre les bénéfices et l'évolution du marché boursier semble perturbée.

Une analyse approfondie menée par FactSet révèle qu'un pourcentage impressionnant de 79 % des entreprises du S&P 500 ont dépassé les prévisions de bénéfices. Bien que cette statistique soit supérieure à la moyenne des dix dernières années, la réaction du marché boursier a pris une tournure inattendue.

Il est surprenant de constater que les actions qui ont réussi à dépasser les estimations de bénéfices par action (BPA) ont enregistré une baisse de -0,5 % en moyenne lors de la séance boursière suivante. Cette situation contraste fortement avec la norme des cinq dernières années, au cours desquelles ces actions ont généralement connu une hausse de 1 %.

Sentiment des investisseurs (AAII)

- Le sentimenthaussier, c'est-à-dire les attentes concernant la hausse des actions au cours des six prochains mois, a diminué de 4,3 points de pourcentage pour atteindre 44,7 %, mais reste supérieur à sa moyenne historique de 37,5 %. Il s'agit de la plus longue période de dépassement de la moyenne depuis une période de 13 semaines allant de février à mai 2021.

- Lesentiment baissier, c'est-à-dire les attentes de baisse des prix des actions au cours des six prochains mois, est de 25,5 % et reste inférieur à sa moyenne historique de 31 %.

Le projet mBridge, un défi pour le dollar américain ?

Les efforts du yuan numérique pour contester la suprématie du U.S. dollar prennent de l'ampleur grâce au dynamique projet mBridge, une nouvelle plateforme destinée à étendre l'influence de la monnaie numérique chinoise.

Ce prototype soutenu par le numérique, conçu pour faciliter les transferts d'argent à l'échelle mondiale sans dépendre des institutions financières américaines, progresse à un rythme rapide. À tel point que certains observateurs en Europe et aux États-Unis le considèrent désormais comme un concurrent naissant des transactions dominées par le dollar dans le paysage financier mondial.

L'initiative collaborative mBridge, à laquelle participent la Chine, la Thaïlande, Hong Kong et les Émirats arabes unis, pourrait permettre de simplifier le contournement des sanctions, des taxes et des règles de lutte contre le blanchiment d'argent.

Alors que le projet prend de l'ampleur, le Fonds monétaire international (FMI) s'efforce d'éviter qu'il ne passe du statut de solution technique à celui d'instrument géopolitique.

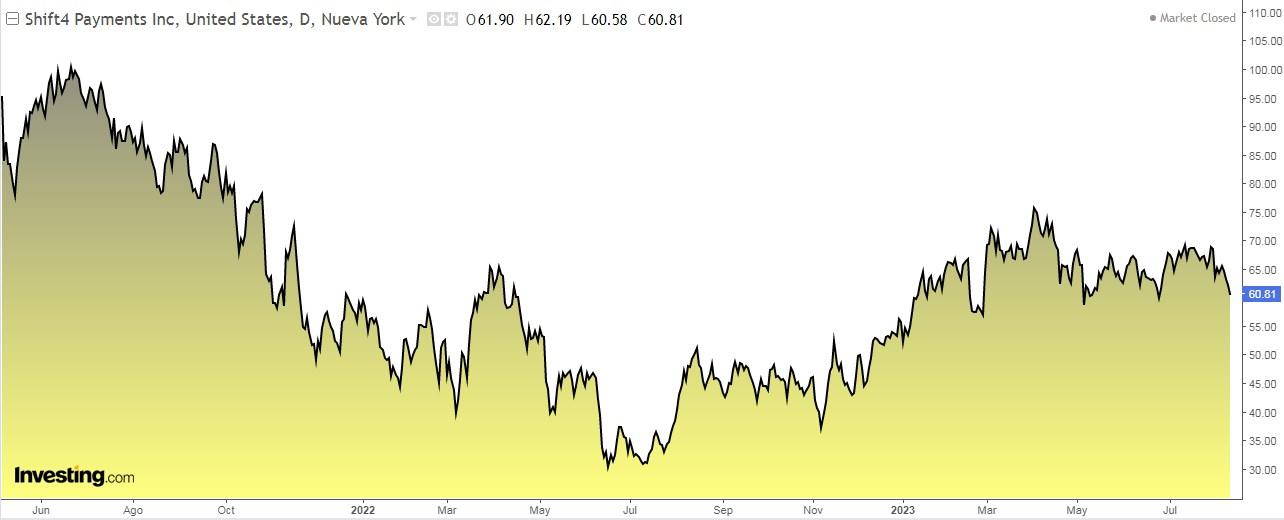

Shift4 Payments : vaut-il la peine d'être acheté ?

Shift4 Payments (NYSE :FOUR) est une société américaine de traitement des paiements créée en 1999 et basée à Allentown, en Pennsylvanie.

Shift4 Payments (NYSE :FOUR) est une société américaine de traitement des paiements créée en 1999 et basée à Allentown, en Pennsylvanie.

Voici pourquoi vous devriez la surveiller de près :

- Desperformances trimestrielles solides: Les derniers résultats trimestriels de l'entreprise, dévoilés le 3 août, sont très prometteurs. De manière impressionnante, le bénéfice par action a dépassé les attentes du marché de +36 %, tout comme les revenus.

- Prochains résultats à l'horizon: Marquez votre calendrier pour le 7 novembre, date à laquelle la société s'apprête à publier sa prochaine série de résultats. Les attentes sont élevées pour un nouveau résultat positif, à la fois en termes de revenus et de bénéfices par action.

- Perspectives positives pour les bénéfices et les revenus: Les prévisions de bénéfices par action et de revenus de la société pour 2023 et 2024 sont optimistes.

- Potentiel du marché: Les analystes voient un potentiel dans l'entreprise, estimant sa valeur entre 80 et 83 dollars.

- Près des niveaux de soutien: L'entreprise est actuellement proche de ses deux niveaux de soutien critiques à 58,81 $ et 56,31 $ et pourrait rebondir.

Le Trésor américain détient une participation importante dans Yellow, aujourd'hui en faillite

La société de transport routier Yellow a déposé son bilan le 6 août dernier. Cependant, un aspect moins connu est la répartition de son actionnariat et les personnalités qui détiennent des actions de la société.

Il peut être surprenant de constater que le Trésor américain se positionne comme le deuxième actionnaire le plus important.

Voici la composition de l'actionnariat :

- MFN Partners Management: En tête du podium avec une participation substantielle de 42,5 %.

- LeTrésor américain : Il occupe la deuxième place avec une participation importante de 30,6 %.

- Vanguard: détient une participation notable de 5,1 %.

***

Divulgation: L' auteur ne détient aucun des titres mentionnés.

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il n'est pas destiné à encourager l'achat d'actifs de quelque manière que ce soit, et ne constitue pas une sollicitation, une offre, une recommandation, un avis, un conseil ou une recommandation d'investissement. Nous vous rappelons que tous les actifs sont considérés sous différents angles et sont extrêmement risqués, de sorte que la décision d'investissement et le risque associé sont propres à l'investisseur.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks