Les effets du changement de marché de la semaine dernière devraient se faire sentir tout au long de la semaine à venir. La décision de la BOJ de relever ses taux et de réduire ses achats d'obligations a donné le coup d'envoi, et le rapport sur l'emploi américain l'a achevé.

Il en résulte une courbe de rendement qui s'est libérée de la fourchette de négociation en place depuis l'été 2022, et le Yen se renforce rapidement sur l'ensemble des paires de devises.

OBTENEZ 35% de réduction sur InvestingPro ! Les soldes d'été ont démarré, et nous proposons une réduction exceptionnelle sur l'abonnement Pro 1 an ! Rejoignez InvestingPro pour vous équiper d'outils professionnels et suivre nos stratégies gérées par IA pour savoir quelles actions acheter quelles que soient les conditions de marché ! CLIQUEZ ICI pour faire passer vos investissements à la vitesse supérieure pour moins de 8 euros par mois !

Cette situation a entraîné un débouclage massif des transactions plus élevées à plus long terme, à savoir les opérations de portage sur le yen, tandis que la pentification de la courbe des taux envoie un message d'atterrissage brutal aux États-Unis, comme le montrent l'augmentation des écarts de crédit et l'affaiblissement des petites capitalisations.

La courbe des rendements effraie les haussiers

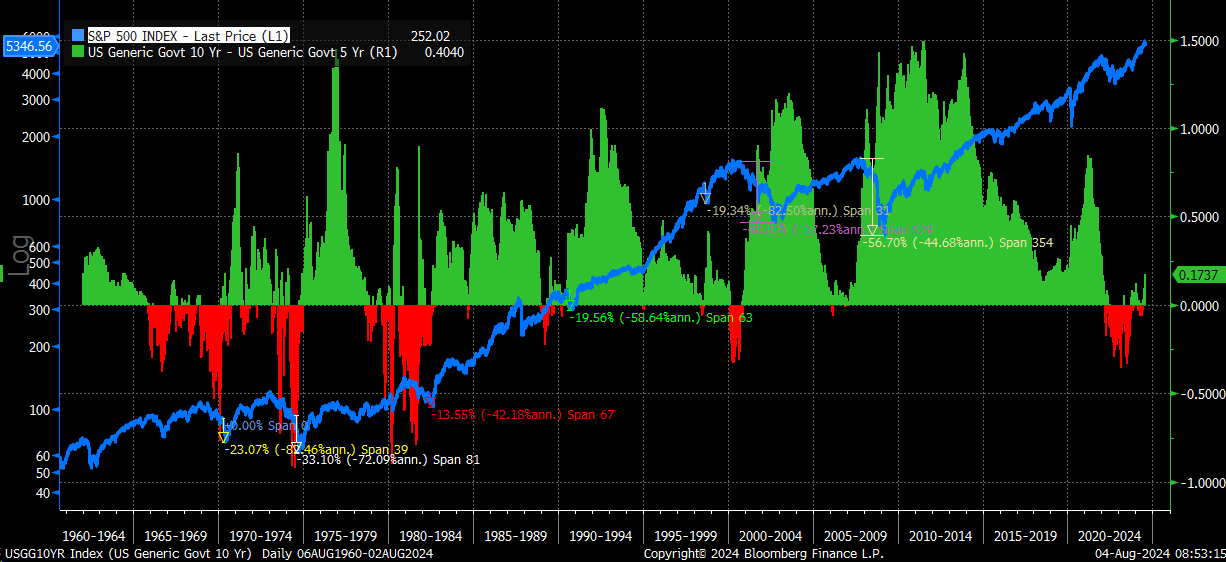

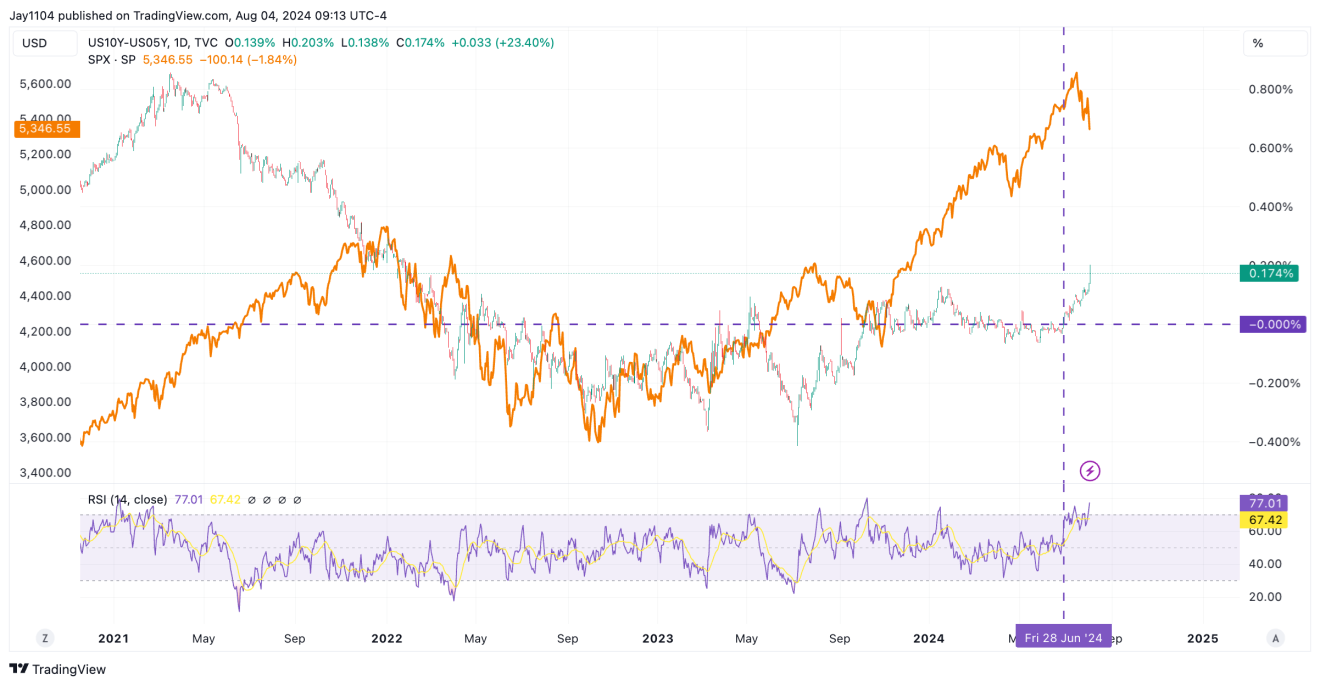

Historiquement, lorsque la courbe des rendements s'accentue, c'est-à-dire qu'elle augmente à un rythme rapide et constant, elle a tendance à entraîner des baisses considérables sur les marchés boursiers américains. Étant donné que j'ai pu obtenir davantage de données en utilisant la base de données a 10 ans moins le 5 ans, j'ai constaté que la poussée initiale vers le haut de la courbe des rendements avait tendance à entraîner des ventes massives sur le marché des actions depuis 1969 environ.

Dans le graphique suivant, j'ai pris la variation a/a de l'indice S&P 500 ainsi que la variation de la pente de la courbe 10-5, et cela montre assez raisonnablement que lorsque la poussée initiale de la pente de la courbe pousse l'indice à la baisse.

L'écart 10-5 s'est déplacé latéralement d'octobre 2023 à la fin du mois de juin. Le taux d'accélération n'a vraiment commencé que depuis le début du mois de juillet. Si la rupture qui s'est produite vendredi est réelle, le processus de pentification devrait s'accélérer, ce qui devrait continuer à faire baisser les prix des actions.

Historiquement, la courbe des taux d'intérêt précède la courbe des taux de chômage, de sorte que les chances que cette accentuation soit réelle semblent très élevées.

Vendredi, le S&P 500 est sorti de la configuration en biseau ascendant que nous observons depuis plusieurs semaines. Bien qu'il ait atteint la bande de Bollinger inférieure, le RSI se situe toujours autour de 38, ce qui me permet de ne pas parler de survente.

Le support autour de 5 315 a été maintenu vendredi, mais une rupture de ce niveau déclenchera probablement le processus de comblement des écarts jusqu'au niveau de support de 5 000.

Le VIX se situe autour de 23,50, ce qui pourrait alimenter la hausse du marché s'il commence à baisser. Toutefois, compte tenu de la volatilité observée ces dernières semaines, la règle des 16 suggère un mouvement du S&P 500 d'environ 1,5 %, ce qui correspond à peu près à ce que nous avons obtenu ces derniers jours. Il est donc difficile d'imaginer que le VIX plonge vraiment à ce stade.

Nvidia risque de continuer à baisser

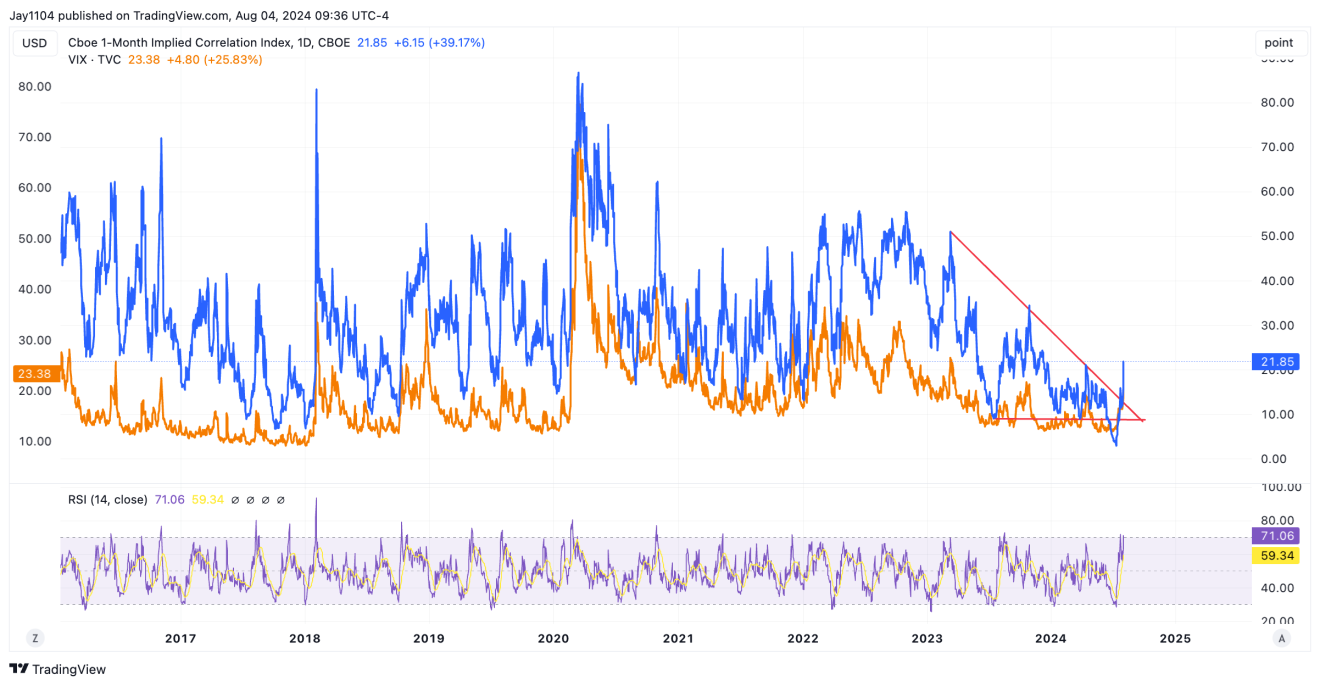

En outre, maintenant que la saison des bénéfices des méga-capitalisations est terminée, les niveaux de volatilité implicite ont été rétablis, sauf pour Nvidia (NASDAQ :NVDA). L'envolée du VIX et la réinitialisation de la volatilité implicite des actions des méga-capitalisations conduiront à un nouveau dénouement de l'opération de dispersion de la volatilité implicite.

L'indice de corrélation implicite à un mois n'est encore qu'à 21,85, ce qui prouve à quel point ce marché a été stupide lorsqu'il est passé sous la barre des trois le 12 juillet. En règle générale, cet indice atteint son maximum dans la fourchette de 40 à 50, et il est donc possible qu'il monte encore beaucoup plus haut. Cela nous indique que l'indice VIX pourrait probablement monter encore plus haut.

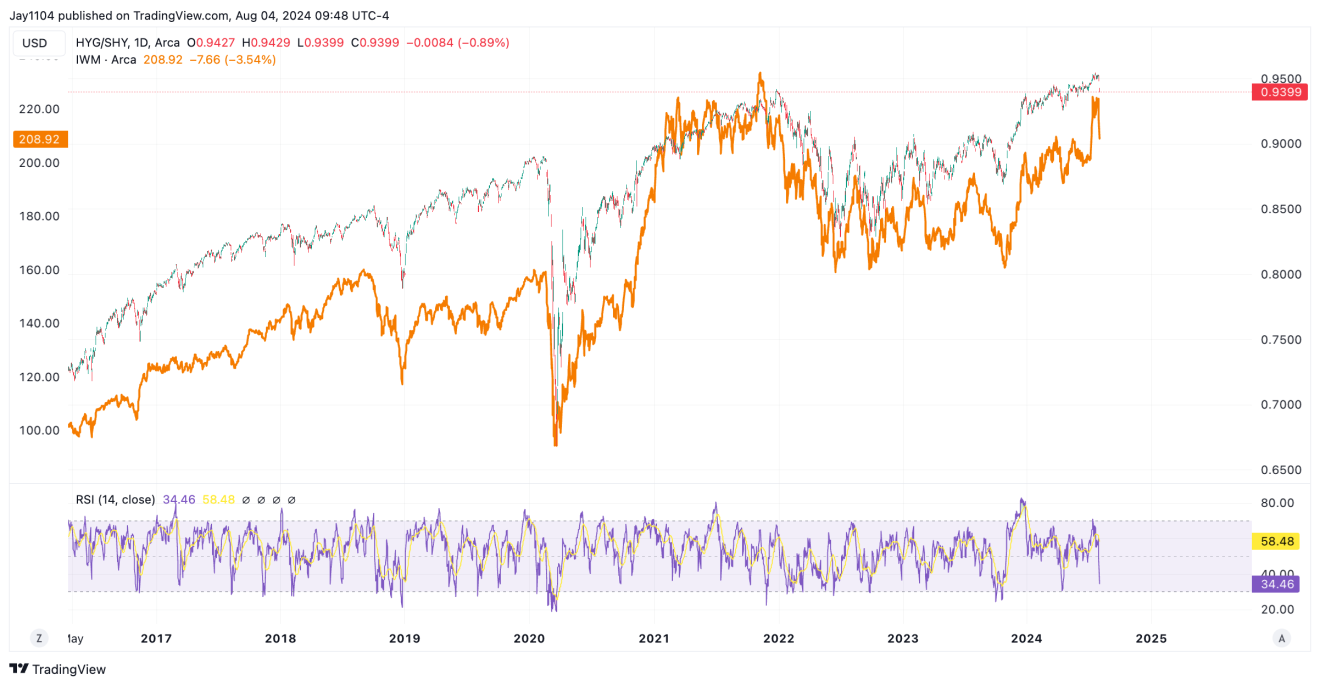

Russell 2000: Le "Gamma Squeeze" est terminé

Maintenant que le Gamma Squeeze du IWM est terminé, le rallye de l'IWM est terminé et presque tous les gains se sont évanouis. Le marché semble penser que la baisse des taux est favorable aux petites capitalisations, mais cela ne semble pas être le cas. Les petites capitalisations se négocient en fonction des écarts de crédit, et l'augmentation de ces derniers leur est défavorable. Si les écarts de crédit continuent de s'élargir, les petites capitalisations ne se porteront pas bien.

USD/JPY sous pression

La paire {3|USD/JPY}} a été détruite et elle est survendue, mais cela n'a peut-être pas d'importance car il s'agit d'une transaction qui se dénoue et les gens se précipitent vers la sortie.

Dans des périodes comme celle-ci, la survente n'a peut-être même pas d'importance. Si l'USD/JPY ne rebondit pas à 146, il ira probablement jusqu'à 141.

Mais l'évolution du yen sera probablement déterminée par l'évolution du {{23705|10 ans}. Si le 10 ans tombe sous 3,75 %, alors 3,3 % sera probablement la prochaine cible. Et si les économistes systématiques se bousculent pour trouver des sorties et couvrir les positions courtes, alors c'est possible.

Ainsi, nous pouvons voir comment cela devient une boucle de rétroaction géante au fil du temps : une courbe plus raide, des taux plus bas, un USD/JPY plus bas, des actions plus basses, et une volatilité implicite plus élevée, un nouveau débouclage de la dispersion des Vol. Nous nous trouvons actuellement au milieu d'un gigantesque redémarrage des échanges. La hausse à plus long terme est terminée.