- Certains titres bénéficient du soutien unanime du marché, avec plus de 90 % des évaluations à l'achat et aucune évaluation à la vente en vue

- Toutefois, ce n'est pas la seule base sur laquelle vous devez fonder votre décision d'investissement

- Examinons de plus près ces cinq titres et explorons les raisons de leur fort soutien par le marché.

Dans le monde de l'investissement, le consensus du marché sur un titre particulier peut être un signal précieux, mais il est essentiel de se rappeler qu'il ne s'agit que d'une pièce du puzzle. Le sentiment du marché peut être une force puissante, mais il n'est pas infaillible.

Toutefois, lorsque le marché penche massivement en faveur de l'achat ou de la vente d'une action, il convient d'y regarder de plus près pour comprendre ce qui motive ce consensus.

Aujourd'hui, nous allons nous pencher sur cinq titres qui bénéficient d'un soutien quasi unanime de la part du marché, avec plus de 90 % de notes d'achat et pas une seule note de vente.

Bien qu'il existe de nombreux autres facteurs à analyser avant de décider d'acheter un titre, cette situation pique notre curiosité et nous incite à explorer les raisons d'un soutien aussi retentissant.

1. Lamb Weston

Lamb Weston (NYSE :LW) est un acteur majeur de l'industrie des frites surgelées, dont le siège social est situé à Eagle, dans l'Idaho. Les racines de la société remontent à sa fondation par Gilbert Lamb en 1950, et ses premières opérations étaient basées dans une ancienne usine coopérative située à Weston, dans l'Oregon.

Actuellement, Lamb Weston affiche un rendement du dividende de +1,20 %. La société a notamment publié le 25 juillet un impressionnant rapport trimestriel, dépassant les attentes du marché avec des revenus réels en hausse de +2,3 % et une augmentation stupéfiante de +16,5 % du bénéfice par action (BPA).

Les prochains résultats prévus pour le 4 octobre devraient également être excellents, avec une augmentation prévue des revenus réels de +27,76 % et une croissance remarquable de +34,10 % du bénéfice par action (BPA). En ce qui concerne l'exercice 2024, les bénéfices de l'entreprise devraient maintenir une trajectoire ascendante, avec une augmentation estimée à +12 %.

Avec un consensus unanime des huit notations fixé à un achat retentissant de 100 %, le marché perçoit la fourchette potentielle de Lamb Weston entre 113 $ et 119 $. Ce niveau de soutien unanime souligne les perspectives positives de la société et la confiance des investisseurs dans ses performances futures.

2. Delta Air Lines

Delta Air Lines (NYSE :DAL) est un membre fondateur de l'alliance SkyTeam. Cette coalition mondiale de compagnies aériennes, qui comprend Aeromexico, Air France (EPA:AIRF) et Korean Air, permet aux voyageurs d'accéder à un vaste réseau de destinations dans le monde entier.

Les investisseurs dans Delta Air Lines peuvent bénéficier d'un rendement du dividende de +1,06%, ce qui en fait un choix intéressant pour les investisseurs à la recherche de revenus.

La société a publié des résultats favorables le 13 juillet, marqués par une amélioration des revenus réels de +1,9% et une hausse impressionnante de +11,6% du bénéfice par action (BPA). Les prochains chiffres qui seront dévoilés le 12 octobre devraient être encore plus prometteurs, avec une croissance prévue du BPA atteignant +32,57% et une hausse notable des revenus réels de +13,98%.

Delta Air Lines bénéficie d'un total de 20 évaluations, dont 19 recommandations d'achat et 1 recommandation de maintien, sans aucune évaluation de vente en vue. Les perspectives du marché pour Delta Air Lines positionnent son potentiel dans une fourchette de 55 à 56 dollars, reflétant un sentiment favorable et l'optimisme entourant la performance future de la société.

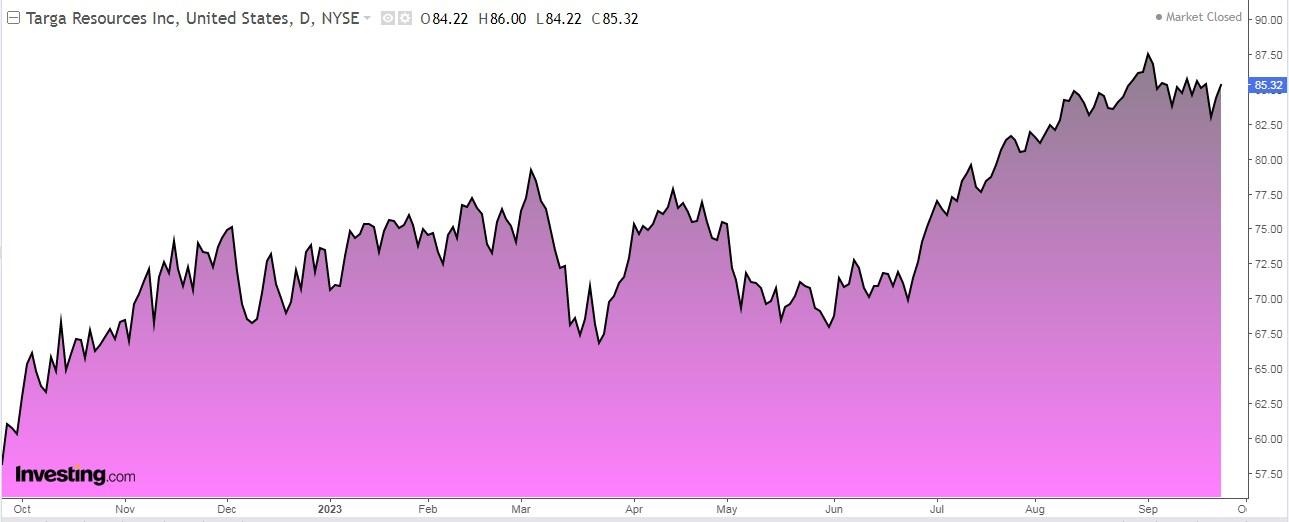

3. Targa Resources

Targa Resources (NYSE :TRGP), une société dont le siège social se trouve à Houston, au Texas, est l'un des plus grands fournisseurs d'infrastructures aux États-Unis, spécialisé dans la fourniture de gaz naturel. La société a été fondée le 27 octobre 2005 et a depuis joué un rôle important dans l'industrie du gaz naturel du pays.

Pour les investisseurs axés sur les revenus, Targa Resources offre un rendement du dividende attrayant de +2,34%, ce qui en fait un choix intéressant pour ceux qui recherchent des rendements réguliers de leurs investissements.

Bien que les résultats du 3 août n'aient pas répondu aux attentes, l'optimisme règne autour des résultats du 2 novembre, qui devraient montrer une amélioration significative. Le bénéfice par action (BPA) devrait connaître une forte augmentation de +37,5 % en 2023, suivie d'une croissance encore plus impressionnante de +41,6 % en 2024.

Targa Resources bénéficie actuellement d'un total de 18 notations, dont 17 recommandations d'achat et 1 recommandation de maintien, aucune notation de vente n'ayant été signalée. Le sentiment du marché à l'égard de Targa Resources suggère un objectif de prix potentiel dans la fourchette de 95 à 98 dollars, soulignant les perspectives positives de la performance future de la société.

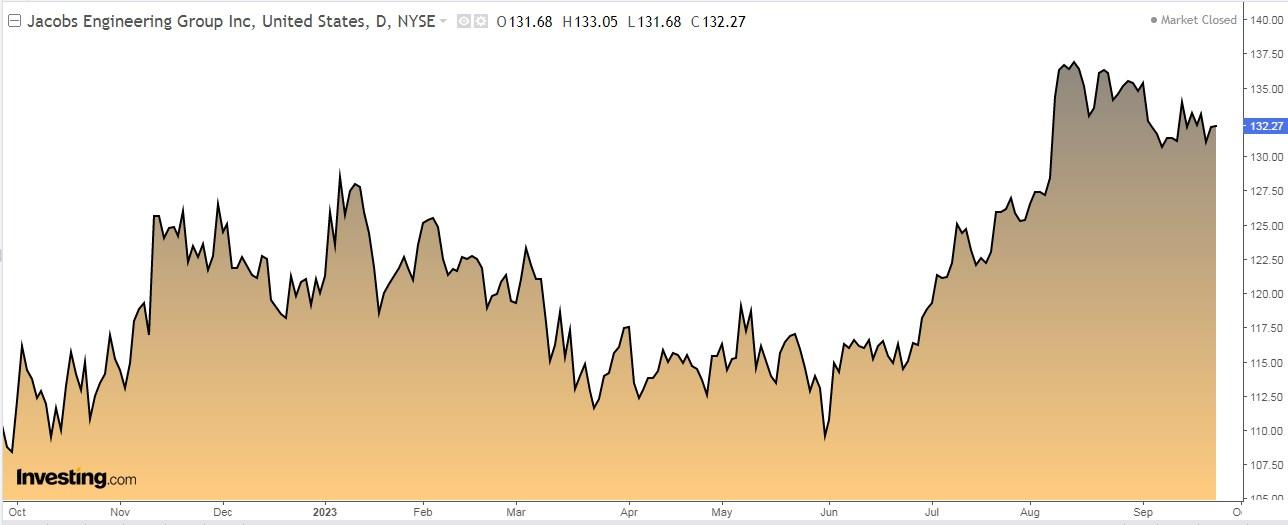

4. Jacobs Engineering Group

Jacobs Engineering Group (NYSE :J) se spécialise dans la prestation d'une vaste gamme de services de consultation. Son expertise englobe divers domaines, dont la cybersécurité et l'analyse de données, et s'adresse à des clients des secteurs public et privé dans des régions telles que les États-Unis, l'Europe, le Canada, l'Inde et l'Asie.

Pour les investisseurs à la recherche d'un revenu de dividende fiable, Jacobs Solutions offre un rendement de dividende attrayant de +0,80%, ce qui en fait une option intéressante pour ceux qui accordent de l'importance à un rendement régulier de leurs investissements.

Les performances financières de la société, telles qu'elles ont été présentées le 8 août, ont dépassé les attentes, les revenus réels enregistrant une augmentation significative de +2,6 %. Pour l'avenir, les investisseurs peuvent s'attendre à une évolution positive des finances de l'entreprise, avec des projections de croissance des revenus de +8,3 % en 2023 et de +6,9 % en 2024.

En outre, les bénéfices devraient connaître une augmentation substantielle de +71 % au cours des prochaines années. Cette trajectoire de croissance est susceptible de contribuer à l'amélioration des flux de trésorerie, conduisant potentiellement à une valorisation plus élevée des actions de la société.

Actuellement, Jacobs Solutions bénéficie de 16 évaluations, dont 14 recommandations d'achat, 2 recommandations de maintien et aucune recommandation de vente. Le sentiment du marché à l'égard de Jacobs Solutions suggère une fourchette potentielle d'objectifs de prix de 153 à 156 dollars.

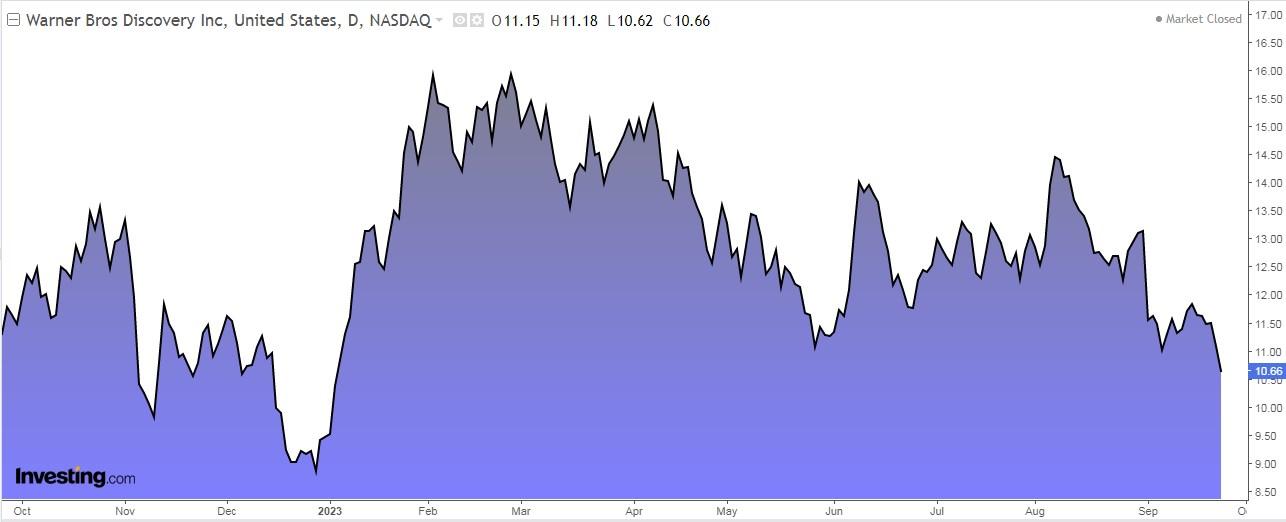

5. Warner Bros Discovery

Warner Bros Discovery (NASDAQ :WBD) a été fondée le 8 avril 2022, après la fusion entre WarnerMedia et Discovery. Le nom de la société est une fusion de deux entités importantes : Le studio de cinéma Warner Bros., propriété phare de WarnerMedia, et l'influent réseau de télévision payante.

La publication du prochain rapport trimestriel est prévue pour le 2 novembre. Les projections indiquent une croissance remarquable du bénéfice par action (BPA), avec une augmentation prévue de +83,44%. À plus long terme, les perspectives restent favorables, avec une croissance attendue du BPA de +153,1 % en 2023 et de +51,3 % en 2024. En termes de revenus, les analystes anticipent un chiffre robuste, avec des prévisions de 3,7 milliards de dollars pour l'année.

L'action bénéficie actuellement de 12 notations, dont 10 recommandations d'achat et 2 recommandations de maintien, sans aucune notation de vente en vue. Le sentiment du marché concernant la société suggère un potentiel considérable, avec des estimations conservatrices indiquant un prix cible de 14,50 $, tandis qu'une perspective plus agressive prévoit un prix cible de 19 $.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Pour rappel, tout type d'actif est évalué à partir de multiples points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur. L'auteur ne possède pas les actions mentionnées dans l'analyse.