En matière d'investissement, la prise en compte de tous les facteurs disponibles peut faire la différence entre une perte et un profit. L'effet septembre est l'un de ces facteurs qui s'inscrivent dans le bruit de fond des signaux du marché. Parfois, la perception joue un rôle dans la dynamique du marché, car les attentes se répercutent sur l'action des investisseurs. Qu'il soit réel ou non, comment le "mois où il faut éviter les actions" va-t-il se dérouler cette fois-ci ?

Qu'est-ce que l'effet septembre ?

Aux États-Unis, l'année fiscale se termine le 30 septembre. C'est la période de préparation des états financiers du gouvernement fédéral et de nombreuses organisations. Au cours de cette période, les investisseurs restructurent leurs actifs afin de bloquer les pertes fiscales et les bénéfices, ce qui peut entraîner des liquidations d'actions. Ce n'est donc pas un hasard si cette période coïncide avec l'effet perçu de septembre, suivi plus tard par l'effet de janvier.

En tant qu'anomalies du marché, ces deux effets se manifestent par des baisses sans cause apparente facilement quantifiable. N'étant ni prédictif ni cohérent, l'effet septembre est un autre signal vague indiquant que l'on peut s'attendre à une sous-performance des actifs.

Jeremy Siegel, de la Wharton School of Business Administration, a tenté de quantifier l'effet septembre dans l'article "September : A Month to Avoid Stocks". Le professeur de finance a conclu que le Dow Jones industrial average avait chuté pendant 63 mois de septembre entre 1890 et 1994, avant de remonter pendant 41 mois de septembre.

Cependant, on ne peut pas affirmer avec certitude que septembre est le mois le moins performant. En outre, au cours des dernières décennies, l'effet perçu a perdu de sa consistance. À tel point que Siegel lui-même, dans le podcast Behind the Markets de vendredi dernier, est optimiste pour ce mois de septembre.

Des facteurs macroéconomiques qui défient les prévisions de septembre

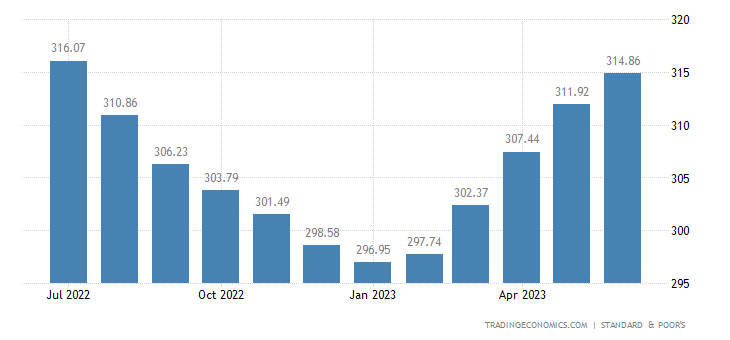

Connu également sous le nom de "magicien de Wharton", le professeur à la retraite a cité plusieurs facteurs justifiant des perspectives haussières. L'un des indicateurs provient de la résistance des prix de l'immobilier, qui sont certainement plus résistants que prévu.

Cela peut sembler inhabituel étant donné que les taux hypothécaires ont dépassé les 7 %, mais sur la plupart des marchés immobiliers, les taux sont bloqués à moins de 5 %. Par conséquent, les maisons sont bloquées, ce qui maintient l'offre à un niveau inférieur à la demande pour le moment.

M. Siegel estime que les investisseurs considèrent désormais les actions et les logements comme des couvertures contre l'inflation.

En ce qui concerne la dynamique sous-jacente entre les taux d'intérêt de la Fed et l'inflation, M. Siegel note que le taux d'inflation est désormais suffisamment bas pour que la Fed reste en mode veille

.: "La probabilité que la Fed augmente ses taux en septembre est désormais quasiment nulle, et cela remet même en question l'augmentation de novembre"

Cette probabilité augmente si le marché du travail continue à se détendre, un thème récurrent dans toutes les réunions du FOMC depuis le début du cycle de hausses en mars 2022.

L'inflation ne peut diminuer durablement que si les gens ont moins d'argent pour payer les biens et les services"Le marché du travail est particulièrement fort, mais il est clairement déséquilibré, la demande de travailleurs dépassant largement l'offre de travailleurs disponibles"

Jerome Powell lors de la conférence annuelle de Jackson Hole en août 2023

Les dernières données JOLTS pour juillet montrent une baisse de 338 000 offres d'emploi, ce qui indique à la Fed de maintenir le cap sans procéder à d'autres hausses de taux. Cela indiquerait au marché que le capital ne deviendra pas encore plus cher.

Des données modifiées vont à l'encontre de l'effet septembre

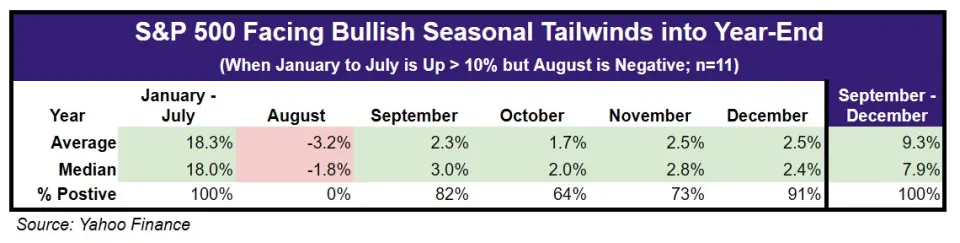

Si l'effet septembre est considéré comme acquis, que se passerait-il si la tendance prenait en compte précisément le paradigme de cette année ? Le marché boursier a progressé jusqu'en juillet, avant de s'affaiblir en août. Si l'on tient compte de 11 cas historiques de ce type, le mois de septembre ne semble pas si différent des autres mois.

Cette fois-ci, une anomalie historique apparente est l'engouement massif pour l'IA démontré par NVIDIA Corporation (NASDAQ:NVDA) aux côtés de Meta (NASDAQ:META) et Microsoft (NASDAQ:MSFT). Ces valeurs et Apple (NASDAQ:AAPL) représentent une capitalisation boursière de 7,2 billions de dollars.

Apple doit encore surprendre le marché avec son offre d'IA, actuellement en cours d'élaboration sous le nom d'IA générative Ajax. Elle pourrait être annoncée en même temps que le dévoilement de nouveaux produits Apple majeurs le 12 septembre à Cupertino, en Californie. Les investisseurs s'attendent à ce qu'il s'agisse de l'Apple Watch Series 9 et de l'iPhone 15 Pro/Max. Si l'accueil du marché est positif, le sentiment se répandra suffisamment pour contrebalancer les attentes relatives à l'effet de septembre.