Cet article a été rédigé exclusivement pour Investing.com

L'indice du dollar US est en hausse constante depuis plusieurs semaines. Les dernières minutes de la Fed indiquant qu'une réduction progressive des achats d'actifs est proche, le billet vert ne peut que poursuivre sa progression. L'indice est en train de franchir un niveau de résistance critique, et une fois cette rupture achevée, il devrait avoir une grande marge de progression. Cela devrait être coûteux pour les matières premières et les marchés à bord, les poussant à la baisse.

En outre, le dollar a bénéficié de l'élargissement des écarts de taux d'intérêt entre les rendements obligataires américains et étrangers. De plus, les taux étant plus élevés aux États-Unis que dans d'autres parties du monde, la demande de dollars restera forte car les acheteurs étrangers d'obligations américaines vendront leur monnaie locale pour acheter de la dette américaine en dollars.

Une rupture haussière massive en vue

Tout cela contribue à alimenter le rallye du dollar et à créer une formation technique haussière connue sous le nom de double fond. Cette configuration a été créée lorsque l'indice du dollar a atteint son plus bas niveau en janvier 2021, puis en mai 2021. L'indice dollar doit dépasser la résistance autour de 93,50 pour confirmer le double fond et sortir de cette configuration. Cela alimentera probablement un rallye vers 94,60 sur l'indice, mais un breakout pourrait atteindre 98 à terme.

L'indicateur de momentum, tel que noté par l'indice de force relative, est très haussier. Il est en nette tendance haussière et montre que l'indice bénéficie d'une dynamique positive. L'indice de force relative est également dans une tendance haussière à long terme, ce qui indique que le rallye du dollar ne devrait pas être un événement à court terme.

Ramifications négatives

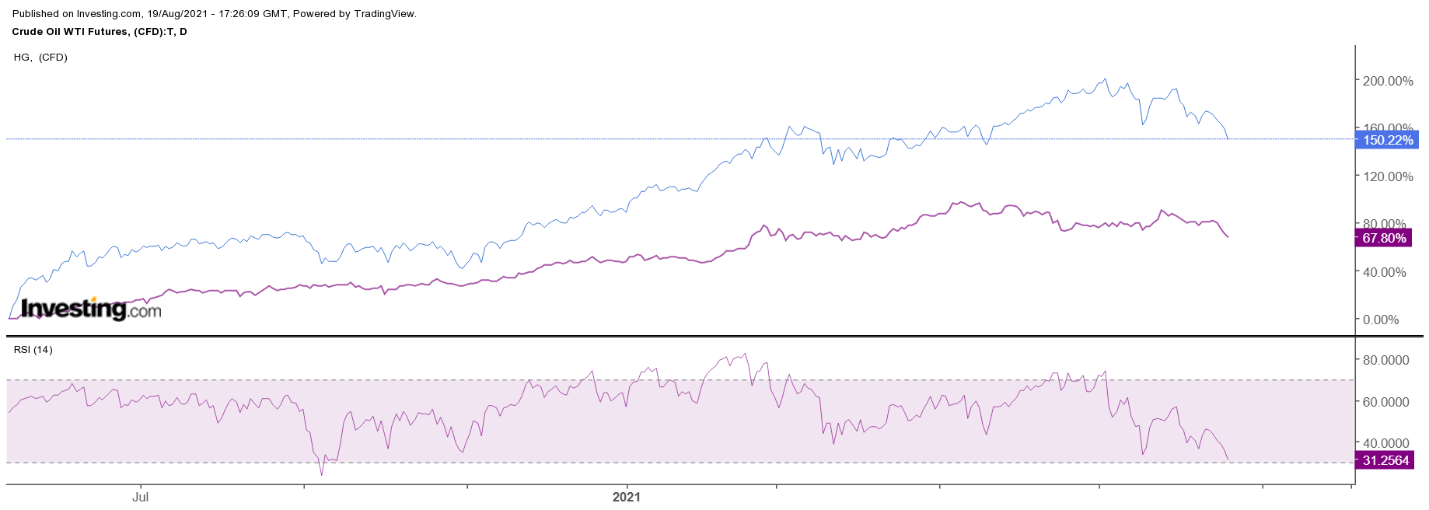

Si le dollar s'échappe comme le suggère le graphique, il est probable qu'il pousse les prix des matières premières comme le pétrole et le cuivre encore plus bas. Le pétrole et le cuivre ont tous deux fortement chuté au cours des dernières semaines, avec une baisse de plus de 15 %. Un dollar fort est susceptible de continuer à peser sur les matières premières comme celles-ci, s'il continue à se renforcer.

Il est également susceptible de nuire aux marchés émergents et aux économies d'exportation, car un dollar plus fort entraînera des forces inflationnistes, rendant les biens et les services plus chers et ralentissant la croissance économique sur ces marchés. C'est peut-être l'une des raisons pour lesquelles on a constaté ces dernières semaines une forte divergence entre les marchés internationaux et américains. Par exemple, l'ETF iShares MSCI ACWI ex U.S. (NASDAQ:ACWX) a chuté de plus de 6 % depuis le début du mois de juin. Pendant ce temps, les ETF iShares MSCI Taiwan (NYSE:EWT) et iShares MSCI South Korea (NYSE:EWY) sont en baisse d'environ 7,5% et 13%, respectivement.

Juste ce dont la Fed a besoin

Il y a également un autre élément à prendre en compte. C'est qu'un dollar fort pourrait être le meilleur ami de la Fed en ce moment, d'autant plus que de nombreux investisseurs s'inquiètent d'une inflation incontrôlée. Il est clair que si la Fed continue de faire savoir au marché que la réduction des taux d'intérêt est imminente, elle fera en quelque sorte grimper le dollar. Par conséquent, elle contribue à faire ce qui est nécessaire pour maîtriser l'inflation. Un dollar fort fera baisser les prix des matières premières et importera des forces déflationnistes dans l'économie américaine, car les biens importés aux États-Unis depuis l'étranger deviendront moins chers.

Les ramifications d'une rupture de l'indice du dollar et d'une poussée à la hausse peuvent avoir une portée plus large et sont susceptibles d'infliger beaucoup de douleur dans différents secteurs des marchés financiers. Compte tenu de la forte progression du S&P 500 et de tous les dommages que le dollar est susceptible de causer, même le S&P 500 pourrait ne pas être à l'abri de ses effets à long terme.