Pour citer un ancien Premier ministre britannique, lorsqu'on lui a demandé quels étaient les défis les plus importants auxquels son administration était confrontée, il a répondu : "Les événements, mon cher, les événements". On peut en dire autant des stratèges en matière de change qui établissent des prévisions.

Nous avons entrepris notre dernier grand cycle de prévisions de change avec la publication de nos perspectives de change pour 2023, "The dollar's high-wire act". Dans ce document, nous avons présenté une analyse de scénario et fait valoir que les permutations de quatre données principales détermineraient l'évolution de l'EUR/USD en 2023. Ces données étaient les suivantes

- La politique de la Fed,

- la crise énergétique de l'Europe,

- l'économie chinoise, et

- le sentiment de risque mondial.

À l'époque, nous avions pris le parti d'un ensemble de résultats plus négatifs et estimé que l'EUR/USD pourrait terminer l'année 2023 à peu près à parité.

Au lieu de cela, l'année s'annonce un peu meilleure que ce que la plupart avaient imaginé. Depuis que nous avons publié ces perspectives, il y a eu des signes clairs de décélération des pressions sur les prix aux États-Unis, et il semble également que l'économie américaine se dirige vers une récession. Cela donne à la Fed le motif et les moyens de répondre par un cycle d'assouplissement plus tard cette année. Prévoyant une contraction de l'économie américaine au second semestre de cette année, notre économiste américain James Knightley prévoit un cycle d'assouplissement plus profond que le consensus de 250 pb de la part de la Fed à partir du troisième trimestre. Une politique réflationniste de la Fed est négative pour le dollar.

En Europe, l'hiver étonnamment chaud a vu les prix du gaz naturel s'effondrer. Le choc négatif des termes de l'échange qui avait été si baissier pour l'euro l'été dernier s'est maintenant complètement inversé. Notre équipe chargée des matières premières envisage maintenant un profil beaucoup plus bas pour le gaz naturel, où l'Europe pourrait quitter la saison de chauffage avec des stocks remplis à plus de 50 %. Cela pourrait limiter le rebond du gaz naturel au second semestre 23 vers la zone des 140-160 EUR/MWh. Cela reste élevé, mais bien en dessous des niveaux de 250-300 EUR/MWh observés l'été dernier.

Le pivot hawkish de la Banque centrale européenne en décembre a également des implications critiques pour l'euro. Nous pensons que la BCE augmentera son taux directeur de 125 points de base au deuxième trimestre de l'année 23, portant le taux de dépôt à 3,25 %. Plus important encore, notre équipe s'attend à ce que la Banque maintienne son taux directeur jusqu'à la fin de 2024. Cela entraînera une compression substantielle des écarts de taux d'intérêt entre l'euro et le dollar, et nous vous en dirons plus ci-dessous.

La volte-face de Pékin sur la politique du zéro-covid a également montré plus de pragmatisme et moins de dogmatisme dans la politique locale que ce que le marché attendait. Après le Nouvel An lunaire fin janvier, notre économiste pour la Grande Chine, Iris Pang, s'attend à ce que des signes clairs de reprise de l'activité et de la demande intérieures se manifestent tout au long du deuxième trimestre et au second semestre. Il semble désormais que la demande intérieure chinoise puisse constituer un contrepoids important aux trajectoires de ralentissement aux États-Unis et en Europe. Les investisseurs se positionnent déjà dans cette perspective en réduisant la sous-pondération des actifs des marchés émergents. Les flux de retour vers les marchés émergents sont généralement positifs pour l'EUR/USD.

L'environnement d'investissement du début de l'année a démarré sur des bases solides. La plupart des classes d'actifs sont plus fermes. En supposant que les facteurs décrits ci-dessus ne s'inversent pas, les investisseurs veulent être positionnés pour un meilleur résultat que les pertes de plus de 20 % subies par de nombreuses classes d'actifs l'année dernière. Un rallye des actifs à risque est le corollaire typique d'une reflation du dollar.

En bref, ce nouvel ensemble d'hypothèses est plus cohérent avec le scénario le plus haussier "sûr et solide" de l'EUR/USD que nous avons présenté en novembre dernier.

Retour aux sources et retour à 2007

Revenant sur la question de la compression substantielle de l'écart entre les taux d'intérêt à court terme de l'USD et de l'EUR cette année, nous soutenons maintenant que les différentiels de taux vont commencer à se réaffirmer dans la tarification du marché des changes. À la fin de l'année dernière, ces différentiels avaient peu d'influence sur les taux de change, les marchés de l'énergie et l'environnement d'investissement étant plus importants. On peut dire que ces écarts de taux à deux ans ont eu moins d'influence puisqu'ils ont rebondi dans une fourchette relativement étroite de 150 à 215 points de base.

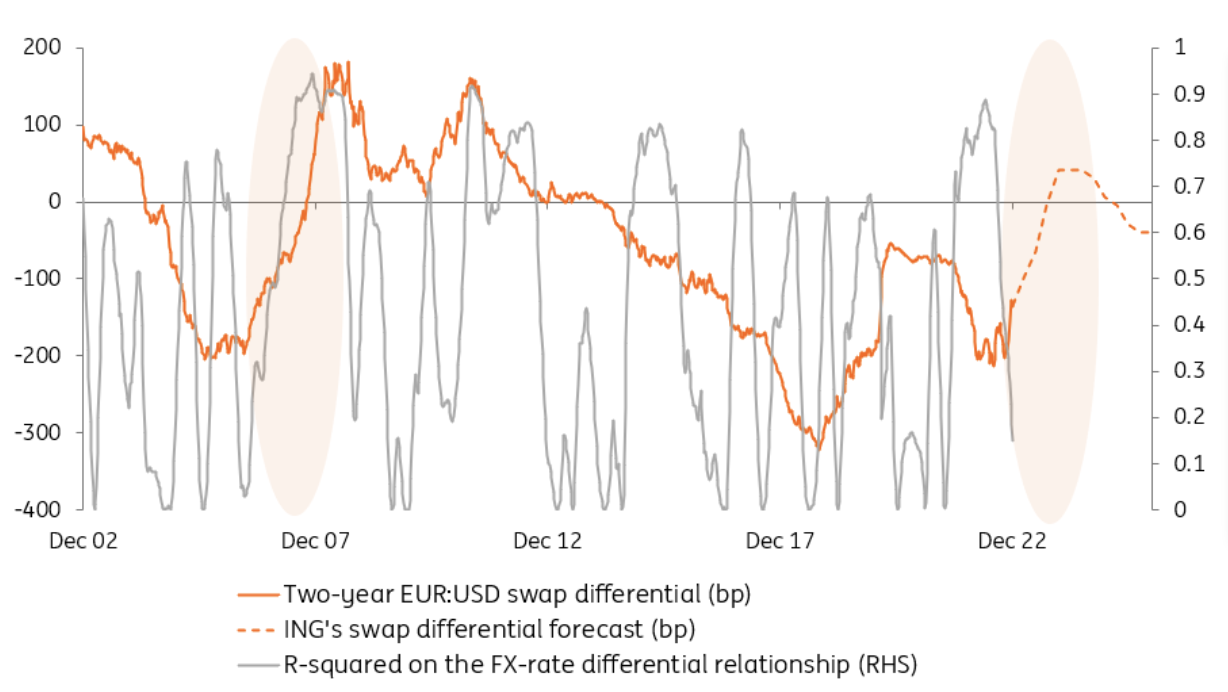

Pourtant, les écarts de taux à court terme sont un bon indicateur de la trajectoire future des cycles de politique monétaire relative et, par extension, du rôle que les devises peuvent jouer dans la définition des politiques. Sur la base des prévisions de notre équipe macroéconomique concernant la politique des banques centrales, nos stratèges en matière de taux s'attendent à un renversement substantiel de l'écart de swap EUR/USD à deux ans cette année. S'établissant actuellement à environ 125 pb en faveur du dollar, cet écart pourrait passer à 40 pb en faveur de l'euro d'ici la fin de l'année.

Si cet ajustement des différentiels d'intérêt devait se concrétiser, la pandémie mise à part, il s'agirait de l'un des plus grands changements dans les politiques relatives depuis 2007. Si nous mentionnons cette année, c'est parce qu'au second semestre 2007, les attentes d'assouplissement de la Fed se sont accrues (les taux swap à deux ans aux États-Unis ont chuté de plus de 120 points de base), tandis que les taux swap de la zone euro se sont résolument maintenus à près de 4,50 %, grâce à une BCE belliciste. L'EUR/USD s'est très bien comporté.

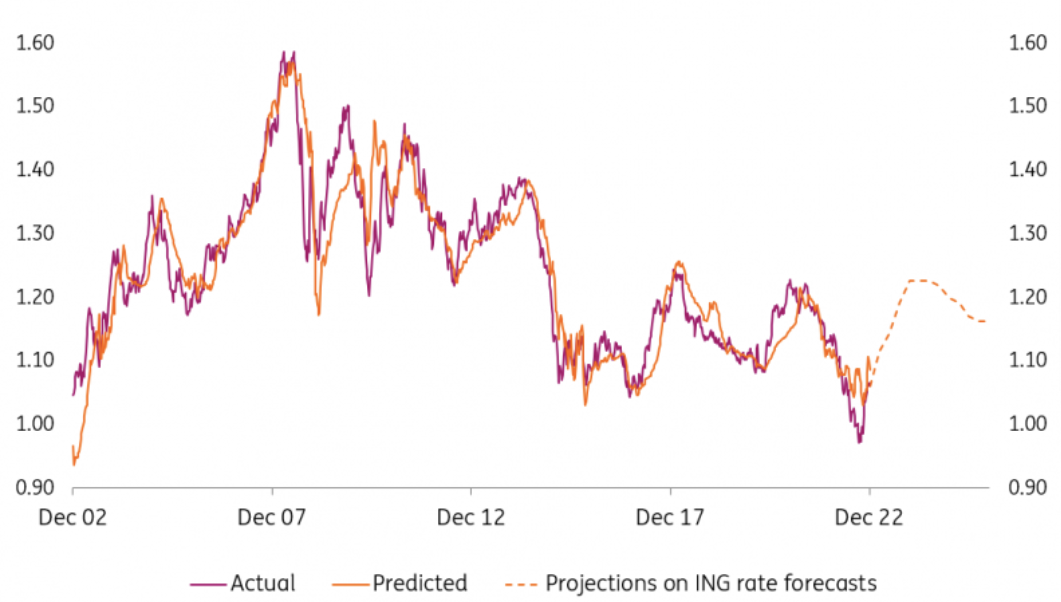

Notre point de vue est double : le premier est que les taux d'intérêt auront plus d'importance cette année. Le second est qu'en utilisant uniquement les écarts de taux pour prévoir l'EUR/USD, la dernière relation et nos prévisions de profils de taux permettraient d'obtenir une estimation basée sur un modèle de l'EUR/USD se négociant au-dessus de 1,20 vers la fin de l'année.

Vous pouvez voir ce que nous voulons dire en regardant les graphiques ci-dessous. Le premier montre qu'un ajustement important des taux d'intérêt à court terme crée une relation statistiquement plus significative avec les devises.

Relation entre l'EUR/USD et l'écart de taux d'intérêt :

Ce qu'un modèle pourrait prédire

Ce qu'un modèle de taux d'intérêt pourrait prédire pour la négociation de l'EUR/USD au-dessus de 1,20 vers la fin de l'année, sur la base des relations passées et de la projection des taux d'intérêt d'ING (AS:INGA).

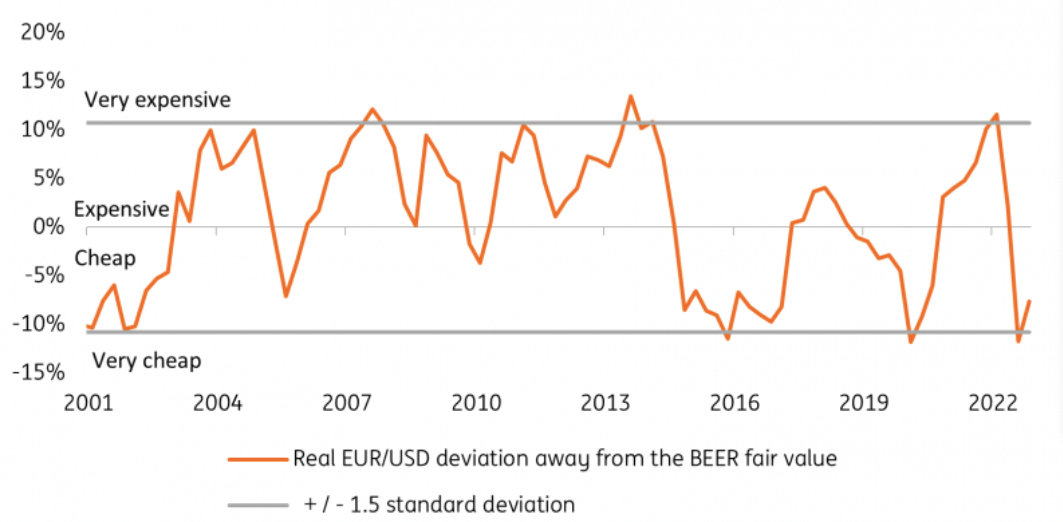

Notre modèle BEER indique une sous-évaluation de l'EUR/USD de 7 à 8 %.

Un autre argument en faveur de la force de l'EUR/USD en 2023 est que la paire est sous-évaluée. Nous estimons la juste valeur réelle à moyen terme des paires de devises du G10 à l'aide d'un modèle de taux de change effectif comportemental (BEER), qui inclut les termes de l'échange (ToT), la productivité, le compte courant et les différentiels de consommation publique comme variables explicatives.

Étant donné que notre modèle utilise les données trimestrielles de l'OCDE - qui sont publiées avec un certain retard - nous avons ajusté la série des termes de l'échange (le rapport entre les prix à l'exportation et les prix à l'importation) avec des données plus fréquentes sur les prix des produits de base. Cet ajustement était nécessaire étant donné que le différentiel des termes de l'échange entre la zone euro et les États-Unis est statistiquement le facteur le plus important de la juste valeur BEER EUR/USD à moyen terme. De plus, la récente volatilité des prix de l'énergie (qui a un impact énorme sur les TdC de la zone euro) a nécessité une entrée plus actualisée dans le modèle.

La récente chute des prix de l'énergie a déclenché un rebond substantiel des termes de l'échange de la zone euro et une contraction de l'équivalent américain. En conséquence, la juste valeur de l'EUR/USD s'est envolée. Au niveau actuel de 1,08, nous estimons que l'EUR/USD est sous-évalué d'environ 7 à 8 % en termes réels.

Les prévisions

Compte tenu de l'importance de l'EUR/USD dans le pilotage des tendances de change au niveau mondial, nous ne pensons plus pouvoir justifier un profil de sous-consensus pour les années à venir. Nous pensons plutôt que l'EUR/USD devrait revenir à sa juste valeur à moyen terme, actuellement autour de 1,15.

En termes de profil trimestriel cette année, une bonne partie des gains de l'EUR/USD pourrait provenir du deuxième trimestre, lorsque nous prévoyons une forte baisse de l'inflation sous-jacente américaine, ce qui permettra à la partie courte de la courbe des taux américains de s'ajuster à la baisse également. Le deuxième trimestre devrait également être la période pendant laquelle les tendances à la réouverture des marchés chinois s'accentueront. Toutefois, les troisième et quatrième trimestres pourraient s'avérer plus délicats pour l'EUR/USD : le troisième trimestre, car l'extension du plafond de la dette américaine pourrait devenir un débat politique très controversé à cette période et être néfaste pour l'environnement de risque, et le quatrième trimestre, car la hausse des prix de l'énergie pourrait à nouveau affecter l'euro.

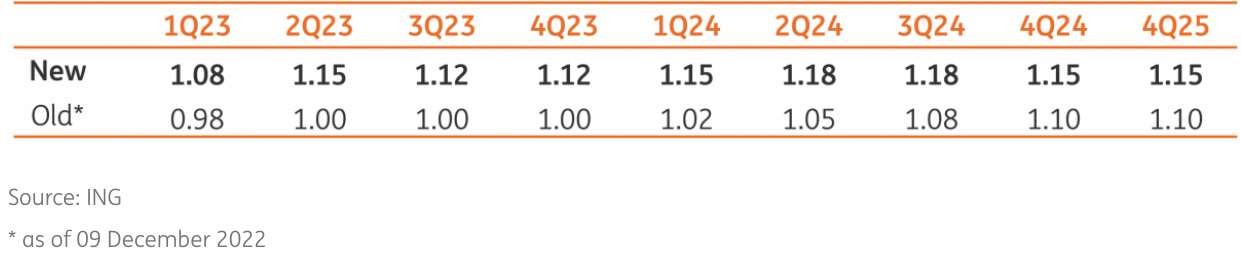

Nos nouvelles prévisions pour l'EUR/USD