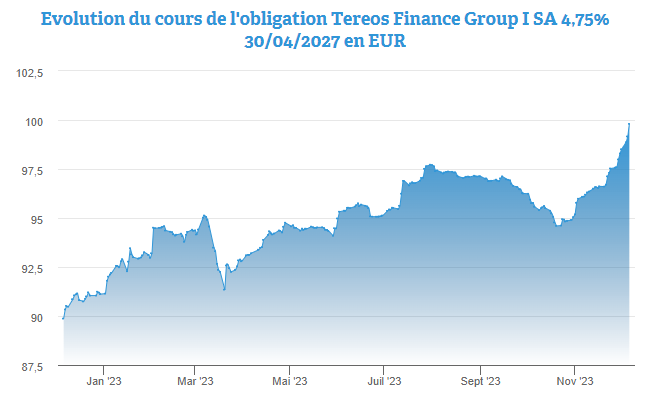

L’obligation Tereos Finance Group d’une échéance fixée au 30 avril 2027 et d’un coupon de 4,75% tient la forme, avec des prix qui évoluent actuellement à un plus haut depuis un an. Ils restent toutefois encore en dessous du pair, avec un rendement désormais proche de 5%.

Concrètement, l’investisseur peut se positionner sur l’obligation Tereos Finance Group I SA moyennant 99,80% du nominal, soit aussi un rendement de 4,81%. La coupure est de 100.000 euros pour un rating « High yield » (spéculatif) de « BB- » chez Standard & Poor’s.

Un chiffre d’affaires annuel de 6,6 milliards d’euros

Groupe coopératif, Tereos rassemble 12.000 associés coopérateurs et dispose d’un savoir-faire reconnu dans la transformation de la betterave, de la canne, des céréales et de la pomme de terre. Grâce à ses 43 sites industriels, une implantation dans 15 pays et l’engagement de ses 18.500 collaborateurs, Tereos a réalisé un chiffre d’affaires de 6,6 milliards d’euros pour son dernier exercice annuel 2022/2023 (avril 2022 – mars 2023).

Hausse des prix de vente

Tout récemment, Tereos, qui est aussi le premier producteur français de sucre et d'éthanol, a publié les résultats du premier semestre de son année fiscale 2023/2024 (clos le 30 septembre). Le chiffre d’affaires (+22% sur an à 3,64 milliards d’euros) et le bénéfice d’exploitation (+47% sur un an à 592 millions d’euros) ressortent en forte hausse.

« Les résultats sont portés par la hausse des prix de vente (sucre, alcool, éthanol, produits sucrants…) combinée à un pilotage des coûts permettant de protéger les marges », explique Tereos dans son communiqué. Il rappelle que ces résultats ont pu être atteints « en dépit de la pression sur les coûts des matières premières et de l’énergie ».

Endettement structurel en baisse

Les créanciers obligataires retiendront aussi l’évolution plutôt favorable de la dette structurelle (hors besoin de fonds de roulement) de Tereos. Elle est passée d’un montant de 1,437 milliard d’euros à fin septembre 2022 à 1,147 milliards d’euros à fin septembre 2023. Le groupe souligne « maintenir la tendance de réduction de la dette structurelle ».

L’entreprise qui s’est dotée en septembre dernier d’un nouveau directeur général affiche aussi une baisse de son ratio d’endettement.