Publié à l'origine sur la Bourse au quotidien.fr

D’habitude, il y a une sorte de convergence, parmi les analystes, lorsque se produisent autant de drames sur les marchés. Les analystes s’accordent sur un sujet tel que « la hausse des taux » ou « une manipulation malheureuse » lors d’un trade, pour expliquer la pagaille. Mais pas cette fois-ci. Les analyses ont fusé de tous les côtés. En fait, deux scénarios totalement contradictoires circulent. Et, selon ces deux scénarios quoi qu’il arrive le dollar baissera, et les cours des matières premières augmenteront.

Analyse « lunettes roses et jours heureux »

Le premier scénario pourrait s’intituler « Le retour des jours heureux ». Il raconterait ce qui suit :

« Nous venons de vivre trois trimestres affichant une croissance tendancielle de 3,1%, 3,2% et 2,6% comparée aux 2,13% de croissance enregistrés depuis la fin de la dernière récession, en juin 2009. Les prévisions de la Réserve fédérale d’Atlanta, relatives au PIB du premier trimestre 2018 anticipent une croissance au taux époustouflant de 5,4%.

Ce type de croissance soutenue et supérieure au taux tendanciel serait possible grâce aux baisses d’impôts de Trump. Avec un chômage affichant un plus-bas sur 17 ans (4,1%) et une croissance élevée, l’inflation va opérer un retour en force.

Cette perspective d’inflation fait augmenter les taux d’intérêt réels et nominaux. C’était à prévoir dans la mesure où les taux augmentent traditionnellement dans un contexte de vigueur économique, où les entreprises et les particuliers font la course aux financements. Le marché actions est peut-être en train de corriger par rapport à ce nouveau contexte de taux, mais c’est un ajustement ponctuel. Les actions reprendront bientôt le rally historique qu’elles ont entrepris en 2009. »

Bref, ce scénario optimiste anticipe une hausse de la croissance, une amélioration de la situation budgétaire grâce à l’augmentation des recettes fiscales, une hausse des taux d’intérêt et une augmentation du cours des actions au fil du temps.

Analyse « droit dans le mur : protégez-vous ! »

Le scénario concurrent est bien moins optimiste et, selon lui, la situation est bien moins rose que ne l’indiqueraient les données récentes. Voici ce que cette histoire sombre raconterait :

« Les chiffres de l’emploi publiés vendredi dernier ont été très acclamés en raison d’une hausse de 2,9% d’une année sur l’autre du salaire horaire moyen. Cette hausse est un bon point, mais la plupart des analystes n’ont pas remarqué qu’elle était nominale, et non réelle. Pour calculer la hausse réelle des salaires, il convient de déduire 2% d’inflation des prix à la consommation. Cela réduit la hausse réelle à 0,9%, ce qui est bien inférieur aux 3% de hausse réelle accompagnant traditionnellement une économie vigoureuse.

Ce rapport sur l’emploi a également révélé que la participation à la main-d’œuvre demeurait inchangée à 62,7%, taux historiquement bas. Les salaires hebdomadaires moyens ont sensiblement diminué, autre mauvais signe pour le travailleur lambda.

Il est également important de noter que le rapport de la Réserve fédérale d’Atlanta, s’il est utile, surévalue traditionnellement la croissance en début de trimestre pour la réduire ensuite, progressivement, au fil du trimestre. C’est une bizarrerie de calcul mais une invitation à la prudence et à ne pas fonder trop d’espoir sur ce que suggère ce rapport : une croissance du PIB supérieure au taux tendanciel.

En fait, sur toute l’année 2017, la croissance du PIB n’a été que de 2,3%, soit légèrement supérieure aux 2,13% de croissance cumulée depuis 2009, et inférieure aux 2,9% de croissance enregistrés en 2015 et aux 2,6% de 2014. Autrement dit, « l’expansion Trump » n’est pas terrible : on constate toujours cette faible croissance qui persiste depuis 2009.

Enfin, les analystes doivent se rappeler que la politique monétaire agit avec un décalage considérable. Les effets du resserrement opéré par la Fed en 2016 et 2017 commencent tout juste à se faire sentir. Ces effets se font sentir alors même que la Fed met les bouchées doubles sur le relèvement des taux et les réductions de bilan, autre type de resserrement.

Toutes ces dynamiques – la faiblesse du marché de l’emploi, le resserrement de la Fed, la faible croissance et des consommateurs sans le sou – indiquent que la Fed devrait marquer une pause dans le relèvement des taux d’ici juin au plus tard. Cette pause pourrait provoquer une dépréciation du dollar et la hausse des cours des matières premières. »

Voilà ce que dit l’autre scénario. Et je suis beaucoup plus en accord avec cette histoire-là.

Mais gardons à l’esprit ces deux scénarios économiques concurrents ; que nous révèlent nos modèles d’analyse prédictive, concernant les perspectives du cours des matières premières en 2018 ?

Nous pensons que 2018 sera l’année du grand retour des matières premières et de l’or

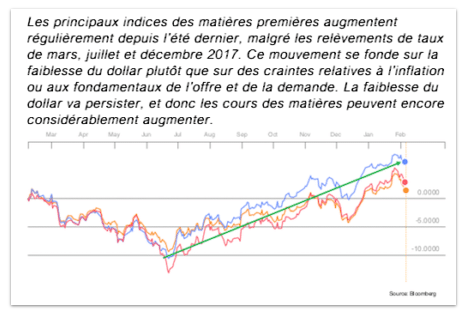

Cette analyse se fonde sur une faiblesse persistante du dollar US. Cette faiblesse surgira dans le contexte de l’un ou l’autre des deux scénarios économiques ci-dessus.

Si l’économie fléchit, comme nous le pensons, la Fed marquera une pause sur la voie du relèvement des taux. Aujourd’hui, le marché intègre au moins deux, voire trois, relèvements des taux cette année. Un relèvement des taux en mars paraît certain, à moins que le marché actions ne chute à nouveau violemment entre aujourd’hui et mi-mars. Toutefois, si la Fed marque une pause en mars (en raison de la baisse du marché) ou en juin (en raison d’une situation économique en perte de vitesse), cela représentera une forme d’assouplissement, par rapport aux attentes. Or, cet assouplissement dépréciera le dollar.

Et, inversement, si l’économie affiche des signes de vigueur persistants et une croissance supérieure au taux tendanciel (ce que nous n’anticipons pas), l’inflation surgira. Cette inflation, associée à une baisse des rentrées fiscales aux Etats-Unis et à une augmentation du déficit, provoquera un déclin de la confiance vis-à-vis du dollar US en tant que réserve de valeur. Cette baisse de la confiance affaiblira le dollar et fera augmenter les cours en dollar des matières premières. Ce scénario ne fait que reproduire ce qui s’est passé à la fin des années 1970 et 1980, avant que le dollar ne soit sauvé par Paul Volcker, Ronald Reagan et James Baker.

Selon ces deux scénarios – un ralentissement s’accompagnant d’une pause de la Fed, ou une vigueur s’accompagnant d’une hausse de l’inflation – le dollar baissera, et les cours des matières premières augmenteront.