La semaine prochaine, la paire GBP/USD sera mise à l'épreuve avec la publication de données clés et les décisions sur les taux d'intérêt de la Réserve fédérale et de la Banque d'Angleterre.

Pendant ce temps, l'indice du dollar américain fluctue, les indicateurs de cette semaine suggérant un dollar potentiellement plus fort.

Pour l'instant, l'attention se porte sur le marché du travail, avec la publication des demandes d'allocations chômage et des chiffres de la masse salariale non agricole.

Vous avez manqué le Black Friday ? Obtenez jusqu'à 60% de réduction sur les abonnements InvestingPro grâce à notre vente prolongée du Cyber Monday.

Le GBP/USD sera mis à rude épreuve à partir du dernier jour de cette semaine et pratiquement tout au long de la semaine prochaine. Nous avons plusieurs données clés à attendre des deux côtés de l'Atlantique, y compris le rapport américain NFP vendredi et les données IPC ensuite.

En outre, la Réserve fédérale et la Banque d'Angleterre prendront leurs décisions respectives en matière de taux d'intérêt la semaine prochaine. Alors que tout pourrait dépendre de l'issue de ces événements macroéconomiques, il convient de noter que la paire GBP/USD a suivi de près les marchés boursiers, augmentant en novembre avec le grand rallye des principaux indices.

Bien que les indices américains aient marqué une pause au début du mois, le DAX a poursuivi son ascension vers de nouveaux sommets historiques. Ainsi, la tendance sous-jacente à long terme des actions reste sans doute haussière et une fois que la phase de prise de bénéfices s'atténuera, la tendance haussière pourrait bien reprendre pour le câble, indépendamment de la volatilité à court terme résultant des événements macroéconomiques à venir.

Le dollar se replie alors que les investisseurs s'intéressent aux données américaines clés

Après un début de semaine positif, le US Dollar Index était en baisse au début de la session européenne jeudi, retombant sous la barre des 104,00. Une grande partie des pertes du DXY a été attribuée au yen japonais. Le yen s'est redressé après la rencontre entre le gouverneur de la BoJ, Ueda, et le premier ministre, Kishida, qui a donné lieu à des spéculations selon lesquelles la BoJ pourrait mettre fin à sa politique de taux d'intérêt négatifs.

Mais si l'on fait abstraction de la paire USD/JPY, les pertes du dollar ont été légères par rapport aux autres devises. Dans l'ensemble, le billet vert est resté dans une configuration de maintien, et son orientation générale pourrait bien dépendre du prochain rapport sur l'emploi américain, des données de l'IPC de la semaine suivante et de la réunion du FOMC.

Cette semaine, les indications des marchés des changes et des marchés obligataires suggèrent que les investisseurs prennent en compte un chiffre NFP en demi-teinte, ce qui laisse entrevoir la possibilité d'un dollar plus fort si les données ne s'avèrent pas trop faibles. Toutefois, l'appétit pour le risque s'étant considérablement amélioré ces derniers mois, toute reprise notable du dollar pourrait être vendue en faveur des matières premières, plus sensibles au risque, et de la livre. En ce qui concerne les données à venir aujourd'hui, je ne m'attends pas à ce que les demandes d'allocations chômage jouent un rôle important. Par conséquent, la paire GBP/USD devrait rester dans une position d'attente avant des événements plus importants qui commenceront vendredi avec la publication du rapport sur les emplois non agricoles aux États-Unis.

Le dollar américain a été largement épargné par les données contradictoires publiées mardi. La baisse inattendue des JOLTS ouvertures d'emplois en octobre a alimenté les spéculations sur les futures réductions de taux de la Fed, mais les données plus récentes du ISM des services en novembre, plus récentes et plus fortes que prévu, ont permis de contrer ces spéculations. La publication, mercredi, de données plus faibles sur l'emploi privé ADP n'a pas entraîné de vente immédiate du dollar, jusqu'à la chute de jeudi, inspirée par le yen.

L'attention se porte sur le marché du travail américain pour le reste de la semaine

La résurgence du dollar en début de semaine a été attribuée en partie aux commentaires du président de la Réserve fédérale, Jerome Powell, vendredi, lorsqu'il a repoussé les paris sur la baisse des taux d'intérêt. Toutefois, il a déclaré que les taux d'intérêt étaient suffisamment restrictifs, suggérant que les taux maximums ont été atteints, conformément aux attentes du marché. Comme il n'y aura pas d'autres mises à jour de la part des responsables de la Réserve fédérale jusqu'à la conclusion de la prochaine réunion du FOMC le 13 décembre, les publications de données entrantes constitueront la principale source d'orientation pour le dollar dans l'intervalle.

Tout d'abord, les données hebdomadaires sur les demandes d'allocations chômage sont attendues aujourd'hui, et devraient augmenter à environ 220 000, contre 218 000 la semaine dernière. Mais l'attention se tournera rapidement vers les chiffres de l'emploi non agricole vendredi. Au cours des cinq derniers mois, la croissance de l'emploi a été manquée à trois reprises, ce qui contraste fortement avec les 14 précédentes fois où elle avait été battue à plusieurs reprises.

La faiblesse récente de la croissance de l'emploi, bien qu'elle ne soit en aucun cas alarmante, suggère que le marché de l'emploi est en train de se refroidir. Ce phénomène a également été mis en évidence par d'autres mesures du marché du travail, les demandes d'allocations chômage ayant augmenté plus que prévu et le taux de chômage s'étant légèrement accru. Si nous obtenons un chiffre plutôt faible cette fois-ci, les attentes concernant une réduction des taux plus rapide que prévu pourraient faire baisser le dollar à nouveau. Un chiffre de 185 000 est attendu cette fois-ci, contre 150 000 le mois précédent. Attention aux révisions.

GBP/USD prêt pour un grand test la semaine prochaine

La semaine prochaine, la paire GBP/USD sera confrontée à une semaine importante, avec la publication de plusieurs données des deux côtés de l'Atlantique, alors que la Réserve fédérale et la Banque d'Angleterre prendront leurs décisions respectives en matière de taux d'intérêt.

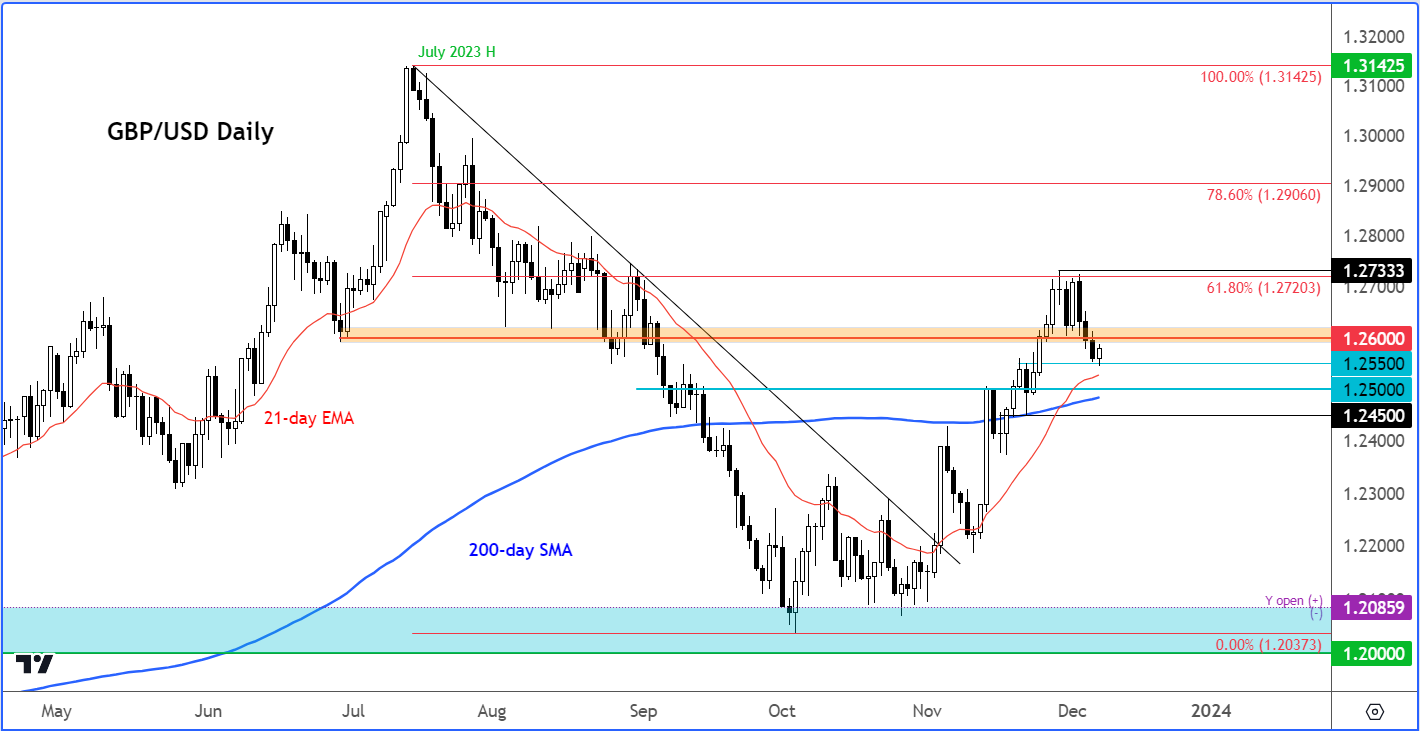

Analyse technique du GBP/USD

Les hauts et les bas plus élevés depuis que la paire GBP/USD a touché le fond en octobre signifient que le chemin de moindre résistance est toujours à la hausse pour le câble. A la mi-novembre, la paire a dépassé la moyenne des 200 jours pour nous fournir une indication objective que la tendance était devenue positive.

Je serais donc enclin à rechercher des configurations haussières autour des niveaux de soutien clés tels que 1,2550 et 1,2500. Ces niveaux étaient auparavant des niveaux de résistance.

Pour moi, la ligne dans le sable se situe autour de 1,2450, qui était le dernier plus bas avant le dernier rallye.

Un mouvement en dessous de 1,2450 créerait un plus bas et donc un signal de retournement baissier. Nous traverserons ce pont si et quand nous y arriverons. Pour l'instant, un rebond vers la zone des 1,2600 semble être l'issue la plus probable.

***

Vous pouvez facilement déterminer si une entreprise convient à votre profil de risque en effectuant une analyse fondamentale détaillée sur InvestingPro en fonction de vos critères. De cette manière, vous obtiendrez une aide hautement professionnelle pour façonner votre portefeuille.

En outre, vous pouvez vous inscrire à InvestingPro, l'une des plateformes les plus complètes du marché pour la gestion de portefeuille et l'analyse fondamentale, beaucoup moins cher avec la plus grande remise de l'année (jusqu'à 60%), en profitant de notre offre prolongée du Cyber Monday.

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et est hautement risqué. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.