- Le dernier discours de Powell a été une véritable musique aux oreilles des investisseurs boursiers du monde entier

- En conséquence, le Dow Jones a atteint un nouveau sommet de clôture, démontrant l'ampleur de la tendance haussière actuelle.

- La surperformance historique du S&P 500 dans les années de faible inflation et l'affaiblissement du dollar américain indiquent que les marchés pourraient connaître une nouvelle année haussière en 2024.

Grâce au cycle de hausse des taux le plus agressif de ces dernières années, la banque centrale a réussi à contenir l'inflation sans provoquer de récession - jusqu'à présent.

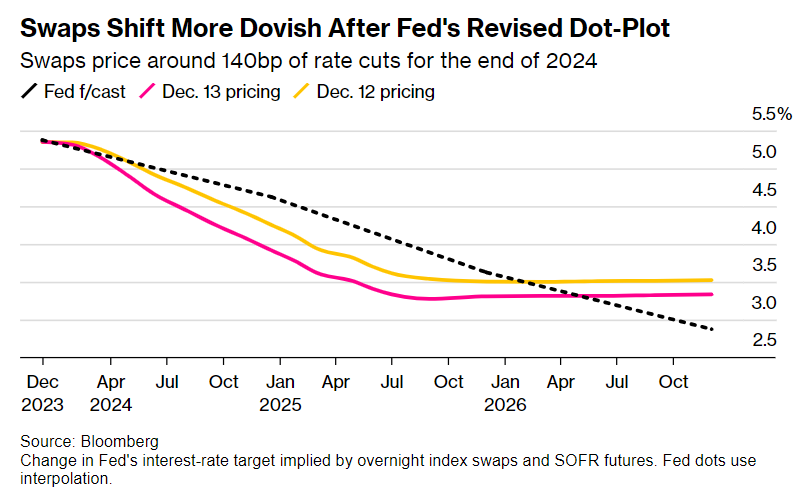

Aujourd'hui, dans une tournure surprenante des événements, les responsables de la Fed ont clairement exprimé leur intention de mettre en œuvre une série de réductions en 2024, totalisant 75 points de base (plus d'assouplissement que ce qui avait été indiqué en septembre).

Cette annonce intervient alors que Powell avait déclaré, il y a quelques semaines, qu'il était prématuré de parler du calendrier des baisses de taux.

Entre-temps, ils s'attendent à de nouvelles baisses de taux d'ici 2025, à 3,6 %, et les Fed funds escomptent 6 baisses de taux de la Fed en 2024. La BCE, en accord avec les choix de la Fed, a également décidé de ne pas accroître le resserrement.

Ainsi, les taux d'intérêt des opérations principales de refinancement, des opérations de prêt marginal et des dépôts auprès de la BCE resteront inchangés à 4,50 %, 4,75 % et 4,00 %, respectivement.

Selon les données fournies par les experts de l'Eurosystème, l'inflation dans la zone euro devrait diminuer progressivement au cours de l'année prochaine et se rapprocher de l'objectif de 2 % en 2025.

Qu'en est-il aujourd'hui ?

Si l'on prend l'indice Dow Jones Industrial Average, on constate qu'il a atteint de nouveaux records historiques et qu'un plus grand nombre d'actions ont enregistré de nouveaux records sur 52 semaines.

Dans ce marché haussier qui dure depuis plus d'un an, certains ont passé toute l'année à chercher des raisons d'adopter une position baissière et de se positionner à contre-courant de la tendance des actions.

La question reste posée : Vous n'êtes toujours pas convaincu ? Le marché boursier continue d'afficher une tendance haussière au sens large.

Il est peut-être temps de se concentrer sur l'observation du comportement réel du marché au lieu de s'empêtrer dans des considérations diverses.

Même avec une connaissance approfondie de l'actualité, il est difficile de prévoir les réactions du marché en raison de la myriade de variables qui entrent en jeu.

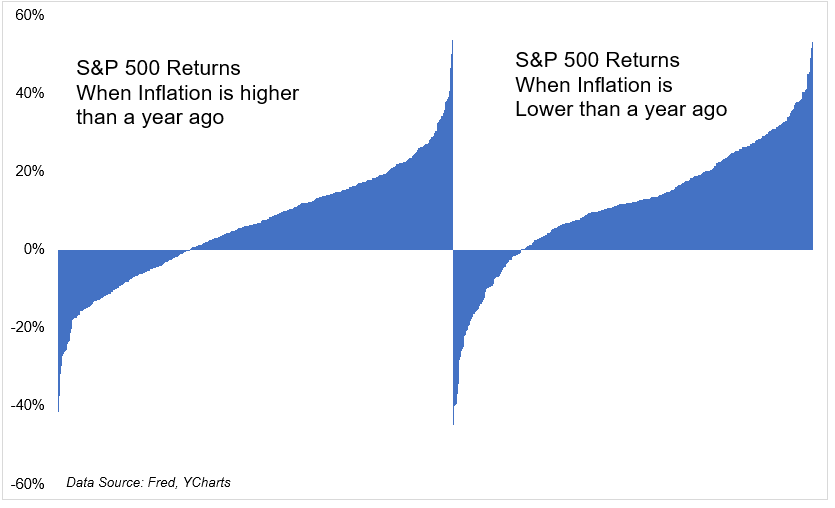

Si certaines variables ont plus d'importance que d'autres - connaître les taux d'inflation futurs, par exemple -, naviguer dans la dynamique du marché implique de se confronter à une multitude de facteurs imprévisibles.

Le graphique ci-dessus peut sembler identique, mais le S&P 500 a un rendement annuel moyen de 6,3 % lorsque l'inflation est plus élevée que l'année précédente et de 11,8 % lorsqu'elle est plus faible.

En outre, le nombre d'années négatives, et donc de fortes baisses, est beaucoup plus présent en cas d'inflation élevée (33 %), ce qui ne devrait pas être le cas dans les années à venir, projections à l'appui.

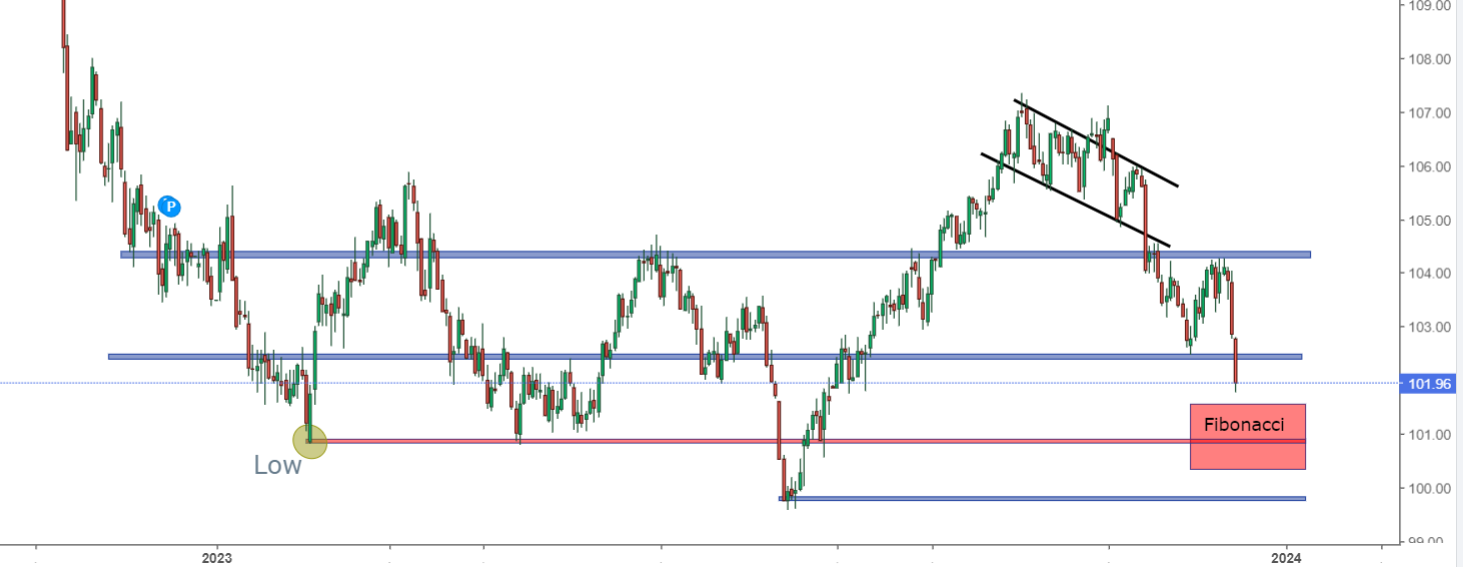

Par ailleurs, ceux qui s'attendent à des hausses en décembre espèrent également un dollar plus faible. Et décembre, au cours des 40 dernières années, a été le pire mois de l'année pour le dollar US.

Le billet vert est en baisse depuis octobre ; une cassure de 102,5 suggère un affaiblissement supplémentaire vers les plus bas de février, à l'intérieur de la zone de retracement de Fibonacci.

Une chute vers les plus bas précédents donnerait sans aucun doute un coup de fouet aux actions et une nouvelle zone d'attention se dirigerait vers le plus bas de juillet à 99,5.

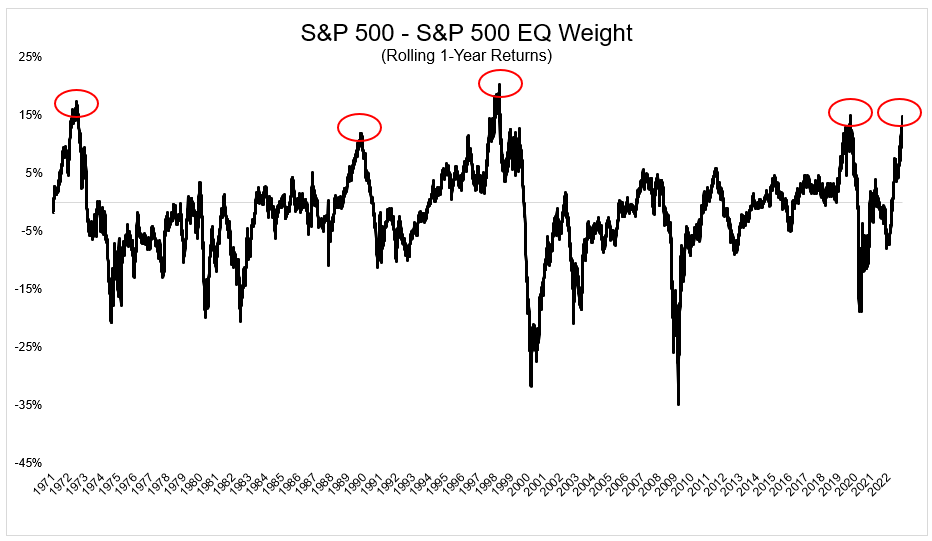

Si nous devions considérer une statistique historique, parmi les nombreuses existantes, le graphique ci-dessous montre des périodes de surperformance extrême de l'indice S&P 500 pondéré en fonction de la capitalisation boursière par rapport aux actions à pondération égale.

Quatre exemples : 1973, 1990, 1999 et 2020, à l'exception de cette année où il montre qu'un leadership étroit, comme celui des 7 Magnifiques, est souvent suivi de mauvaises années.

L'année 2024 est-elle destinée à n'être qu'une année exceptionnelle de plus ? Il est peut-être temps de se concentrer sur la tendance des prix pour le savoir.

***

Votre attention s'il vous plaît ! La plateforme InvestingPro, qui propose des stratégies d'investissement gérées par IA, des idées de trading de grands investisseurs et des données fondamentales massives, est à -60% pour le Cyber Monday Prolongé ! Mais ce n'est pas tout, puisque nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d'une réduction supplémentaire de 10% sur l'abonnement Pro+ de 2 ans en utilisant le code promo "ACTUPRO" ICI. N'attendez plus, et faites passer vos investissements à la vitesse supérieure avec notre MEILLEURE OFFRE DE L'ANNEE !

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et est hautement risqué. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.