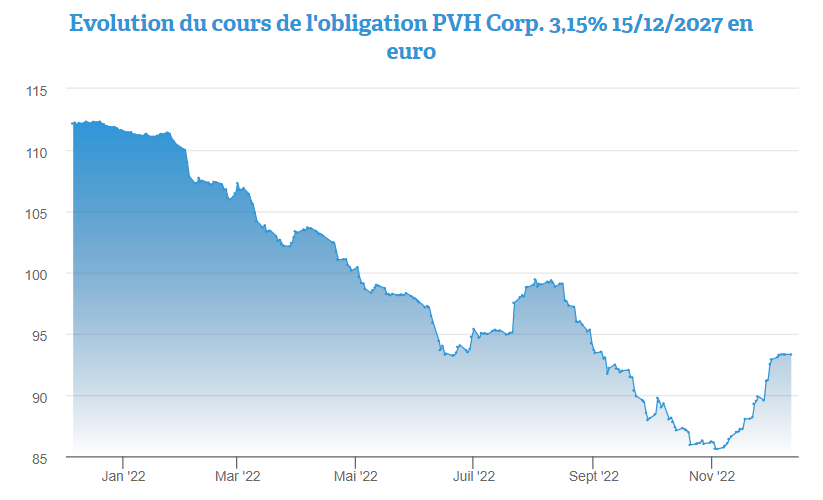

Retour ce jour sur l’obligation d’une durée résiduelle de cinq ans du groupe américain PVH (NYSE:PVH), la maison-mère des vêtements Tommy Hilfiger et Calvin Klein. L’emprunt en question cote en effet aux alentours de 93% du nominal sur le marché secondaire, un net rebond par rapport à son point base de l’année atteint début novembre à un peu de moins de 86%.

Plus concrètement, au cours actuel de 93,31% du nominal, l’obligation PVH Corp sous revue offre à ses détenteurs un rendement de 4,64%, sur base d’un coupon de 3,125% et d’une maturité précisément fixée au 15 décembre 2027. Le versement du coupon est donc imminent, ce qui implique aussi qu’il y aura sous peu moyen de se procurer cette obligation en ne déboursant que peu d’intérêts courus.

La coupure de cette obligation au statut de dette senior non garantie est de 100.000 euros pour un rating "Baa3" chez Moody’s et "BBB-" chez Standard & Poor’s (S&P), dans la catégorie "Investment grade".

Par ailleurs, rappelons que l’obligation se traite sous le pair, ce qui la rend intéressante sur le plan fiscal pour l’investisseur résident belge. En effet, dans le cas d’une obligation, la plus-value réalisée entre le prix d’achat et le prix de remboursement est exemptée de taxation.

Lignes de crédit

La dernière actualité de l’émetteur a sans doute contribué à soutenir les prix sur le marché secondaire. Le groupe acteur dans le secteur de la mode vient en effet de refinancer ses lignes de crédit seniors avec, au passage, la prolongation de 3,5 ans de la date d’échéance. Avec cette opération, "PVH maintient sa structure de capital existante et ne s'attend à aucun changement important de ses charges d'intérêts à la suite de cette transaction", a indiqué l’entreprise dans un communiqué.

Les locomotives Calvin Klein & Tommy Hilfiger

S&P et Moody’s attribuent un rating de respectivement "BBB-" et "Baa3" (Investment grade) à cette opération de financement. Les deux agences tiennent compte ainsi de l’envergure, de la solide position de marché et la diversification de PVH, incluant la possession de deux marques de mode lifestyle générant des ventes plusieurs milliards de dollars: Calvin Klein et Tommy Hilfiger. Si Moody’s s’attend à ce que le groupe réussisse à surmonter le défi macroéconomique actuel, S&P rappelle de son côté que PVH a présenté plus tôt en 2022 son "plan PVH+". Celui-ci comprend notamment le retour en interne de marques vendues sous licence, une opération qui, si elle se déroule correctement, devrait permettre d’augmenter les prix, d’améliorer les marges et d’accélérer la performance financière.

Plus de 9 milliards de dollars de chiffre d’affaires

Fort d’une histoire de 140 ans, PVH se targue de distribuer ses produits dans plus de 40 pays. Le groupe a réalisé en 2021 un chiffre d’affaires de 9,15 milliards de dollars (+/- 8,66 milliards d’euros), sur base des dernières données annuelles disponibles. Calvin Klein et Tommy Hilfiger représentent de l’ordre de 90% de ces ventes.

Les derniers résultats trimestriels du groupe américain qui affiche une capitalisation boursière de 4,65 milliards de dollars à Wall Street (+/- 4,4 milliards d’euros) sont disponibles via ce lien URL.