- Les conditions financières devraient rester relativement stables dans un avenir proche.

- En conséquence, le S&P 500 pourrait se négocier dans une fourchette plus étroite qu'au cours des dernières années.

- Un tel scénario pourrait générer des opportunités intéressantes pour les traders qui cherchent à battre le marché.

Avec la perspective d'une pause dans les cycles de relèvement des taux de la plupart des banques centrales, 2023 ne connaîtra guère la même volatilité que 2022. Pourtant, sans solution à court terme à la situation macroéconomique actuelle, parier sur un rebond immédiat en V semble tiré par les cheveux.

J'insiste sur le mot "pause" car le contexte actuel ne permet tout simplement pas aux banques centrales de commencer à assouplir les conditions financières de sitôt.

Le marché de l'emploi reste tendu, les problèmes de la chaîne d'approvisionnement se sont améliorés davantage du côté de la demande que de l'offre, les prix des matières premières ont baissé mais restent bien supérieurs à la moyenne historique et, malgré la chute des marchés boursiers mondiaux l'année dernière, les valorisations et les niveaux de PER restent élevés, en particulier face à la hausse des coûts du capital.

Dans un tel scénario, même si l'inflation devait se replier bien en deçà des attentes du marché au cours des prochaines lectures - ce qui semble effectivement possible, compte tenu de la dernière série de données macroéconomiques - un pivot ferait presque instantanément resurgir tous les moteurs de la crise actuelle.

La Fed est donc coincée entre le marteau et l'enclume.

De l'autre côté du problème, une solution dite à 7 % - comme l'a suggéré le président de la Réserve fédérale de Saint-Louis, James Bullard, la semaine dernière - semble également totalement exclue.

Selon Bullard, la Fed devrait maintenir le taux des fonds fédéraux entre 5 et 7 % pendant un certain temps avant de le baisser pour s'assurer que le monstre de l'inflation est finalement dompté d'un point de vue structurel.

Bien qu'il puisse avoir raison, son "remède" - appliqué à l'origine pendant la crise inflationniste des années 1970 - risque de tuer le patient en cours de route, car il ne tient pas compte de l'économie actuelle, fortement endettée, ni du niveau de la dette publique.

Le plus probable est qu'un assèchement des liquidités d'une telle ampleur conduirait à une grave crise économique qui, à son tour, entraînerait des problèmes financiers bien plus profonds que le marché boursier lui-même - c'est-à-dire une crise du logement généralisée, la famine et des troubles politiques et sociaux.

Même si M. Powell déclare que "rétablir la stabilité des prix lorsque l'inflation est élevée peut nécessiter des mesures qui ne sont pas populaires à court terme alors que nous relevons les taux d'intérêt pour ralentir l'économie", nous savons qu'une crise économique plus profonde pousserait très rapidement la Fed vers un pivot.

De plus, la courbe des taux inversée doit s'aplatir rapidement, sinon le système bancaire américain commencera à présenter des fissures. Nous devons garder à l'esprit que les banques américaines ont une grande influence sur les décisions de la Fed, tant du point de vue politique que financier.

Le ralentissement de la situation économique commencera également à se répercuter sur les bénéfices, poussant les ratios cours/bénéfices encore plus haut, à moins que nous n'assistions à un nouveau repli.

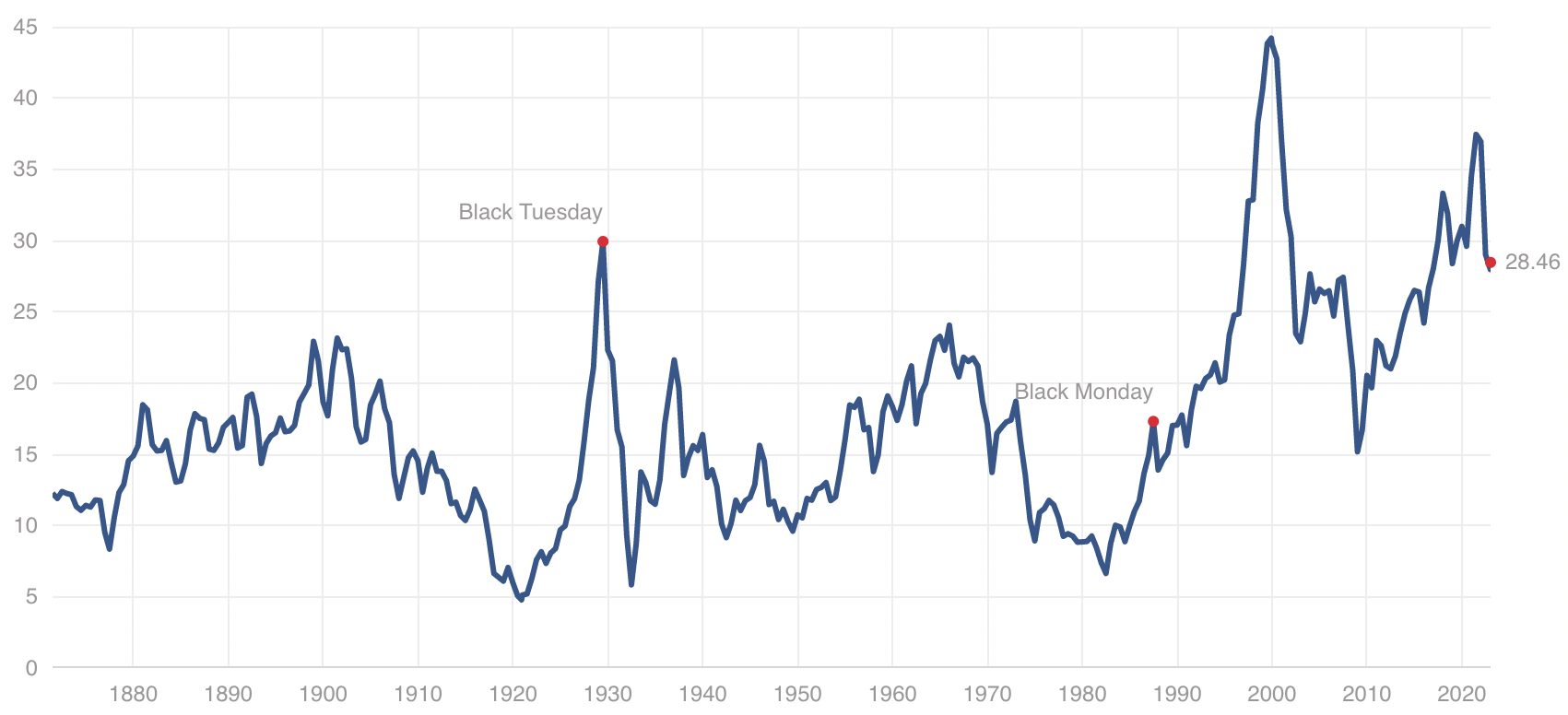

Comme nous pouvons le voir dans le graphique ci-dessous, le P/E moyen de Schiller a considérablement baissé l'année dernière mais reste élevé d'un point de vue historique.

Dans ce contexte, il est d'autant plus difficile pour les investisseurs de trouver des sociétés sur lesquelles ils peuvent être longs. Ainsi, la recherche et la compréhension des données à examiner deviennent de plus en plus importantes. C'est là qu'InvestingPro peut vous aider avec des idées d'investissement basées sur des chiffres plutôt que sur des opinions personnelles.

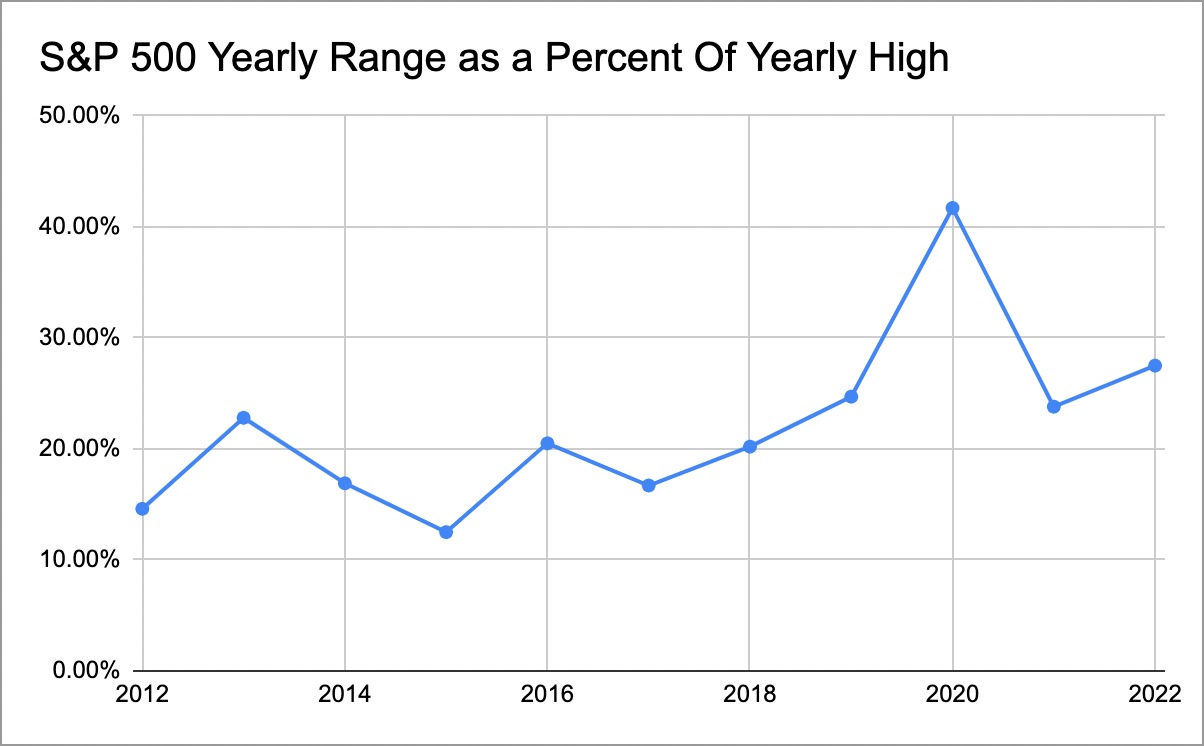

Fourchette du S&P 500

Avec un creux annuel à environ 3 500 et un sommet à environ 4 800, la fourchette de 2022 pour le S&P 500 était de plus de 1 300 points, soit environ 35 % de l'indice aux niveaux actuels et 27,5 % par rapport au sommet annuel, ce qui en fait une année difficile pour les traders et les investisseurs.

La seule année où le S&P 500 a connu une fourchette plus large au cours de la dernière décennie a été l'année 2020, lorsque l'indice de référence américain s'est écarté de 1 600 points - soit 41,7 % de son sommet annuel - entre son plus bas et son plus haut.

Le graphique ci-dessous montre les fourchettes annuelles du S&P 500 pour la dernière décennie, normalisées par leur sommet annuel respectif.

Graphique de l'auteur. Source des données : Investing.com

Voici la liste des fourchettes, des sommets annuels et des pourcentages :

- 2012 - 215.65 - 1,474.51 (14.6%)

- 2013 - 423.25 - 1,849.44 (22.8%)

- 2014 - 355.63 - 2,093.55 (16.9%)

- 2015 - 267.71 - 2,134.72 (12.5%)

- 2016 - 467.43 - 2,277.53 (20.5%)

- 2017 - 449.84 - 2,694.97 (16.7%)

- 2018 - 594.33 - 2,940.91 (20.2%)

- 2019 - 803.97 - 3,247.93 (24.7%)

- 2020 - 1,568.34 - 3,760.20 (41.7%)

- 2021 - 1,146.22 - 4,808.93 (23.8%)

- 2022 - 1,327.04 - 4,818.62 (27.5%)

Comme nous pouvons le constater, 2020 et 2022 étaient des années aberrantes car l'économie a été confrontée à des conditions changeantes au cours de ces deux années.

Maintenant, avec la Fed coincée entre le soutien à l'économie et le contrôle des conditions inflationnistes, le marché boursier pourrait avoir du mal à sortir de sa tendance latérale actuelle allant de 3 600 à 4 300 pendant un certain temps encore.

Si le marché se maintient dans cette fourchette, il s'agira d'une fourchette nettement plus étroite que celle que nous avons connue au cours de la période post-pandémie. Cela créera probablement plusieurs fourchettes de négociation intéressantes, car les résistances, les supports et les DMA deviennent essentiels pour les traders avisés qui cherchent à battre le marché.

D'autre part, les valorisations restent élevées et, par conséquent, l'investissement à long terme pourrait s'avérer difficile à court terme, à moins que vous ne trouviez les bonnes sociétés dans lesquelles placer votre argent. Malgré cela, les investisseurs doivent rester actifs, en réduisant les risques et en comprenant les conditions macroéconomiques.

Conclusion

De toute évidence, personne ne peut prévoir le comportement du marché dans les semaines à venir - et encore moins pour une année entière. Toutefois, parier sur les probabilités et baser sa stratégie sur les conditions réelles sera toujours préférable à une prise de risque excessive sur le long terme (à la hausse comme à la baisse).

Avec le retour des marchés sur terre après une saison sur la lune (jeu de mots), les indices se négocieront probablement plus près des conditions macroéconomiques réelles qu'à n'importe quel moment au lendemain de la pandémie.

Divulgation: Je détiens un portefeuille diversifié à long terme composé à la fois d'actions et d'ETF, que je rééquilibre régulièrement sur la base d'une évaluation du risque de l'environnement macroéconomique et des finances des entreprises.