Cet article a été rédigé exclusivement pour Investing.com.

- La valeur bat la croissance de 22 % en 2002

- Les fonds de croissance, très présents dans le secteur des technologies de l'information et peu présents dans les valeurs sensibles aux ressources naturelles, restent dans une tendance baissière depuis leur pic du début de l'année.

- Les traders doivent surveiller un point de prix clé pour confirmer un mouvement haussier sur les grandes capitalisations américaines.

Les investisseurs "value" profitent enfin des rayons du soleil. Après tant d'années de sous-performance marquée, de faible ratio cours/bénéfice et de ratio cours/valeur comptable élevé, les favoris de Buffett sont à la tête de cette reprise du marché boursier.

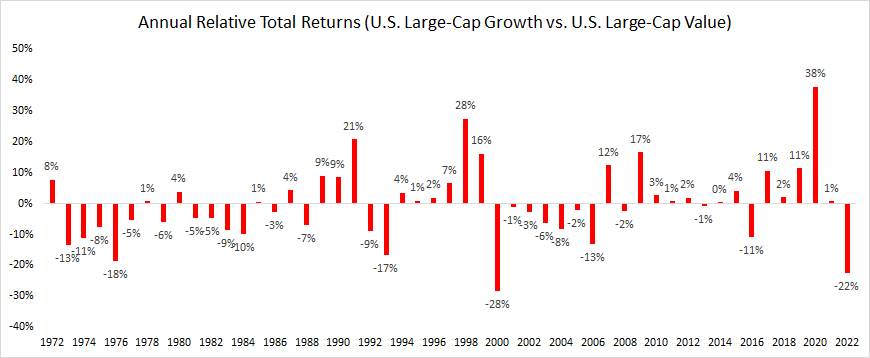

Le graphique ci-dessous illustre l'écart de performance annuel entre l'indice américain des grandes capitalisations de croissance et l'indice américain des grandes capitalisations de valeur. Selon les données de Portfolio Visualizer, après cinq années consécutives où la croissance a dominé la valeur, les entreprises de valeur battues dépassent les actions de croissance de 22 % en 2022.

La valeur bat la croissance cette année

Rendements relatifs annuels des sociétés de croissance à grande capitalisation par rapport aux sociétés de valeur à grande capitalisation :

Source : portfoliovisualizer.com

Que se passe-t-il avec les petites capitalisations ?

J'aime creuser un peu plus pour voir ce que font les petites capitalisations. En effet, les actions de valeur à petite capitalisation écrasent les actions de croissance à petite capitalisation. Au 8 juin, le Vanguard Small-Cap Value Index Fund ETF Shares (NYSE:VBR) n'a perdu que 6,5 % cette année, tandis que le Vanguard Small-Cap Growth Index Fund ETF Shares (NYSE:VBK) a perdu 23 %.

Les différences sectorielles jouent un rôle important

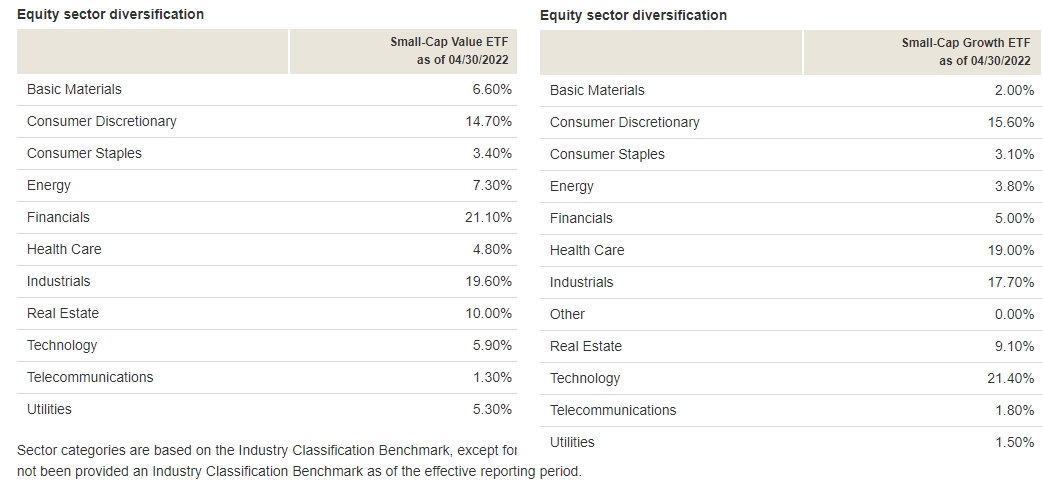

Qu'est-ce qui explique le décalage entre la croissance et la valeur en 2022 ? Regardez les pondérations sectorielles. L'ETF de valeur à petite capitalisation n'est investi qu'à hauteur de 6 % dans le secteur des technologies de l'information. En revanche, la pondération des petites capitalisations de croissance est de 21 %. De plus, l'énergie et les matériaux ont été des secteurs forts au cours des derniers mois - VBR a 14 % dans ces secteurs chauds alors que l'exposition de VBK est pratiquement nulle. Bien entendu, les valeurs financières jouent un rôle crucial dans toutes les actions de valeur, et ce secteur a été plutôt faible depuis le début de l'année.

Poids des secteurs valeur à petite capitalisation et croissance à petite capitalisation :

Source : Vanguard

Le point de vue technique

Alors, que réserve l'avenir aux investisseurs "value" ? S'agit-il d'une simple anomalie ou devons-nous attendre davantage d'alpha de ce créneau à forte intensité industrielle et à faible intensité technologique ?

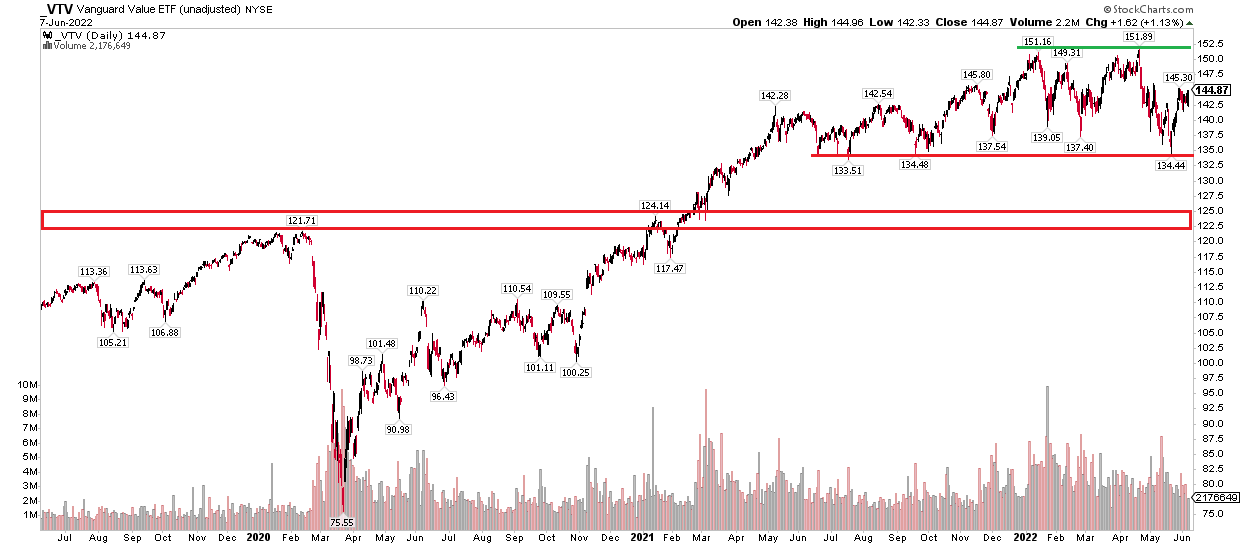

Le graphique technique présente une image très différente de la tendance à la baisse de nombreux ETFs de croissance à grande capitalisation. Le Vanguard's Value Index Fund ETF Shares (NYSE:VTV) se trouve simplement dans une fourchette de négociation agitée. Le VTV est resté coincé dans la zone de 134 à 152 dollars pendant la majeure partie des 12 derniers mois.

Vanguard Value ETF : un parcours chaotique

Source : Stockcharts.com

Tout est relatif sur les marchés financiers. Un désordre agité vaut mieux qu'une tendance à la baisse. Les haussiers veulent voir VTV grimper au-dessus de 152 $ avant de s'emballer. Les baissiers sont prêts à bondir en cas de franchissement du seuil de 134 $. Le prochain support se situe dans la fourchette $121-$124 - le pic pré-pandémique et le pic de début 2021.

En ce qui concerne l'objectif de hausse, la fourchette de 18 $ mentionnée précédemment laisse présager un objectif de prix mesuré à 170 $ en cas de rupture haussière.

Conclusion

Le momentum est du côté des investisseurs de valeur en ce moment. Je pense que cette tendance persiste pour le reste de l'année.

Je souhaite voir VTV grimper au-dessus de 152 $ - j'affirme que cela peut se produire si les valeurs financières commencent à profiter de la force relative des valeurs de rendement par rapport aux valeurs de croissance. La hausse des taux et l'évitement d'une récession pourraient être les catalyseurs fondamentaux qui enverront la VTV vers de nouveaux sommets historiques au second semestre.