Après une semaine au cours de laquelle la région de NY/NJ a connu un tremblement de terre, une éclipse et une magnifique journée de printemps à 75 degrés, il est temps de se remettre au travail.

On ne s'attendait pas à ce que le rapport sur l'IPC d'aujourd'hui soit particulièrement bon. En fait, l'une des plus grandes énigmes du comportement des marchés ces derniers temps a été la question de savoir pourquoi les investisseurs semblaient rester très confiants dans le fait que la Fed réduirait ses taux à plusieurs reprises cette année, alors même que les prévisions concernant la trajectoire de l'inflation ont reculé par rapport à ce qu'elles étaient l'année dernière (lorsque la plupart des prévisionnistes estimaient que l'IPC de base reviendrait placidement et docilement aux alentours de 2 % cette année). Les prévisions du consensus a priori pour le chiffre de l'IPC d'aujourd'hui étaient de +0,28 % m/m pour l'indice de base et de +0,33 % m/m pour l'indice global. Le marché Kalshi s'est aligné sur ces prévisions, bien que les swaps CPI aient été un peu plus bas pour l'IPC global à +0,29 % (corrigé des variations saisonnières, mais les swaps CPI s'échangent NSA CPI). Ce n'est pas merveilleux : 0,28 % pour l'indice de base donnerait un taux annuel de 3,4 % en glissement annuel.

L'hypothèse est que même si en mars nous annualisons à 3,4 %, la décélération à venir des loyers ramènera l'ensemble à son niveau normal. Le problème de cette hypothèse a toujours été que (a) la conviction profonde que les loyers entreraient en déflation cette année n'a jamais été fondée sur une bonne analyse et, plus important encore, (b) cette hypothèse supposait que rien d'imprévu ne se produirait dans l'autre sens. Les périodes inflationnistes se caractérisent bien sûr par le fait que les mauvaises choses se produisent à la hausse. Il s'agissait donc toujours d'une sorte d'hypothèse d'ouverture de la boîte[1], mais au moins les prévisions pour les données actuelles reflétaient que ces choses ne s'étaient pas encore produites. Pour être juste, le consensus sur l'indice de référence a été faible par rapport à l'indice réel pendant quatre mois consécutifs, mais au moins les gens prévoient une moyenne de 3, plutôt que 2,0.

Passons maintenant à un autre point avant d'examiner les graphiques. L'histoire récente se résume à ceci : loyers rigides, salaires rigides. Alors que les biens de base ont tiré l'inflation de base vers le bas, ce jeu n'avait plus de place. La prochaine partie de la décélération de l'inflation sous-jacente repose sur le décollement des loyers et des salaires rigides.

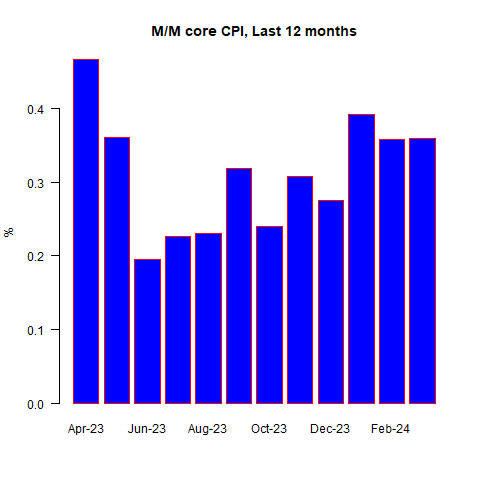

Nous y sommes donc. Les chiffres d'aujourd'hui sont de +0,36 % pour l'IPC de base et de +0,38 % pour l'IPC global (corrigés des variations saisonnières dans les deux cas). Les trois derniers IPC de base étaient donc de 0,39%, 0,36% et 0,36%. Le graphique ci-dessous des chiffres de l'IPC de base m/m ne donne pas vraiment l'impression d'une tendance à la décélération.

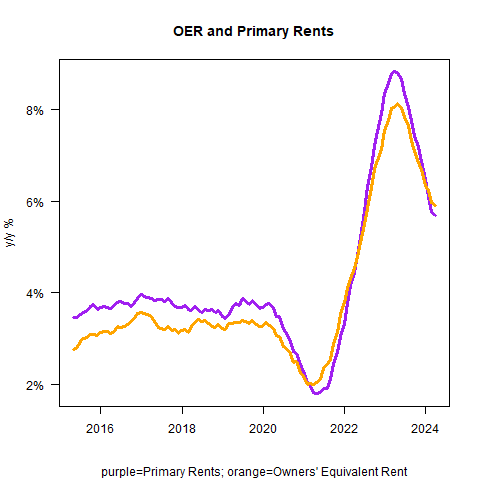

Ces jours-ci, nous examinons toujours en premier lieu les loyers, car ils sont très importants pour l'histoire de la désinflation. Le loyer de la résidence principale était de +0,41% m/m, en baisse par rapport à 0,46% le mois dernier. Le loyer équivalent des propriétaires est resté stable, à +0,44 %. Souvenez-vous qu'il y a deux mois, lorsque le loyer équivalent propriétaire a grimpé à 0,56 % en janvier, on s'est inquiété du fait que cela était dû à une nouvelle méthode d'enquête ou à une nouvelle couverture et que cela allait se répéter à l'avenir. Cela a toujours été assez improbable, mais nous avons maintenant deux mois de retour à l'ancien niveau et le chiffre de janvier semble être une aberration. 0,41 % pour le primaire et 0,44 % pour les REL, ce n'est pas chaud, c'est juste collant. Cela n'augmente pas, mais cela ne diminue pas très vite.

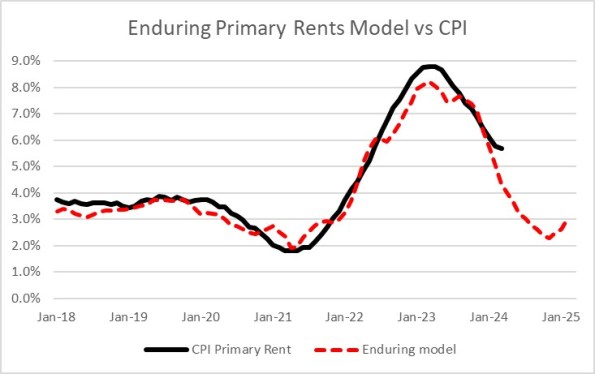

Les loyers continueront à baisser. Mais l'incapacité des loyers à entrer en déflation est une source... peut-être la source... de la grande erreur de prévision commise par les économistes au sujet de l'IPC 2024. Notre modèle basé sur les coûts pour les loyers primaires, qui ne s'est jamais approché, même vaguement, de la déflation, s'est maintenant définitivement accroché à la hausse, le point le plus bas ayant été atteint en novembre. Les loyers n'ont pas décéléré aussi rapidement que notre modèle le prévoyait, mais c'est plutôt une source d'inquiétude du côté des loyers élevés.

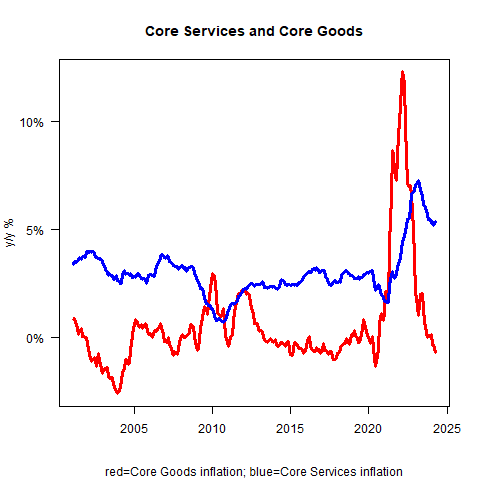

En dehors des loyers, l'inflation de base hors logement a augmenté à 2,38 % en glissement annuel. Cela donne l'impression que "la majeure partie de l'économie est sur la bonne voie", mais ce n'est pas ainsi que fonctionne l'inflation. Il y a une distribution, et si la partie "loyers" de la distribution doit être plus élevée que l'objectif, alors tout le reste doit avoir une moyenne inférieure à l'objectif. Nous n'en sommes pas là. Et, comme je l'ai noté plus haut, nous avons extrait à peu près tout ce que nous pouvions des biens de base. En fait, en glissement annuel, les biens de base sont tombés à -0,7 %, en partie à cause de la poursuite du déclin des voitures d'occasion (-1,1 % m/m) et d'une certaine baisse ce mois-ci des voitures neuves (-0,2 %). Je pense que cette dernière pourrait refléter en partie les rabais sur la partie EV du parc automobile, où les voitures à vendre se sont accumulées car les fabricants, sous la pression politique, en ont produit beaucoup plus que les gens n'en voulaient.

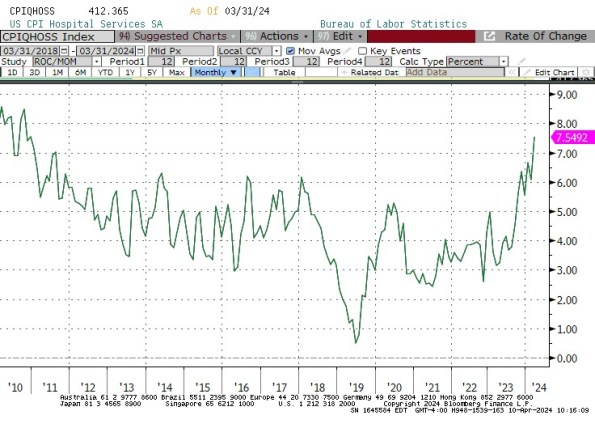

Il convient de noter que les services de base, malgré la baisse des loyers en glissement annuel, ont augmenté ce mois-ci, passant de 5,2 % en glissement annuel à 5,4 %. Une partie de cette hausse provient des soins médicaux, qui ont augmenté de 0,49% m/m grâce à un autre bond (+0,98% m/m) des services hospitaliers. La hausse en glissement annuel des services hospitaliers atteint désormais 7,55%, soit la plus forte depuis octobre 2010.

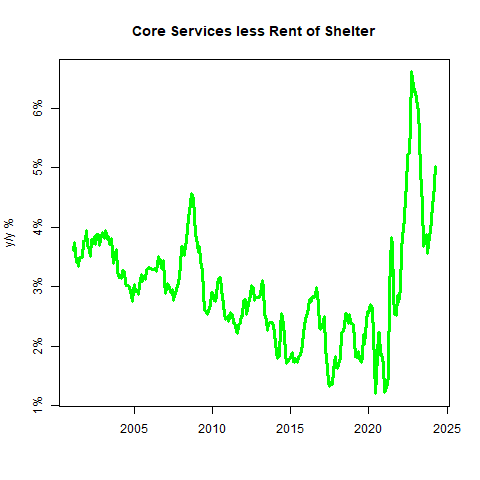

En partie grâce aux services hospitaliers, le "super noyau" (services de base hors loyers) continue d'accélérer à nouveau.

Encore une fois, ce n'est pas ce que la Fed voulait voir, et cela est dû en partie à la rigidité des salaires. Le Wage Growth Tracker de la Fed d'Atlanta a décéléré mais reste à 5,0 % en glissement annuel. Ce n'est pas l'étoffe dont est faite une inflation de base de 2 %.

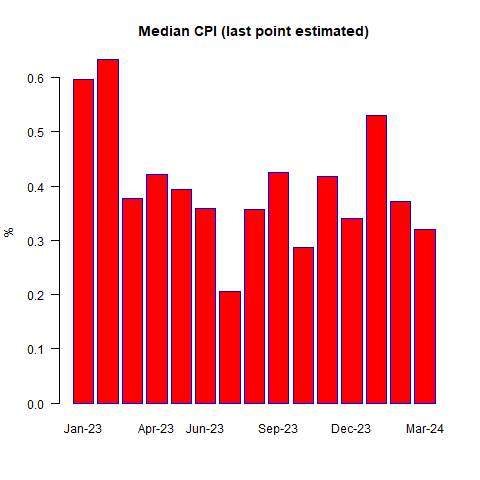

Prenons un moment pour examiner une bonne nouvelle du rapport. Mon estimation de l'IPC médian, qui est ma variable de prévision parce qu'elle n'est pas sujette à des valeurs aberrantes comme l'IPC de base, est de +0,32 % pour ce mois. Comme je dois estimer les variations saisonnières pour les chiffres régionaux du logement, la médiane réelle pourrait être un tout petit peu plus élevée ou plus basse, mais en tout état de cause, le graphique de l'IPC médian est beaucoup moins alarmant que le graphique de l'IPC de base.

Je dois faire remarquer que les nouvelles ne sont pas entièrement bonnes, puisque l'une des caractéristiques des environnements inflationnistes est que les queues sont à la hausse - c'est-à-dire que l'indice de base est constamment supérieur à la médiane. C'était le cas pendant la phase ascendante, mais pendant la phase de modération, l'indice de référence est repassé en dessous de la médiane. Cela mérite toutefois d'être surveillé, et si l'indice de référence commence à se situer régulièrement au-dessus de la médiane, ce sera un signe négatif. Pour l'instant, cependant, l'IPC médian est une bonne nouvelle. Relativement.

Parlons donc de politique.

L'administration semble toujours ne pas comprendre pourquoi, malgré les bons chiffres de l'emploi, les consommateurs se déclarent constamment insatisfaits de la situation économique. Il ne devrait pas y avoir de confusion. Les consommateurs, en particulier ceux qui ne font pas partie des classes supérieures, détestent les impôts. Et en plus d'un prélèvement direct élevé de la part du gouvernement sous forme d'impôts explicites, les consommateurs sont également confrontés à une inflation persistante qui, selon l'administration, n'existe pas. L'inflation est une taxe, et elle est pire que l'imposition directe parce qu'il n'est pas possible de réorganiser sa consommation pour l'éviter. (Vous pouvez réorganiser votre portefeuille d'investissement, mais un nombre étonnamment faible de personnes semblent l'avoir fait, même trois ans après le début de cet épisode d'inflation. Si vous êtes curieux de savoir comment, vous devriez vraiment visiter le site d'Enduring Investments et poser la question).

Pour ce qui est de l'autre question de politique, à savoir la Fed, je ne vois pas d'argument rationnel pour justifier l'absence de politique monétaire : Je ne vois aucun argument rationnel en faveur d'une baisse des taux en juin. En fait, sur la base des données dont nous disposons, je ne vois aucun argument en faveur d'une baisse des taux en 2024, à l'exception de celui que la Fed ne prend pas en compte, à savoir que les taux d'intérêt n'ont pas d'incidence sur l'inflation. Pour réduire le taux d'intérêt au jour le jour, la Fed devrait s'appuyer sur des prévisions selon lesquelles l'inflation va s'améliorer. Et faire cela maintenant, alors que les prévisions ont été constamment erronées (et pas seulement d'un peu, mais de l'ensemble de la trajectoire) depuis 2020, serait incroyablement cavalier. Le FOMC est toujours composé d'êtres humains, alors il ne faut jamais dire jamais. Et les données relatives à l'inflation devraient s'améliorer au fur et à mesure que l'année avance et que les loyers se modèrent. Mais je ne vois aucun signe indiquant qu'elle va se modérer suffisamment pour que l'on puisse dire "nous avons atteint la stabilité des prix". Je pense que nous sortirons de cette période avec un taux d'inflation stable de l'ordre de 3 à 4 %.

[1] Un physicien, un ingénieur et un économiste échouent sur une île déserte avec pour seul bagage une caisse de conserves. "L'un d'eux demande : "Comment allons-nous obtenir la nourriture contenue dans ces boîtes ? Le physicien répond : "Nous pourrions chauffer les boîtes, avec précaution, dans un creuset que nous fabriquons à partir d'argile océanique. La chaleur finira par faire éclater la boîte et nous pourrons récupérer la nourriture qu'elle contient." L'ingénieur répond : "Cela prendra trop de temps. Ce qu'il faut faire, c'est prendre certaines de ces noix de coco, les élever à une grande hauteur à l'aide d'une série de cordes que je vais concevoir, et les laisser s'écraser sur les boîtes de conserve pour les faire éclater." L'économiste dit : "J'ai une solution qui est beaucoup plus facile que ce que vous faites. Voici comment procéder. Tout d'abord, supposons qu'une boîte de conserve s'ouvre...."