L'opinion prédominante, à en juger par la publication d'aujourd'hui sur l'IPC et les mouvements du marché au cours des dernières semaines, reste que l'inflation est en train de diminuer et devrait permettre à la Fed de ralentir, et éventuellement d'arrêter, son cycle de hausse lors des prochaines réunions. Les données sur ce front sont encourageantes. Les prévisions d'inflation des consommateurs dans les enquêtes de l'Université du Michigan et de la Fed de New York sont, globalement, en baisse, et les composantes de prix des enquêtes telles que l'ISM suggèrent également que la direction du voyage est plus basse.

Le problème, bien sûr, est que rien ne garantit que l'inflation continue de converger sur une trajectoire linéaire vers l'objectif de la Fed. L'une des principales inquiétudes, par exemple, est qu'après une baisse initiale, l'inflation reprenne sa progression. Dans ce contexte, la plupart, y compris nous, s'attendent à ce que la Fed continue d'adopter un ton prudent lors de cette réunion et des suivantes. Depuis l'été, cela s'est traduit par une réaction de la Fed contre les cas d'assouplissement des conditions financières. Dernièrement, ce repli a été moins efficace, en raison de données plus encourageantes.

Il est encore trop tôt pour parler d'un changement dans les perspectives économiques du marché. Les mouvements les plus révélateurs du marché, l'enrichissement de la courbe 5Y et l'aplatissement de la courbe des taux, se sont simplement arrêtés, plutôt que de s'inverser. La rapidité des mouvements depuis octobre rend un retracement très probable, avant que les taux ne convergent vers le bas et que la courbe ne s'accentue à nouveau dans le courant de 2023.

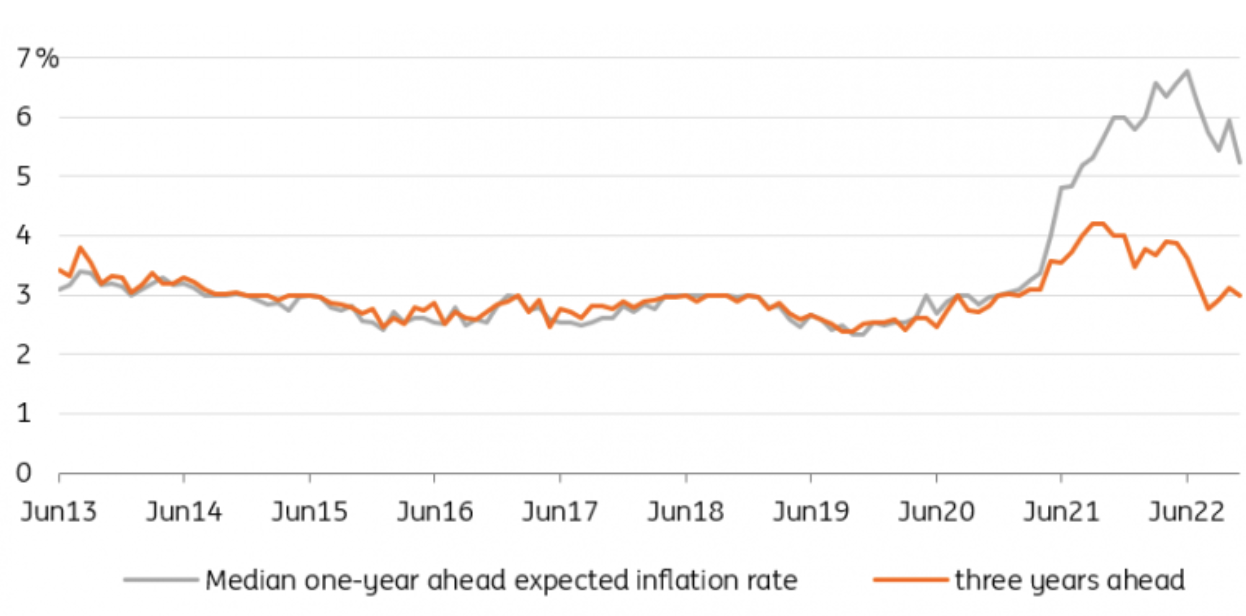

Les anticipations d'inflation des consommateurs soutiennent le discours pessimiste actuel.

Source : Fed de New York, ING (AS:INGA)