- Au deuxième trimestre, les recettes de Chipotle ont augmenté de 17 % et la marge d'exploitation de 15,3 %.

- L'entreprise prévoit de plus que doubler le nombre de ses restaurants dans les années à venir.

- Les perspectives de croissance plus élevées du titre justifient sa valorisation élevée.

Au cours des cinq dernières années, Chipotle Mexican Grill (NYSE:CMG) a surperformé l'indice de rendement total S&P 500. L'indice de rendement total a généré un rendement stupéfiant de plus de 450 %, contre 85 % pour l'indice S&P 500. Et plusieurs facteurs peuvent contribuer à la surperformance continue de l'action.

Des performances impressionnantes

Au cours du dernier trimestre, le chiffre d'affaires de Chipotle Mexican Grill {{erl-13837|||} a augmenté de 17 % par rapport à l'année précédente. Il est important de noter que sa marge d'exploitation est passée de 13 % en glissement annuel à 15,3 % en raison de l'augmentation des prix des menus.

L'augmentation de la marge reflète la capacité de Chipotle à répercuter l'augmentation des coûts - y compris l'augmentation des coûts des matières premières et de la main d'œuvre - sur les clients sans affecter de manière significative les revenus.

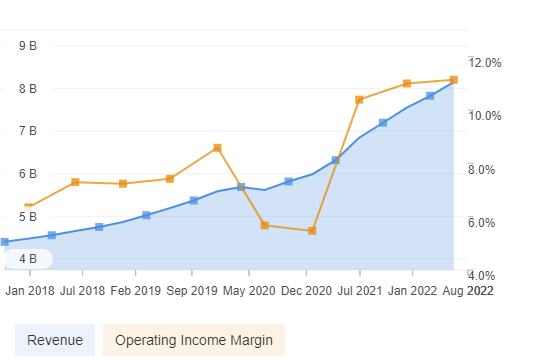

La performance à long terme de Chipotle est tout aussi impressionnante. Les recettes ont augmenté à un rythme plus rapide que les dépenses d'exploitation, ce qui a permis un bond significatif du bénéfice d'exploitation. Le revenu total a affiché un taux de croissance annuel composé (TCAC) de 15,7 % de 2018 à 2021, tandis que les dépenses d'exploitation ont augmenté de 13,5 % au cours de la même période, ce qui a entraîné un TCAC de 46 % du bénéfice d'exploitation de 2018 à 2021.

Les plans d'expansion devraient stimuler les bénéfices

Chipotle promet une croissance solide et continue dans les années à venir. La direction vise à faire passer le nombre de restaurants d'environ 3 000 actuellement à plus de 7 000. Outre les États-Unis, Chipotle se concentre sur le Canada et l'Europe. Elle compte 29 restaurants au Canada et prévoit de porter ce nombre à plusieurs centaines. Elle a ouvert cinq nouveaux restaurants au Royaume-Uni et espère que l'Europe pourra devenir un marché important pour elle. Une autre tendance positive est l'accent mis par Chipotle sur les voies de passage, appelées Chipotlanes.

Le service au volant pourrait augmenter les marges

Les Drive Thru bénéficient aux restaurants en augmentant les revenus sans coûts immobiliers supplémentaires, qui sont une composante importante des dépenses d'exploitation. Au cours du dernier trimestre, Chipotle a ouvert 42 nouveaux restaurants, dont 32 avec des Chipotlanes.

Source : InvestingPro

En 2022, l'entreprise prévoit d'ouvrir environ 235 à 250 nouveaux restaurants et la direction vise une croissance de 8 à 10 % des nouveaux restaurants par an, dont 80 % seront des Chipotlanes.

Lors de la récente conférence téléphonique sur les bénéfices, la direction a souligné à nouveau que les Chipotlanes génèrent des volumes unitaires moyens plus élevés et des marges plus élevées au niveau des restaurants. Nous pouvons donc nous attendre à une nouvelle amélioration des marges à l'avenir.

Valorisation élevée

L'action se négocie à un multiple cours/bénéfices (PE) élevé par rapport à ses pairs. Toutefois, par rapport à son PE médian historique sur 5 ans de 74,36, la valorisation actuelle de 61,5, soit une décote de 20 % par rapport à sa médiane historique sur 5 ans, semble attrayante.

Le PE prévisionnel à un an de 50 indique également des prévisions de bénéfices plus élevées pour les trimestres à venir.

Les analystes relèvent les objectifs de cours

En août, l'analyste Chris O'Cull de Stifel a relevé l'objectif de cours de l'action Chipotle de 1 550 à 1 750 dollars, réitérant sa note d'achat et ajoutant qu'une performance stable de la marge est probable au second semestre 2022.

En juillet, l'analyste John Glass de Morgan Stanley a relevé l'objectif de cours à 1 808 $, contre 1 768 $, en raison de l'augmentation des estimations de bénéfices sur "des résultats meilleurs que prévu depuis le début du troisième trimestre, de nouvelles mesures de tarification supplémentaires et des bénéfices de marge associés."

De même, l'analyste Nicole Miller Regan, deiper Sandler, est optimiste quant à l'action Chipotle, avec un objectif de cours de 2 500 $.

L'objectif de cours moyen des analystes pour l'action Chipotle Mexican Grill sur InvestingPro est de 1 749 $, ce qui implique une hausse de 6 % par rapport aux niveaux actuels.

Un choix solide de restaurant à long terme

Je pense que même avec un PE plus élevé par rapport à ses pairs, Chipotle est une action de restaurant solide qui semble bien placée pour croître dans les années à venir. Et la valorisation du titre est faible par rapport à son propre multiple historique.

La croissance du nombre de restaurants sera le moteur de la croissance du chiffre d'affaires de la société et il existe un potentiel important d'amélioration des marges bénéficiaires d'exploitation avec plus de points de vente et plus de Chipotlanes dans le mix de restaurants. La capacité de la chaîne de restaurants à répercuter les augmentations de coûts sur les clients en augmentant les prix des menus devrait également protéger les marges.

Note : Les données sur les prix utilisées dans cet article sont celles de la clôture du mercredi 24 août.

Clause de non-responsabilité : L'auteur n'a aucune position dans Chipotle Mexican Grill ou dans toute autre action mentionnée.