Cet article est l'un de mes préférés et, tous les deux ans, j'en réécris une partie. L'article original date de 2010. La question de base est la suivante : quelle est la bonne façon de réagir en tant qu'investisseur face à une incertitude croissante ? Dans l'article original et dans les différentes éditions, j'ai appliqué une idée de base appelée "critère de Kelly" pour expliquer pourquoi réagir aux baisses du marché en réduisant une position, plutôt qu'en l'augmentant, est souvent la bonne stratégie (dans le sens où elle est mathématiquement optimale, et non dans le sens où elle produit toujours les meilleurs rendements). Cette idée s'applique également à la question de savoir ce qu'il faut faire lorsque le niveau général d'incertitude et de volatilité augmente (ou diminue) sur les marchés. Compte tenu de l'incertitude croissante au Moyen-Orient et de la spirale politique qui s'annonce aux États-Unis, il est rationnel, voire optimal, de "retirer quelques jetons de la table". Lisez la suite pour savoir pourquoi.

("Kicking Tails", initialement publié le 12 février 2018)

Comme beaucoup de gens, je trouve que la stratégie du poker est une bonne analogie pour la prise de risque dans l'investissement. La stratégie de poker ne concerne pas tant les cartes qui vous sont distribuées que la manière dont vous jouez les cartes qui vous sont distribuées. Comme pour les marchés, vous ne pouvez pas contrôler le flop, mais vous pouvez toujours jouer correctement les cartes qui sont là[1]. Au poker, nous découvrons parfois que quelqu'un à la table a amassé un gros tas de jetons par simple chance et non parce qu'il a réellement compris la stratégie du poker. Il est bon de jouer contre ces personnes, car la chance est inconstante. Les personnes qui ont commencé à négocier des actions au cours des neuf dernières années et qui ont accumulé un tas de jetons en achetant simplement chaque baisse, sont ces personnes.

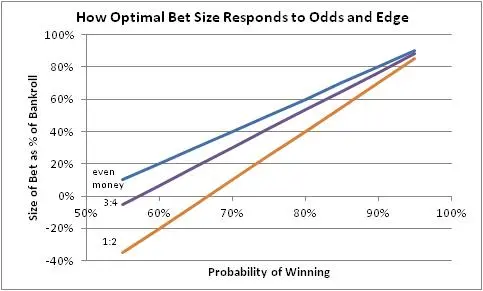

Tout ceci n'est qu'un prologue à l'observation que j'ai faite de temps à autre sur la taille optimale des "paris" d'investissement dans des conditions d'incertitude. J'ai écrit un article à ce sujet en 2010 intitulé "Tales of Tails", qui parle du critère de Kelly et de la taille des paris optimaux compte tenu de l'"avantage" et des "chances" actuels auxquels le parieur est confronté. J'aime bien cette rubrique et je la consulte régulièrement, mais voici le résumé en deux phrases : des prix plus bas impliquent de mettre plus de jetons sur la table, tandis qu'une volatilité plus élevée implique de retirer des jetons de la table. Dans la plupart des cas, l'avantage moindre qu'implique une volatilité plus élevée l'emporte sur les meilleures chances qu'offrent des prix plus bas, ce qui signifie qu'il n'est pas lâche de réduire les paris en cas de repli, mais qu'il est correct de le faire.

Lorsque vous entendez dire que les salles de marché doivent réduire leurs paris parce que les responsables du contrôle des risques prennent en compte la VAR plus élevée, ils ne font que la moitié du chemin. Ils ne tiennent pas vraiment compte des meilleures chances associées à des prix plus bas, mais ils comprennent qu'une volatilité plus élevée implique que les paris doivent être moins importants.

Dans les circonstances actuelles, la question se résume à ceci. Dans quelle mesure vos chances se sont-elles améliorées avec la récente baisse de 10 % des prix des actions ? Probablement un tout petit peu. Dans le graphique ci-dessous, qui est une copie du graphique de l'article mentionné ci-dessus, vous vous déplacez du marron au violet et au bleu, mais pas très loin. Mais la probabilité de gagner se déplace vers la gauche.

Notez que dans ce tableau, un pari Kelly inférieur à zéro implique de prendre l'autre côté du pari, ou de renoncer à un pari si cela n'est pas possible. Si vous pensez que la probabilité que le marché monte (edge) est inférieure à 50-50, vous devez obtenir de meilleurs résultats en cas de hausse qu'en cas de baisse (odds). Si ce n'est pas le cas, vous devez être à découvert. (Dans le contexte de paris sportifs récents : avant le match, les Patriots étaient considérés comme ayant de meilleures chances de gagner, de sorte que pour prendre les Eagles avec un avantage négatif, vous aviez besoin de cotes solides en votre faveur).

Si, en revanche, vous pensez que la chute du marché nous a amenés à de "bons niveaux de soutien", de sorte qu'il y a peu de risque à la baisse - et vous pensez pouvoir sortir si le marché casse ces niveaux de soutien - et beaucoup plus de risque à la hausse, alors vous bénéficiez de bonnes cotes et d'un avantage positif et vous avez probablement envie de parier agressivement. Mais c'est ignorer dans une certaine mesure le message d'une volatilité implicite plus élevée, qui indique qu'un éventail beaucoup plus large de résultats est possible (et une volatilité implicite plus élevée rapproche le delta d'une option dans la monnaie de 0,5).

C'est pourquoi il est très important de bien dimensionner les paris au départ et d'ajuster rapidement la taille des positions en fonction de l'évolution des conditions de marché. Avant l'effondrement, le niveau du marché laissait présager des probabilités assez faibles, de sorte que même la faible volatilité permettait des paris limités - probablement beaucoup plus limités que ce que de nombreux investisseurs avaient mis en place, après de nombreuses années passées à voir de mauvais paris se révéler payants[1].

[Je pense que le bridge pourrait être une analogie aussi bonne, voire meilleure, mais je ne sais pas jouer au bridge. Un jour, je devrais apprendre.