Les États-Unis étaient censés être en récession à l'heure actuelle, selon de nombreuses prévisions datant du début de l'année 2023. Mais les prévisions baissières sont tombées à plat, car la production est restée positive. Le PIB a fait un bond au troisième trimestre, ce qui a porté un coup fatal aux prévisions d'une récession imminente. Mais plutôt que de s'avouer vaincus, les prévisionnistes de la récession ont simplement avancé le point de basculement attendu.

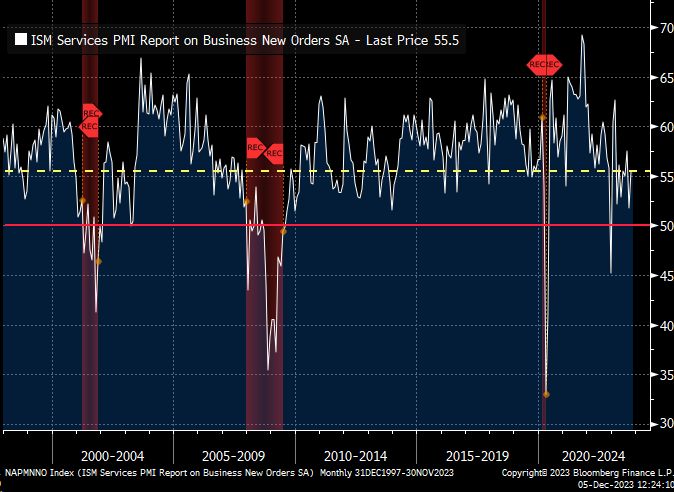

Dernier argument en date : la faiblesse des nouvelles commandes manufacturières en novembre - d'après les données de l'enquête ISM - indique un risque élevé de récession. Comme l'a fait remarquer un analyste dans un post sur X cette semaine :

"Il n'y a jamais eu de #récession avec des nouvelles commandes ISM (#LEADINGIndicator) à 55,5".

Cet indicateur peut, ou non, constituer une estimation très fiable du risque lié au cycle économique, mais il est difficile (impossible) de le dire. Il en va de même pour l'utilisation d'un indicateur (ou même de deux ou trois) pour estimer la probabilité en temps réel qu'une récession définie par le NBER ait commencé ou soit imminente.

Ce que l'on sait, c'est que les antécédents de l'industrie manufacturière en tant que source opportune - certains diraient fiable - pour estimer le risque de récession se sont effondrés ces dernières années. Cela ne signifie pas que nous pouvons ignorer ces données, loin de là. Mais elles nous rappellent une fois de plus que l'échec périodique d'un indicateur, quel que soit son historique, est inévitable. C'est normal.

Tout ceci nous ramène à un thème récurrent sur CapitalSpectator.com : il n'y a qu'une seule façon de produire des estimations opportunes et relativement fiables du risque de récession en temps réel - développer une méthodologie qui utilise un ensemble d'indicateurs soigneusement sélectionnés et diversifiés. Tous les indicateurs émettent parfois des signaux erronés. Bien qu'il soit impossible d'éviter totalement ce risque, il est possible de le réduire considérablement grâce à une méthodologie multifactorielle.

Quel est l'inconvénient ?

Une méthodologie multifactorielle est plus fiable, mais elle sera "en retard" par rapport à l'indicateur le plus en vogue du moment. La difficulté réside dans le fait que personne ne sait vraiment quel indicateur isolé s'imposera comme supérieur au fil du temps. En effet, cette liste ne cesse de changer. L'art et la science de la prévision de la récession consistent à équilibrer les signaux opportuns et les signaux fiables. L'objectif est de trouver le point idéal pour maximiser chacun d'entre eux simultanément. Ce qui est clair, c'est qu'il est impossible d'atteindre cet objectif avec un seul indicateur.

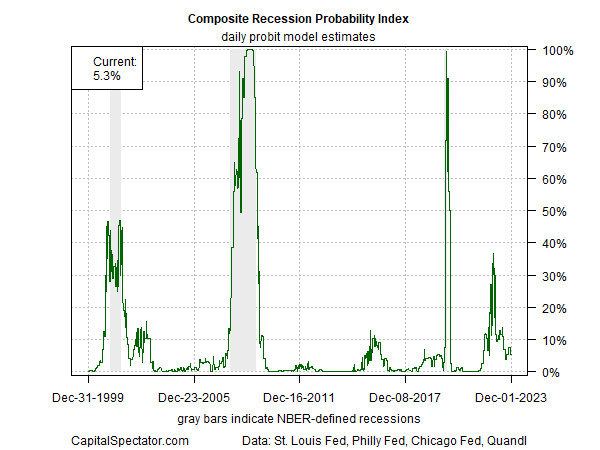

À cet égard, la dernière mise à jour hebdomadaire du rapport sur les risques liés au cycle économique aux États-Unis continue d'indiquer un faible risque de récession (jusqu'au 1er décembre). Le principal indicateur du bulletin - l'indice composite de probabilité de récession (CRPI) - estime à environ 5 % la probabilité qu'un ralentissement défini par le NBER soit en cours. (Pour plus de détails sur la méthodologie, voir l'exemple d'édition de la lettre d'information ici).

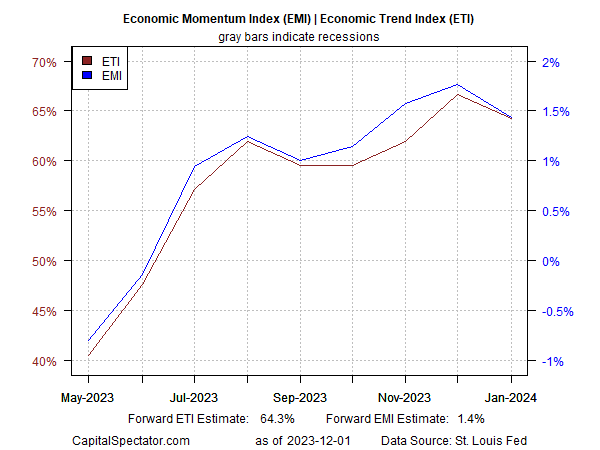

Une autre série d'indicateurs exclusifs qui se projettent à 2 ou 3 mois (la plus longue fenêtre possible pour maintenir une estimation relativement fiable) indique une expansion continue jusqu'en janvier.

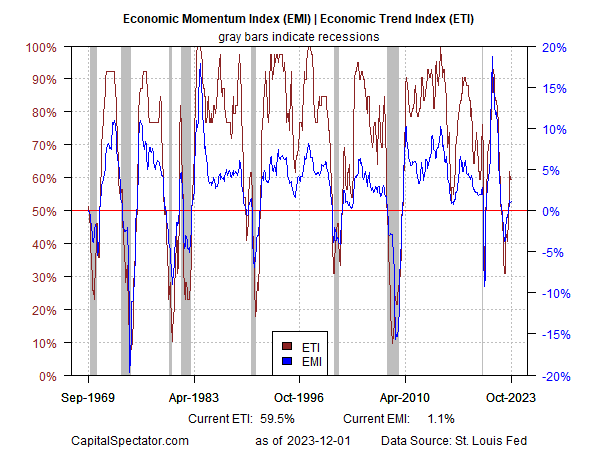

L'indice des tendances économiques (ETI) et l'indice de la dynamique économique (EMI), qui sont des indicateurs multiples, reflètent un rebond de l'activité économique depuis une bonne partie de l'année.

Comme le montre le graphique ci-dessous, les deux indicateurs se situent au-dessus de leurs seuils respectifs (50 % et 0 %) qui indiquent une situation de récession.

L'utilisation d'un ensemble d'outils économétriques pour élaborer des prévisions à court terme pour l'ETI et l'EMI jusqu'en janvier nous indique que l'expansion se poursuivra probablement jusqu'au début de la nouvelle année.

Une récession plus tard en 2024 est-elle possible ? Bien sûr. Est-elle probable ? C'est une question plus difficile. Il existe de nombreuses méthodes pour estimer ce qui pourrait se produire d'ici, disons, juin 2024. Mais soyons clairs : regarder au-delà d'une fenêtre de 2 à 3 mois, c'est deviner.

Il nous reste donc une règle simple mais efficace qui a fait ses preuves au fil du temps : pour obtenir des prévisions immédiates et relativement fiables sur la récession, rien ne remplace l'agrégation d'une grande variété d'indicateurs soigneusement sélectionnés qui rendent compte des principaux moteurs de la tendance économique.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.