- Disney est 43,5 % en dessous de son cours de clôture le plus élevé sur 12 mois.

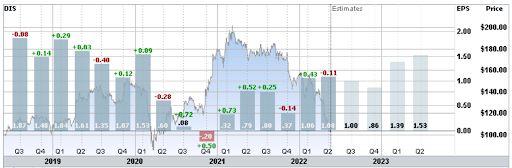

- Les bénéfices du 2ème trimestre n'ont pas répondu aux attentes

- Disney+, Hulu et ESPN+ continuent de croître à un rythme soutenu.

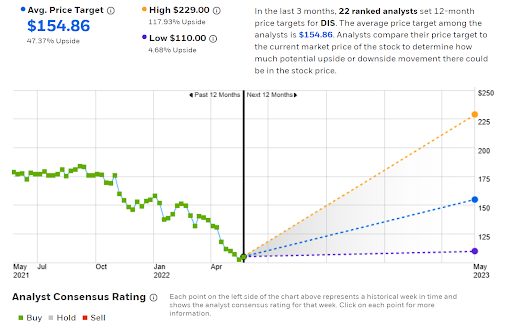

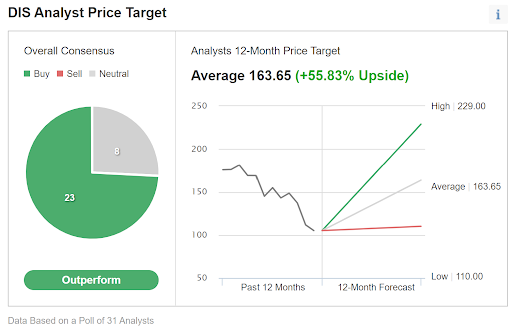

- Le consensus de Wall Street est haussier

- Si vous souhaitez améliorer votre recherche de nouvelles idées d'investissement, consultez InvestingPro+.

Lancé en novembre 2019, le service de streaming Disney+ était bien positionné pour bondir pendant le COVID. Disney+ a dépassé les 130 millions d'abonnés mondiaux au début de 2022. The Walt Disney Company (NYSE:DIS) possède également Hulu et ESPN+, ce qui portera le nombre total de clients payants du service de streaming de l'entreprise à près de 200 millions d'ici la fin 2021. Alors que les géants du streaming ont connu une croissance phénoménale pendant la pandémie, les autres secteurs d'activité de Disney - qui comprennent les parcs à thème et les centres de villégiature connexes - ont été confrontés à des défis sans précédent, en grande partie en raison des fermetures et de l'accès restreint aux parcs à thème et aux croisières.

DIS a publié les résultats du 2ème trimestre. Le 11 mai, il n'a pas répondu aux attentes en matière de bénéfices, malgré une croissance robuste et continue des abonnements au streaming.

Source : Investing.com

Depuis que l'action a atteint son cours de clôture le plus élevé sur 12 mois, soit 185,91 $, le 9 septembre 2021, elle a chuté de 43,5 %. DIS a raté les estimations du bénéfice par action pour le quatrième trimestre, publiées le 10 novembre 2021, ce qui a servi de catalyseur à la vente.

Même si les bénéfices ont largement dépassé les attentes pour le premier trimestre de 2022, publiés le 9 février, la liquidation du marché plus large et les préoccupations des investisseurs ont annulé tous les points positifs. Les prix élevés de l'essence à l'approche de l'été, ainsi que la résurgence de COVID, sont une source d'inquiétude pour les revenus de Disney basés sur les destinations.

Source : E-Trade

DIS a suspendu son dividende en mai 2020 pour conserver des liquidités face à l'effondrement des revenus dû à la pandémie. On ignore quand le dividende pourrait reprendre.

Le ratio cours/bénéfice sur 12 mois de DIS est de 69,3, mais le ratio cours/bénéfice à terme est de 24,8. La difficulté d'attribuer une note à l'action réside dans l'estimation des nombreux facteurs qui déterminent la rapidité avec laquelle les bénéfices se rétabliront après l'effondrement dû à la pandémie. Plutôt que d'essayer d'établir ma propre évaluation ascendante, je m'appuie sur deux formes de perspectives consensuelles pour DIS. La première est la note consensuelle et l'objectif de prix bien connus des analystes de Wall Street. La seconde est la perspective implicite du marché, qui représente le consensus du marché des options.

Pour les lecteurs qui ne sont pas familiers avec les perspectives implicites du marché, une brève explication est nécessaire. Le prix d'une option sur une action reflète l'estimation consensuelle du marché de la probabilité que le prix de l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre maintenant et l'expiration de l'option. En analysant les prix des options d'achat et de vente à une gamme de prix d'exercice, tous ayant la même date d'expiration, il est possible de calculer une prévision de prix probable qui concilie les prix des options. Il s'agit de la prévision implicite du marché. Pour une discussion plus approfondie, voir cette monographie publiée par le CFA Institute.

Le 27 septembre 2021, j'ai relevé la cote de l'action à l'achat. À l'époque, les bénéfices étaient sur une solide trajectoire ascendante après l'effondrement dû à la pandémie, et la note du consensus de Wall Street ainsi que les perspectives implicites du marché étaient toutes deux haussières. Les actions ont chuté de 40 % depuis cet article, en grande partie à cause de l'important manque à gagner pour le quatrième trimestre et de la baisse générale des marchés boursiers mondiaux.

J'ai calculé les perspectives implicites du marché pour DIS jusqu'au début de 2023 et je les ai comparées aux perspectives du consensus de Wall Street pour revoir ma note.

Perspectives du consensus de Wall Street pour DIS

E-Trade calcule le consensus de Wall Street pour DIS en combinant les opinions de 22 analystes classés qui ont publié des notes et des objectifs de cours au cours des trois derniers mois. Le consensus pour DIS est haussier, comme il l'est depuis un an. L'objectif de cours à 12 mois du consensus est supérieur de 47,4 % au cours actuel de l'action. Une préoccupation concernant les perspectives du consensus est la très grande dispersion des objectifs de cours individuels, le plus élevé étant plus de deux fois supérieur au plus bas. Une dispersion élevée des objectifs de cours des analystes réduit la valeur prédictive du consensus. En règle générale, j'écarte la pertinence de l'objectif de cours du consensus lorsque la différence entre les objectifs de cours les plus élevés et les plus bas dépasse 2X, ce qui est le cas ici.

Source : E-Trade

La version d'Investing.com du consensus de Wall Street est calculée à partir des notes et des objectifs de cours de 31 analystes. Le consensus est haussier et l'objectif de cours à 12 mois est supérieur de 55,8 % au cours actuel de l'action. Les objectifs de cours individuels des analystes présentent la même dispersion élevée que les résultats d'E-Trade.

Source : Investing.com

En septembre, l'objectif de cours consensuel à 12 mois était d'environ 215 $, soit environ 22 % au-dessus du cours de l'action à ce moment-là. Aujourd'hui, l'objectif de cours consensuel est d'environ 160 $, soit environ 57 % de plus que le cours actuel de l'action. Le cours de l'action a baissé plus rapidement que l'objectif de cours du consensus, de sorte que l'appréciation attendue du cours a augmenté. Les objectifs de cours actuels suggèrent que DIS est considérablement survendu.

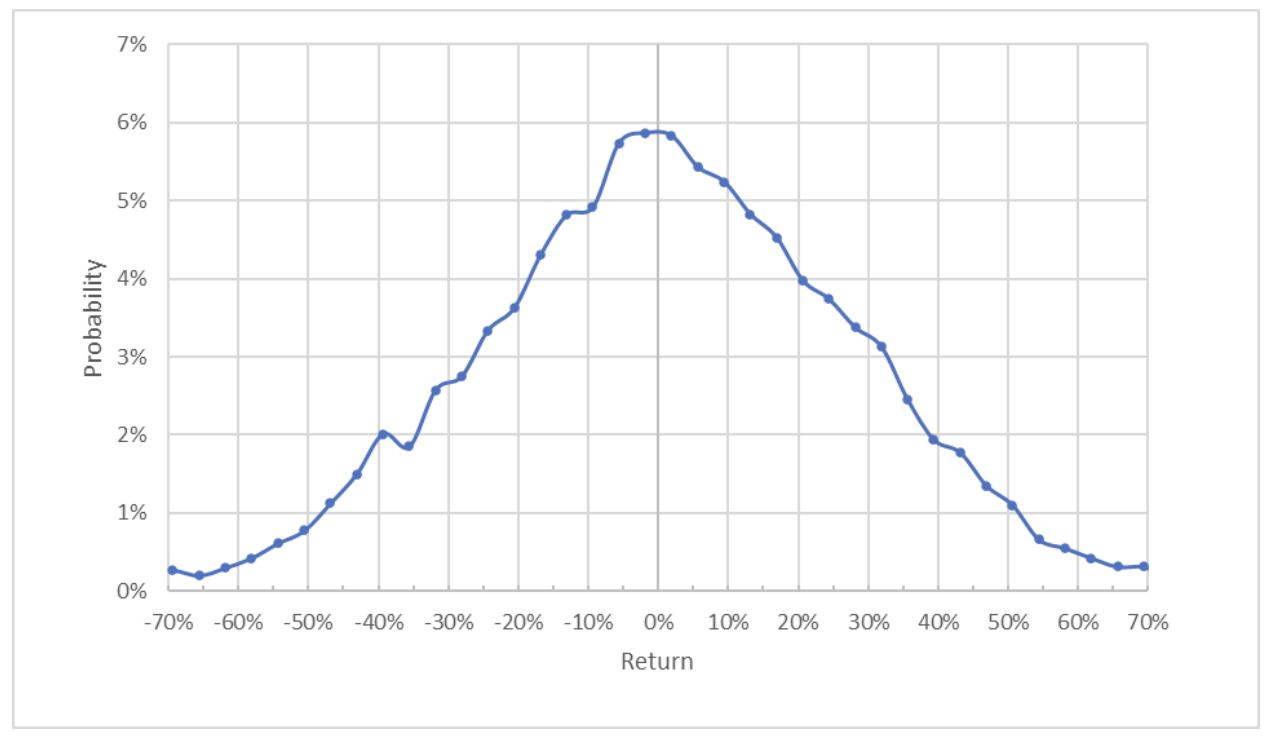

Perspectives implicites du marché

J'ai calculé les perspectives implicites du marché pour DIS pour la période de 7,9 mois allant de maintenant au 20 janvier 2023, en utilisant les prix des options d'achat et de vente qui expirent à cette date. J'ai choisi cette date d'expiration spécifique pour fournir une vue jusqu'à la fin de 2022 et parce que les options qui expirent en janvier ont tendance à être parmi les plus activement négociées.

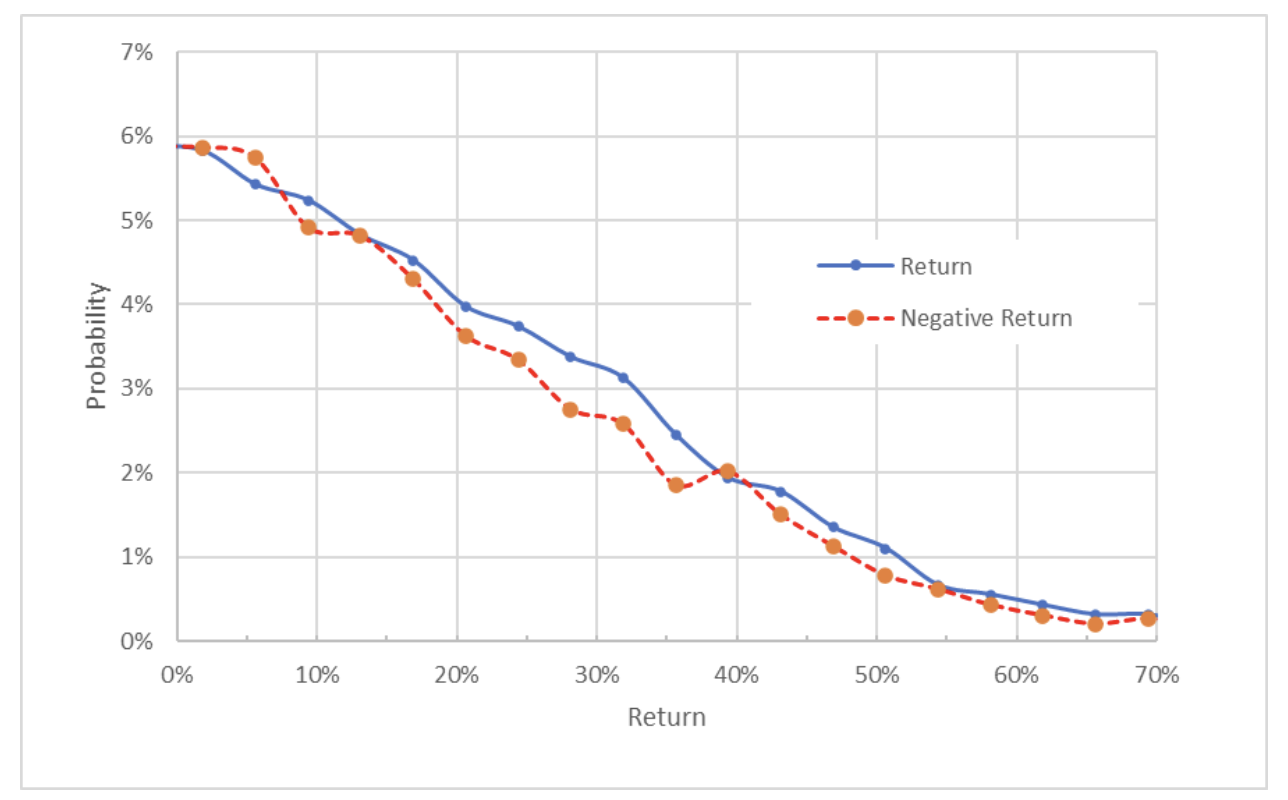

La présentation standard des perspectives implicites du marché est une distribution de probabilité du rendement des prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché jusqu'au début de 2023 sont assez symétriques, avec des probabilités comparables pour les rendements positifs et négatifs. Le pic de probabilité se situe à 0 % de rendement. La volatilité attendue calculée à partir de ces perspectives est de 35% (annualisée). À titre de comparaison, E-Trade calcule une volatilité implicite de 34 % pour les options de janvier 2023. La volatilité attendue de l'analyse de septembre était légèrement inférieure, à 28 %.

Pour faciliter la comparaison directe des probabilités relatives des rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade

Cette vue montre que les probabilités de rendements positifs sont systématiquement, bien que légèrement, plus élevées que les probabilités de rendements négatifs de même ampleur (la ligne bleue pleine est au-dessus de la ligne rouge pointillée sur la quasi-totalité du graphique ci-dessus). Il s'agit d'une légère tendance haussière pour les perspectives implicites du marché.

La théorie indique que les perspectives implicites du marché devraient avoir un biais négatif parce que les investisseurs, dans l'ensemble, ont une aversion au risque et ont donc tendance à payer plus que la juste valeur pour une protection contre la baisse (par exemple, les options de vente). Il n'y a aucun moyen de mesurer si cet effet est présent, mais l'anticipation d'un biais négatif renforce l'interprétation haussière de ces perspectives implicites du marché.

Résumé : Faut-il envisager d'acheter l'action Disney ?

L'analyse de DIS présente des défis uniques en raison des chocs sans précédent subis par les secteurs d'activité de la société pendant la pandémie, et de l'incertitude quant à la trajectoire de la reprise. Les activités de Disney dans le domaine des médias en continu ont prospéré, mais les revenus des parcs, des croisières et des cinémas ont été réduits à néant pendant les fermetures.

La pandémie a eu lieu au milieu d'une transition historique dans la production et la diffusion des médias. Le consensus des analystes de Wall Street reste haussier, avec un objectif de cours à 12 mois qui dépasse d'environ 50 % le cours actuel de l'action. Mais la grande dispersion des objectifs de cours individuels m'amène à réduire quelque peu cet objectif de cours.

Avec une volatilité attendue de 35 %, un rendement attendu de la moitié de celui impliqué par l'objectif de cours du consensus (par exemple 25 %) serait encore très attractif. Les perspectives implicites du marché pour DIS sont légèrement haussières. Je maintiens ma notation haussière/achat pour DIS.

******

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

- Inflation

- L'agitation géopolitique

- Technologies perturbatrices

- Hausse des taux d'intérêt

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>