Ne craignez pas les sommets historiques du marché. C'est une réaction naturelle pour les investisseurs qui s'inquiètent du risque de marché. Cependant, plutôt que de craindre l'exubérance des marchés, nous devons en comprendre les causes.

Il existe un concept essentiel que les investisseurs doivent comprendre à propos des marchés lorsqu'ils atteignent de "nouveaux records".

Les "niveaux records" de toute chose sont des "records pour une raison".

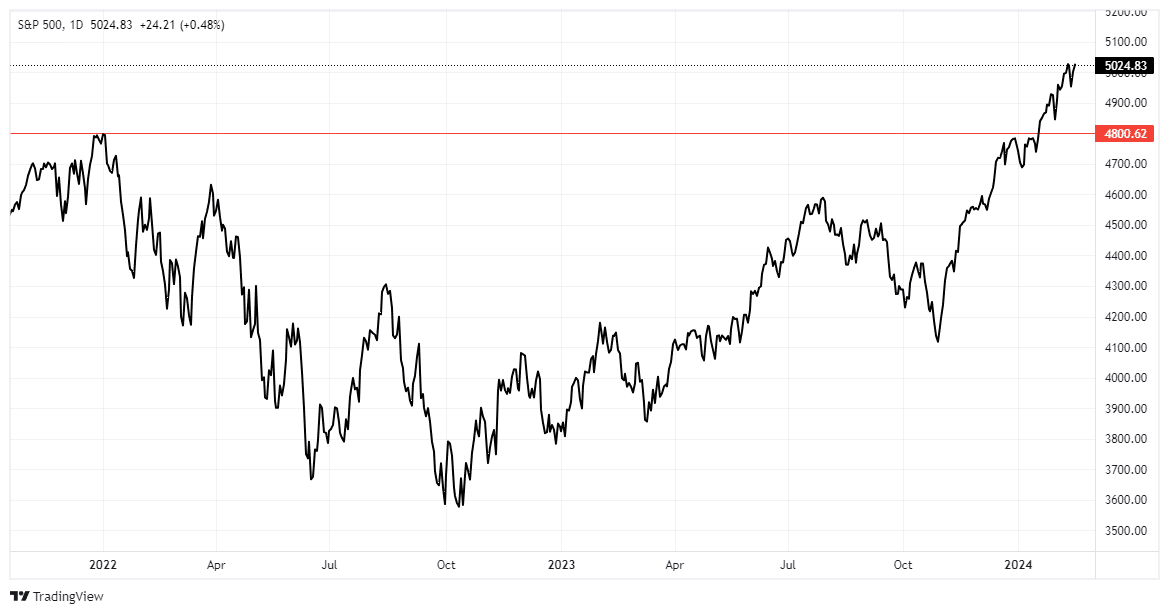

Il convient de rappeler que lorsque des records sont battus, c'est le point où les limites précédentes ont été atteintes. Tout comme dans les courses de chevaux, les sprints ou les courses automobiles, la différence entre un ancien et un nouveau record se mesure souvent en fractions de seconde. Oui, même si le marché atteint actuellement des sommets historiques, il s'agit d'une fonction qui, dans le cas présent, a mis deux ans à se produire.

Ainsi, alors que les médias se réjouissent de voir les marchés atteindre des sommets historiques, nous devons nous rappeler que les "niveaux records" ne sont PAS LE DÉBUT, mais plutôt une indication d'un processus en cours. Alors que les médias ont mis l'accent sur un taux de chômage historiquement bas, des niveaux boursiers records et une confiance accrue comme signes d'une reprise économique en cours, l'histoire nous incite à la prudence. Pour les investisseurs, c'est toujours à la fin d'un cycle, plutôt qu'au début, que les choses sont les meilleures.

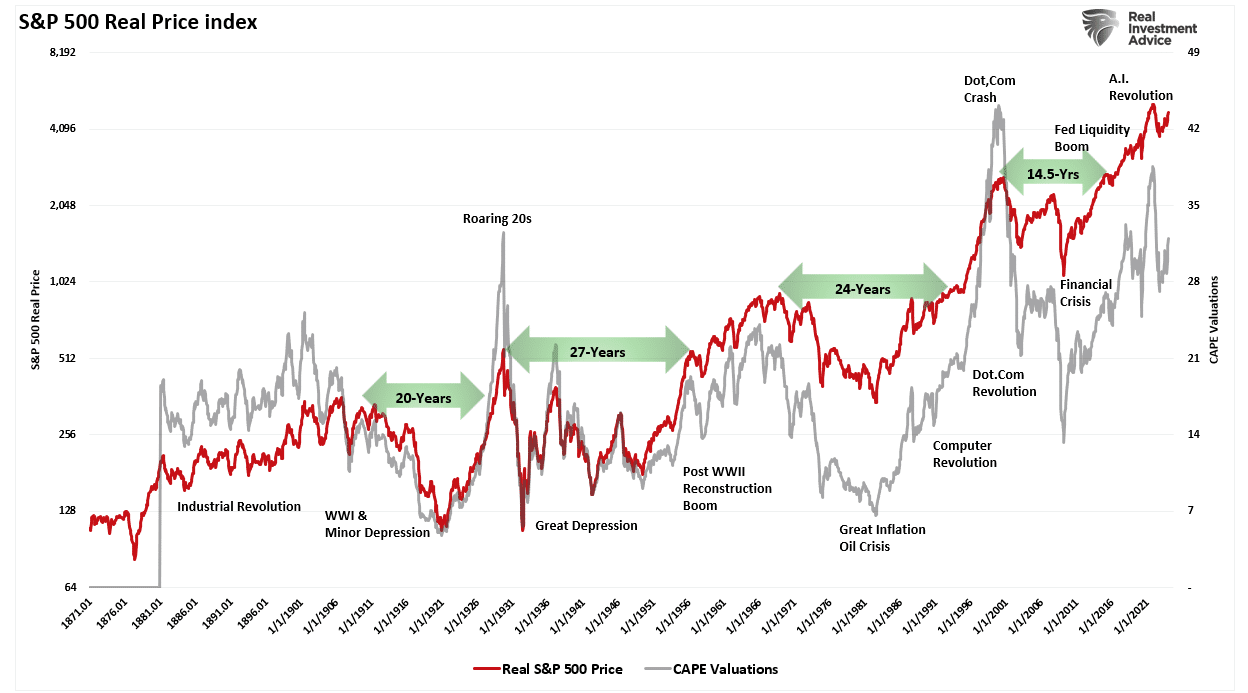

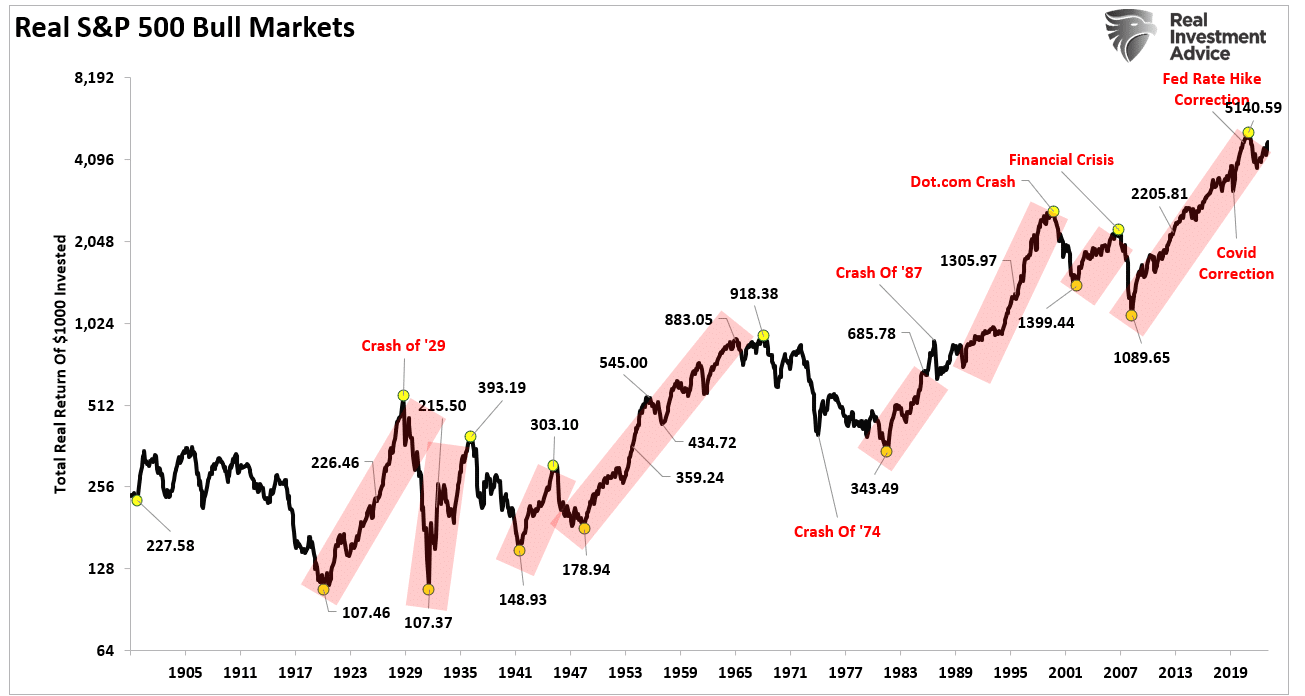

Examinons un graphique du marché à long terme. Depuis 1871, il y a eu CINQ cycles haussiers très distincts. Au cours de ces périodes d'environ 15 à 20 ans, les cours des actions ont augmenté, atteignant de nouveaux sommets. Il est à noter que les périodes haussières sont suivies de longues périodes de stagnation ou de baisse des cours. En d'autres termes, 100 % des gains totaux du marché proviennent de cinq périodes historiques distinctes.

À la fin de ces cinq tendances haussières, les marchés ont atteint des sommets historiques. Pour ceux qui ont investi à ce moment-là, il s'est écoulé en moyenne 20 ans avant qu'ils n'atteignent à nouveau ces sommets. Il convient de noter le niveau des valorisations lors de ces périodes de marché haussier.

Les valorisations étant actuellement élevées et les prix atteignant des sommets historiques, cela signifie-t-il que nous sommes condamnés à 20 ans de non-rentabilité ?

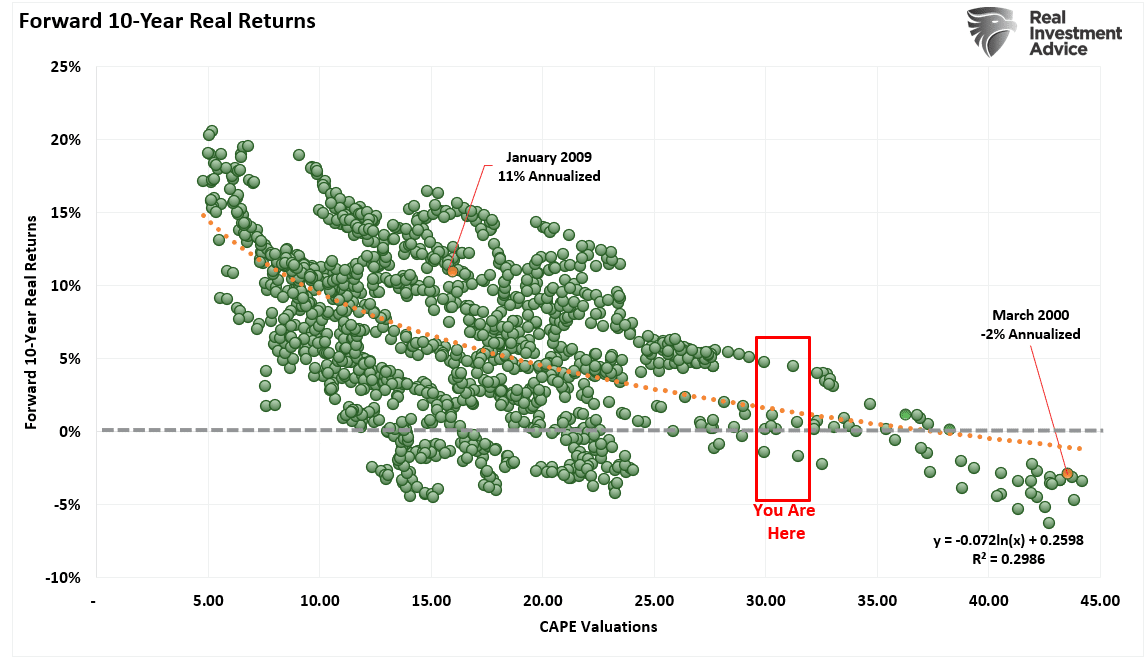

Ce que les valorisations nous disent et ne nous disent pas

L'erreur que commettent régulièrement les investisseurs est de rejeter les données à court terme parce qu'il n'y a pas d'impact immédiat sur les rendements des prix. Les valorisations, de par leur nature même, sont des prédicteurs HORRIBLES des rendements à 12 mois. Les investisseurs devraient donc éviter toute stratégie d'investissement axée sur ce point, mais les valorisations sont de bons indicateurs des rendements attendus à plus long terme.

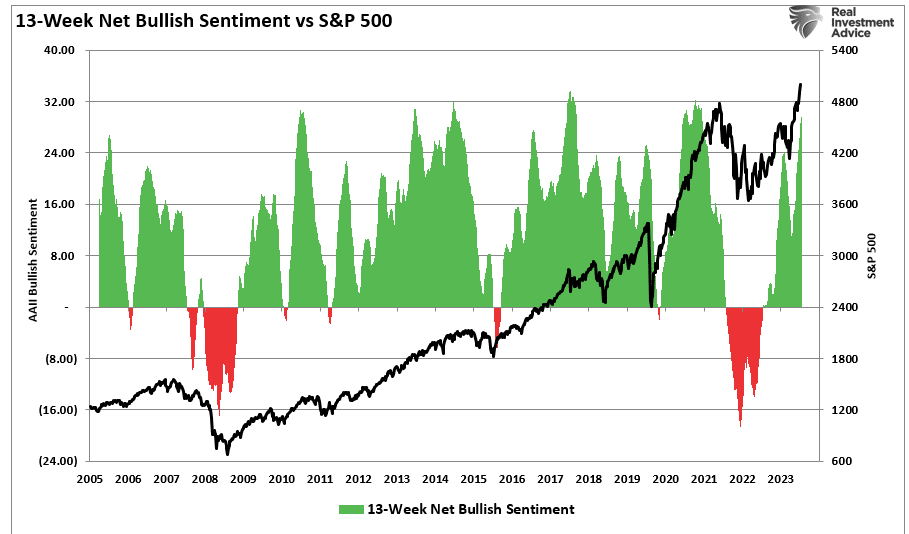

Si les valorisations suggèrent que les rendements des dix prochaines années seront probablement inférieurs à ceux de la dernière décennie, c'est la psychologie qui régit les marchés à court terme. Sans surprise, il existe une forte corrélation entre le sentiment des investisseurs et les prix des actifs. Le graphique ci-dessous montre la moyenne mobile sur 13 semaines du sentiment haussier net (particuliers et institutionnels) par rapport au marché. Pendant les périodes de hausse des prix, le sentiment augmente, ce qui crée une panique à l'achat des actions.

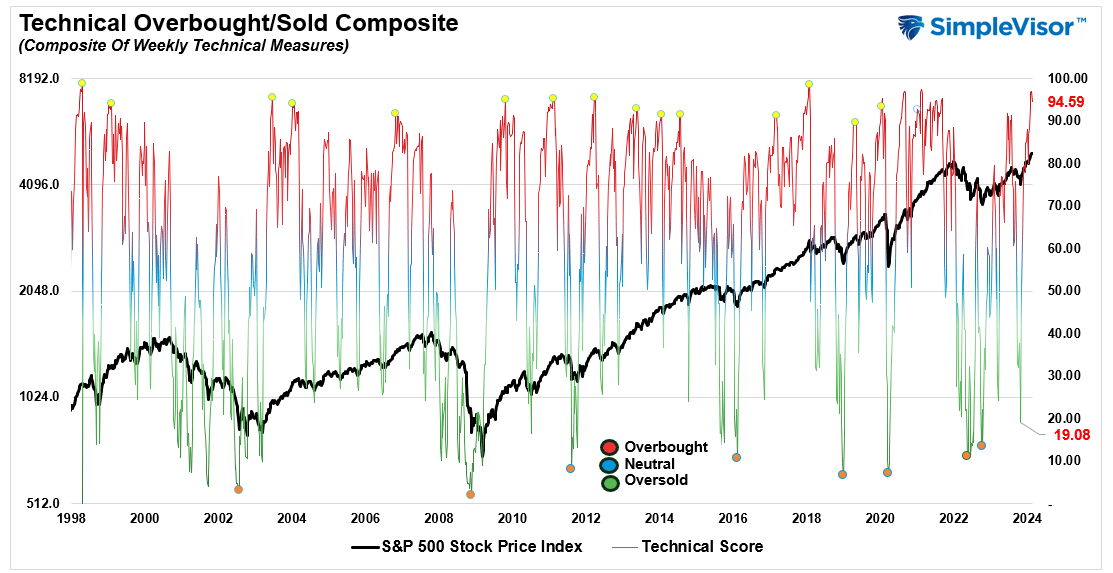

Au bout du compte, un élément modifie le sentiment des investisseurs, qui passent d'un sentiment haussier à un sentiment baissier, ce qui entraîne une éventuelle inversion des prix des actifs. Ainsi, si les valorisations sont essentielles pour définir les attentes en matière de taux de rendement futurs, elles n'ont que peu de valeur à court terme. C'est pourquoi l'analyse technique de base peut aider les investisseurs à s'orienter sur les marchés à court terme et à éviter l'accumulation de risques excessifs dans les portefeuilles. Le graphique ci-dessous est un composite d'indicateurs techniques hebdomadaires (cours de clôture à la fin de la semaine). En octobre 2023, avec une lecture inférieure à 20, l'état de survente profonde a marqué le bas du marché. C'est ce qui nous a incités à prévoir une reprise en fin d'année. Avec une lecture actuelle supérieure à 90, ce qui est exceptionnellement haussier, la prise de risque par les investisseurs a basculé sauvagement en territoire haussier.

Bien entendu, compte tenu de l'engouement pour l '"intelligence artificielle" et de l'espoir permanent d'un renversement du processus de resserrement monétaire, il n'est pas surprenant que les marchés aient atteint des sommets inégalés.

Ne pas craindre les sommets historiques, les comprendre

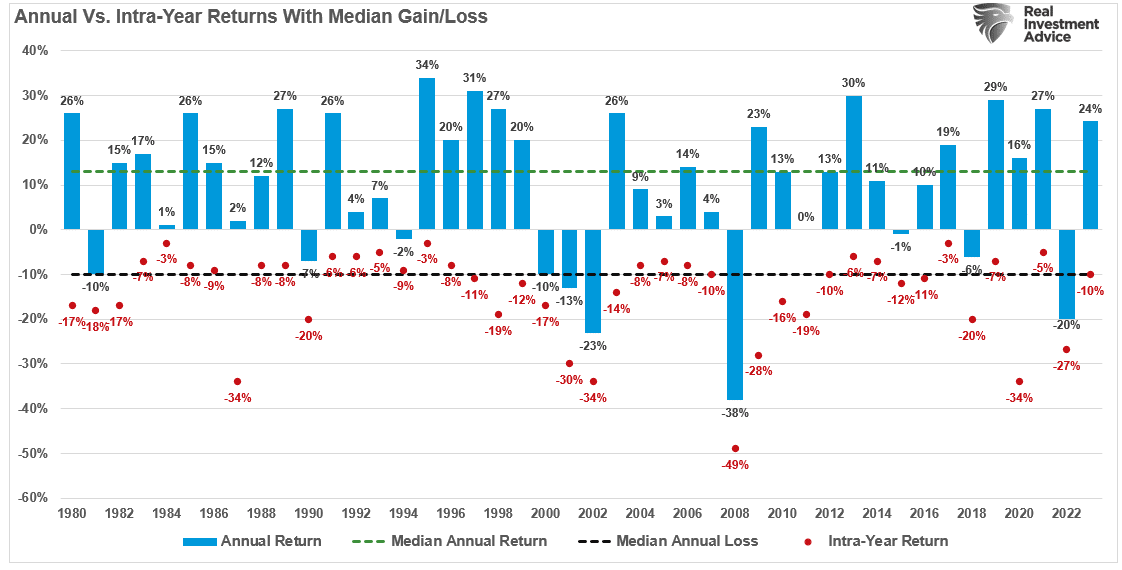

À court terme, les investisseurs ne doivent pas craindre les sommets historiques comme un signe avant-coureur d'une catastrophe imminente. Sous l'effet de la dynamique et de la psychologie, les marchés haussiers peuvent durer plus longtemps et aller plus loin que la logique ne le prévoirait. Toutefois, même pendant ces hausses, des corrections intra-annuelles de 5 à 10 % sont la norme.

L'histoire montre clairement que lorsque les marchés atteignent des sommets historiques, d'autres suivront, car les investisseurs ont de plus en plus peur de manquer leur coup. Mais cette exubérance finira par céder le pas aux réalités fondamentales.

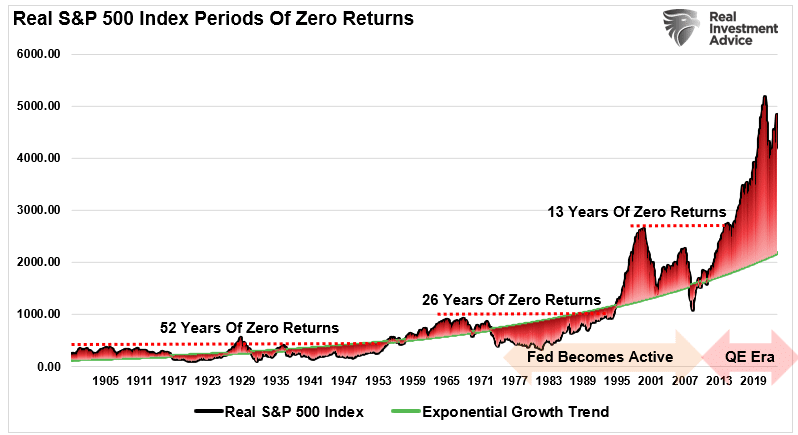

On ne sait pas ce qui provoquera un tel renversement. Toutefois, compte tenu de l'écart actuel du marché par rapport à sa tendance de croissance exponentielle à long terme, il sera de plus en plus difficile pour les actions de continuer à croître plus rapidement que l'économie. Notamment, de tels écarts ont historiquement conduit à des périodes prolongées de taux de rendement très faibles, voire nuls.

Bien entendu, c'est ce que les valorisations actuelles nous indiquent déjà. Bien que les analystes de Wall Street soient très optimistes quant à l'avenir, certains facteurs doivent être pris en compte. Le cycle économique est étroitement lié à la démographie, à la dette et au déficit. Si vous êtes d'accord avec ce postulat et les données, alors les opinions optimistes des médias sont peu probables.

Nous pensons que la rationalisation des valorisations élevées d'aujourd'hui conduira probablement à des résultats décevants à l'avenir. Toutefois, le sentiment haussier devient contagieux à court terme, ce qui rend plus probable la poursuite des "nouveaux records ".

Ne craignez pas les sommets historiques. Comprenez simplement qu'ils sont le sous-produit de l'exubérance.

- ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs.

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !