- Les permabears ont tendance à perdre leurs gains car ils vendent dès les premiers signes de difficultés

- Mais vendre pendant les marchés baissiers n'est pas la clé du succès de l'investissement à long terme

- Il est essentiel de résister à la volatilité des marchés pour réaliser des bénéfices importants à long terme.

Vous êtes-vous déjà demandé pourquoi tant de gens se rallient aux "permabears", même si leurs antécédents suggèrent qu'ils sont souvent à côté de la plaque ?

Ces derniers temps, je me suis penché sur cette question. Il semble que les investisseurs rationalisent parfois mal leurs opinions, surtout lorsqu'ils sont confrontés à des pertes.

Ils se consolent en se disant : "Au moins, je n'ai pas perdu plus de capital", tout en quittant précipitamment le marché.

L'idée de base est la suivante : si vous êtes haussier, vous profitez de la hausse des actions (vous pariez sur une hausse) et si vous êtes baissier, vous gagnez lorsque les actions chutent (vous prenez une position courte sur le marché). C'est logique, non ?

Mais voici le hic : si cette approche peut sembler logique, il n'est pas toujours judicieux de rester résolument haussier ou baissier.

Ce faisant, vous réduisez votre exposition aux fluctuations des cours et déplacez vos fonds des actions vers les liquidités dans le but de minimiser le risque.

Toutefois, en cherchant à éliminer le risque, vous renoncez également à des gains potentiels, que votre prédiction baissière ou haussière s'avère correcte ou non. En fait, pour atteindre nos objectifs financiers, il est essentiel de rester sur le marché et d'endurer les turbulences occasionnelles à court terme.

Ainsi, alors que le marché fournit aux investisseurs de nombreux indicateurs baissiers à court terme, l'astuce consiste à s'adapter en conséquence sans perdre de vue la stratégie à long terme.

Jetons un coup d'œil sur l'état actuel du marché.

Le dollar américain poursuit sa remontée

Pendant ce temps, le dollar est à nouveau au centre de l'attention, car il effectue un retour en force avec un gain de plus de 5 % après une chute de 3,5 % en juillet.

L'indice du dollar américain oscille actuellement autour des mêmes niveaux que ceux enregistrés en mars 2023, marquant plus de neuf semaines consécutives de hausse. Cette tendance ressemble à sa performance de 2014-2015.

L'indice du dollar américain oscille actuellement autour des mêmes niveaux que ceux enregistrés en mars 2023, marquant plus de neuf semaines consécutives de hausse. Cette tendance ressemble à sa performance de 2014-2015.

Ce qui est particulièrement remarquable, c'est que le niveau actuel du DXY représente un point de résistance psychologique important, si l'on se réfère à ses rejets historiques et à ses difficultés à s'élever vers le haut. Ce phénomène a également été observé en janvier 2023.

Si le DXY devait connaître une hausse ultérieure, cela exercerait sans aucun doute une pression sur le marché boursier. Ce scénario est loin d'être idéal pour les investisseurs haussiers.

Les actions restent baissières par rapport aux matières premières

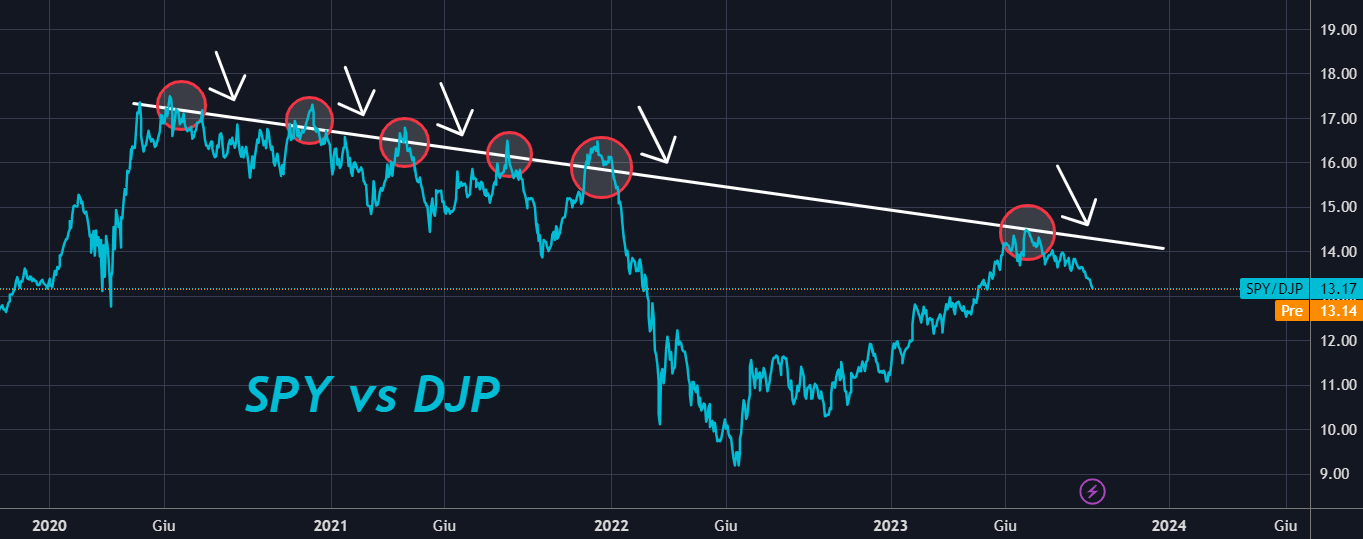

La relation la plus importante qui est souvent négligée est celle qui existe entre les actions et les matières premières, les premières étant déjà dans leur quatrième année de tendance baissière par rapport aux matières premières.

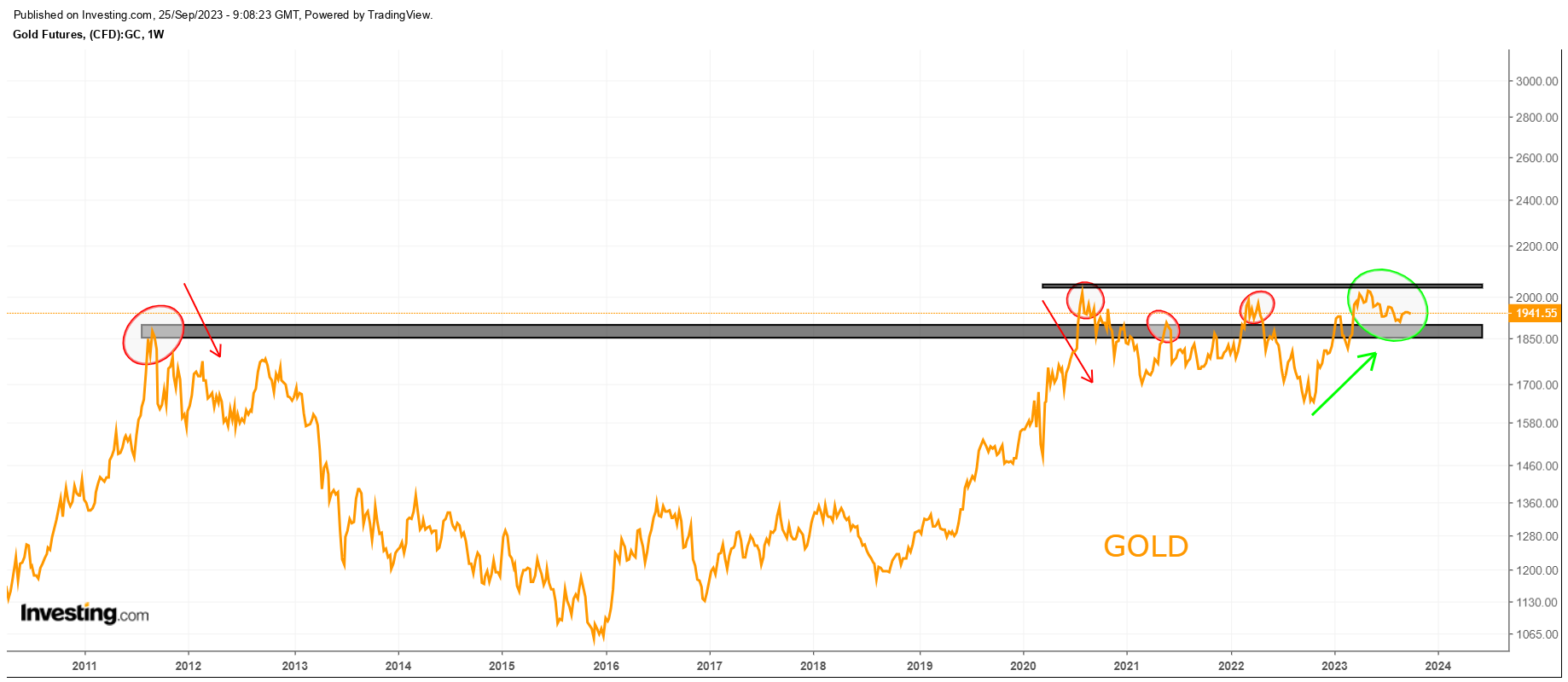

Si l'on n'avait pas regardé le graphique du ratio SPY:DJP, on aurait pu avoir du mal à le croire. L'action du prix de l'or le confirme également. Si la rupture actuelle peut être maintenue, et que nous voyons le prix dépasser les 2050 $, cela pourrait donner un élan significatif à l'ensemble du secteur.

Si la rupture actuelle peut être maintenue, et que nous voyons le prix dépasser les 2050 $, cela pourrait donner un élan significatif à l'ensemble du secteur.

Conclusion

En conclusion, si plusieurs facteurs peuvent laisser présager des baisses à court terme, il est important d'être conscient des risques et des bénéfices potentiels des positions haussières et baissières.

S'il peut être tentant de s'en tenir à une position unique, il est souvent plus prudent de faire preuve de souplesse et d'adapter sa stratégie à l'évolution des conditions du marché.

En outre, il est important de se rappeler que le marché a tendance à être positif 80 % du temps. Cela signifie que les investisseurs trop baissiers risquent de passer à côté de bénéfices importants.

En fin de compte, la meilleure façon d'atteindre vos objectifs financiers est de rester investi dans le marché et de surmonter les périodes occasionnelles de volatilité.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué sous de multiples angles et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé incombent à l'investisseur.