Les rendements du marché obligataire pour 2022 ont été horribles, tout au long de la courbe de crédit. En 2023, les rendements seront favorisés par un rendement courant de départ plus élevé et des baisses ultérieures des taux du marché. Les obligations seront un bon placement, en particulier dans la partie supérieure de la courbe de crédit. Préparez-vous à une réduction de la liquidité et à une plus grande disponibilité des garanties, qui sont également des thèmes clés.

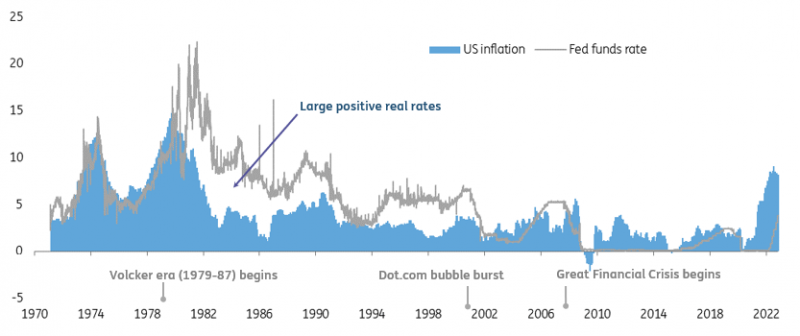

La crise énergétique de cette année nous a permis de faire des parallèles avec les années 1970 et 1980. La force du dollar a été un résultat net, car les années Volcker ont généré des taux réels élevés pour tuer l'inflation. L'effondrement des valeurs technologiques, quant à lui, a touché une corde sensible similaire au boom et à l'effondrement des dot com de 1999/2000. Cette période a également vu le dollar en vogue. Et alors que nous cherchons à comprendre les retombées de la pandémie de 2019/20, nous nous souvenons de la grande crise financière de 2007/08, alors que les marchés immobiliers subissaient une pression intense. Autant de parallèles, mais aucun n'est parfait. Notre histoire pour 2023 s'en inspire avec une touche de modernité. Comme nous le savons, l'histoire ne se répète pas, mais elle rime souvent.

Alors, que voyons-nous ? La Réserve fédérale, la Banque centrale européenne et la Banque d'Angleterre seront toutes en dessous de l'escompte actuel du marché pour les taux terminaux, mais nous devrions être assez proches des sommets attendus par le marché. Pour les taux du marché, nous devons voir ces pics avant de pouvoir déclarer de manière concluante le sommet. Cela implique que les taux du marché devraient rester sous pression à la hausse, au moins jusqu'à la fin de l'année et probablement jusqu'au début du premier trimestre de 2023. Après cela, il s'agit pour les taux du marché de conclure que si nous avons effectivement atteint un sommet, le prochain mouvement doit être à la baisse. Les baisses de taux effectives de la Fed au second semestre consolideront ce mouvement, même si la BCE décide de ne pas bouger.

Dans l'ensemble, les taux du marché à 10 ans devraient baisser d'environ 100 points de base en 2023 (un peu plus aux États-Unis et la moitié dans la zone euro), et le taux à 2 ans devrait baisser encore plus si nous avons raison et si la Fed réduit effectivement ses taux au second semestre. La courbe des États-Unis devrait se pentifier davantage que celle de la zone euro, la BCE évitant de réduire effectivement ses taux en 2023. Le pic du taux des fonds fédéraux devrait atténuer la prime du dollar, ce qui se traduira par un assouplissement de la base monétaire du dollar américain. Le second semestre de 2023 devrait voir une convergence significative des taux de la zone euro vers le marché américain. Les spreads "tout compris", notamment ceux comprenant la base en yen japonais, devraient se resserrer sensiblement.

La crise énergétique en Europe ajoute à la pression de l'offre d'obligations, les économies luttant pour faire face aux récessions tout en se protégeant de la hausse des coûts énergétiques. Cette augmentation de l'offre est un moteur de l'élargissement des écarts de swap, car les obligations d'État, dans le même temps, annulent certaines des primes de prix induites par l'assouplissement quantitatif. Le resserrement quantitatif se fait également sentir en arrière-plan, mais il est beaucoup plus important aux États-Unis que dans la zone euro ou au Royaume-Uni. Le resserrement des conditions contribue également à rendre le système plus vulnérable, un système qui est déjà mis à mal par les écarts de prix, l'élargissement des écarts entre les offres et les demandes et la hausse des coûts de financement des banques. Aux États-Unis, le repo devrait être poussé à la hausse.

Bien que l'on ne s'attende pas à une répétition de la grande crise financière, la pression du marché de l'immobilier, entraînant une pression sur le système et une baisse décente de l'inflation, permettra finalement à la Fed de réduire suffisamment ses taux dans le style de l'effondrement des dot com pour éviter une récession américaine importante. Mais il y aura une récession, avec une plus grande en Europe, probablement en jeu avant 2023. Tout ceci laisse une marge de manœuvre pour une baisse décente des taux du marché jusqu'en 2023.

Nous ne partons pas d'un point de départ semblable à celui des années 1970 en termes de niveau des taux, mais nous sortons de pics de taux de marché qui n'ont pas été vus depuis les années 1990. Les creux ne seront pas non plus aussi extrêmes ; nous ne nous dirigeons pas vers un retour à zéro cette fois-ci. Nous devrions nous arrêter à la baisse avec des poignées de 2 % et 3 % plutôt que 0 % (ou presque) pour les taux de marché aux États-Unis et dans la zone euro, et avec des courbes plus raides par-dessus le marché.

Même si l'inflation est maîtrisée en 2023, comme nous le prévoyons, nous savons maintenant qu'une vulnérabilité à l'inflation est de retour. Cette situation, à laquelle s'ajoutent l'augmentation de l'offre (surtout en Europe) et la réduction des bilans (surtout aux États-Unis), devrait permettre aux courbes de s'accentuer, et les réductions effectives des taux américains iront dans le même sens.

La réduction des taux signalera que les banques centrales ont maîtrisé l'inflation, mais les hausses précédentes laisseront des traces profondes sur le plan macroéconomique. Dans ce contexte, les taux du marché seront testés à la baisse, ce qui ajoutera de la vigueur aux rendements du marché obligataire, une lueur d'espoir dans un environnement qui s'annonce difficile.