- Un faible IPC réduirait les perspectives de hausse des taux.

- Les sondages donnent les républicains en tête ; la victoire surprise des démocrates fera craindre une augmentation des dépenses.

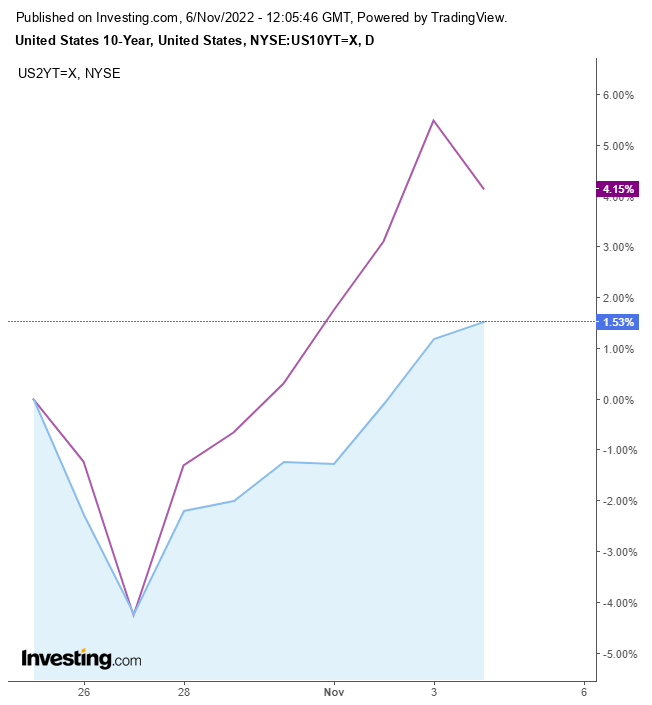

- La semaine dernière, la courbe des taux s'est inversée comme jamais depuis 40 ans.

La semaine prochaine, deux thèmes catalyseurs pourraient relancer l'affaiblissement de la progression des actions ou l'achever.

Les données mitigées de vendredi sur l'emploi ont permis aux acheteurs d'actions en baisse d'aider les haussiers à sauver la face à la fin de la première semaine de novembre, qui a vu une baisse à chaque séance. augmentations futures Après une baisse hebdomadaire de 5,25 %, les opérateurs ont estimé que l'aubaine en valait la peine, un jour après que le président de la Fed, Jerome Powell, ait laissé entendre qu'il pourrait être plus modéré que les quatre précédentes hausses de taux de 75 points de base. Celles-ci ont porté le taux des fonds fédéraux dans une fourchette cible de 3,75 % à 4 %, reflétant la plus forte hausse imposée depuis les années 1980.

Les actions ont bondi jeudi lorsque M. Powell a ouvert la possibilité que la Fed réduise ses hausses, mais le marché a finalement chuté après qu'il a précisé que la banque ne s'arrêterait pas tant qu'elle ne contrôlerait pas l'inflation.

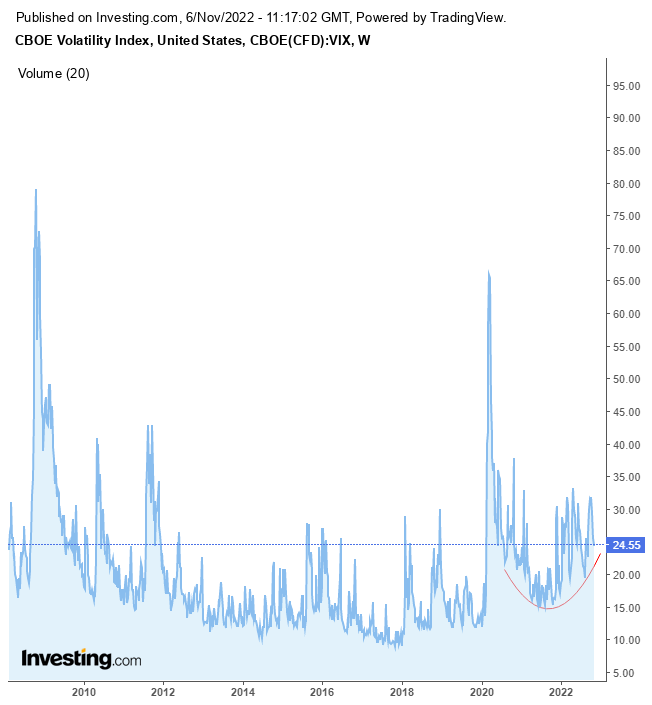

L'indice de volatilité VIX de Wall Street, appelé "jauge de la peur", montre que la peur est toujours présente.

Source : Investing.com

Même après la chute depuis les sommets d'octobre, correspondant au plus bas des actions du mois dernier, le VIX est toujours proche de 25,00. À l'exception des krachs de 2008 et 2020, la jauge a presque toujours été en dessous de ces niveaux.

Je vous ai averti à plusieurs reprises de ne pas vous laisser impressionner par les reprises auxquelles nous avons assisté, car elles ne sont que des corrections au sein d'un marché baissier. Cependant, étant donné les changements monétaires historiques, nous assistons à des fluctuations d'actions tout aussi historiques. Dans un sens comme dans l'autre, le site S&P 500 a déjà offert cinq mouvements mensuels supérieurs à 7 % cette année. Des mouvements aussi puissants sont rares. La dernière fois que cela s'est produit, c'était après la crise de 2008, et la fois précédente, c'était en 1933.

Même si les haussiers ont raison et que les actions atteignent leur niveau le plus bas, ce sera une course folle. Toutefois, rien ne prouve qu'il s'agit d'un plancher, et nous avons reçu le signal d'une poursuite de la tendance à la baisse.

Source : Investing.com

L'indice S&P 500 a enregistré des pics et des creux à la hausse à court terme, tout en continuant à baisser à moyen terme. Cependant, la jauge a complété un biseau ascendant mercredi. Cette configuration est un triangle avec une ligne de tendance inférieure plus raide, projetant le comportement excessif des acheteurs. Toutefois, les sommets présentés aux vendeurs n'ont pas vu l'indice augmenter aussi fortement que les creux, de sorte que les acheteurs ont abandonné, permettant à l'indice de tomber en dessous de la configuration. Cette cassure à la baisse est censée avoir déclenché une réaction technique en chaîne dans laquelle les positions courtes déclenchées et les positions longues fermées pousseront le titre encore plus à la baisse, atteignant mon objectif de 3 200 euros à partir du 20 juillet et peut-être même mon objectif du 25 août : 3 000.

Les investisseurs garderont un œil attentif sur le rapport de jeudi sur l'IPC après que les données de septembre aient battu les estimations, atteignant un sommet de 40 ans. Les investisseurs doivent comprendre que même si l'IPC diminue, il reste bien au-delà du niveau acceptable pour la Fed. La Fed n'est peut-être pas disposée à se reposer sur ses lauriers et à voir où va l'inflation après avoir pris du retard l'année dernière.

Wells Fargo prévoit que le taux terminal de la Fed - le niveau auquel la banque est susceptible de cesser d'augmenter les taux - baissera de 12 points de base si l'IPC est inférieur à 0,4 %. Une enquête de Reuters montre que le consensus prévoit une hausse mensuelle de 0,5 %.

Sur le plan politique, une victoire inattendue des démocrates aux élections de mi-mandat du 8 novembre pourrait inquiéter les investisseurs qui craignent que le Congrès, contrôlé par les démocrates, n'augmente encore les dépenses budgétaires, alimentant ainsi une nouvelle inflation.

Les démocrates sont sur la sellette : Les sondages montrent que les républicains sont en tête et sur la voie du partage du pouvoir avec les démocrates. Les républicains devraient prendre le contrôle de la Chambre des représentants, et peut-être même du Sénat, pour la seconde moitié du mandat du président Joe Biden.

L'inversion de la courbe des taux atteint la semaine dernière est le plus extrême observé depuis les années 1980, ce qui laisse présager une récession d'autant plus forte.

Source : Investing.com

Jeudi, le rendement des obligations à 2 ans a dépassé celui des obligations à 10 ans de 58,6 points de base, soit l'écart le plus élevé en quarante ans. L'inversion s'est atténuée vendredi, correspondant à la réduction de la peur observée dans la hausse des actions et la baisse du VIX.

Le dollar a perdu 1,8 %, ce qui constitue sa plus forte baisse de l'année, et s'aligne sur le thème selon lequel la Fed pourrait assouplir ses hausses de taux d'intérêt, ce qui a poussé les actions à la hausse vendredi.

Source : Investing.com

L'inversion de la courbe des taux d'intérêt est considérée comme un facteur haussier pour l'or, qui s'est envolé après avoir atteint son plus bas niveau mensuel après que les investisseurs ait fait preuve d'un espoir accru d'un ralentissement de la hausse. Cependant, l'hypothèse d'une hausse de l'or en cas de récession est que la Fed baissera les taux d'intérêt pour sortir de la récession - mais c'est à long terme. Pour l'instant, je suis baissier sur l'or.

La hausse de l'or n'est qu'un mouvement de retour vers un gigantesque double top. Notez comment la ligne de cou a résisté au prix, qui a clôturé précisément en dessous.

Divulgation: Au moment de la publication, l'auteur n'avait aucune position dans les titres mentionnés.