- L'IPC de base est plus susceptible de surprendre à la hausse qu'à la baisse mardi.

- Malgré tout, sauf en cas de lecture aberrante de l'inflation, la Fed augmentera ses taux de 50 points de base mercredi.

- Le marché des actions est encore surévalué dans un monde où l'inflation d'équilibre se situe entre 4 et 5 %.

- Nov-21 : 0.52%

- Déc-21 : 0.56%

- Janv-22 : 0,58

- Fév-22 : 0,51

- Mar-22 : 0.32%

- Avr-22 : 0,57

- Mai-22 : 0.63%

- Juin-22 : 0.71%

- Juil-22 : 0,31

- Août-22 : 0.57%

- Sep-22 : 0.58%

- octobre-22 : 0,27%.

Cette semaine, nous verrons à la fois le Rapport sur l'IPC le mardi et les résultats de la Réunion du FOMC le mercredi. La première chose à dire est la suivante : ces deux événements ne sont très probablement pas liés, malgré leur proximité.

Le président Powell a clairement laissé entendre que le FOMC augmenterait le taux cible des fonds fédéraux de 50 points de base, et cette opinion n'a pas été remise en question depuis lors. La prochaine réunion pourrait être remise en question, mais il n'y a pas beaucoup de doutes quant à celle-ci.

À moins, bien sûr, que l'IPC de base ne réserve une surprise considérable à la hausse. La prévision de 0,3% sur un an - qui ramènerait le chiffre en glissement annuel à 6,1 % - se compare très favorablement aux résultats que nous avons observés l'année dernière (voir les chiffres ci-dessous, source BLS) .

Cela fait plus d'un an que nous n'avons pas vu des chiffres de base consécutifs de 0,3 % ou moins. La dernière fois, c'était entre août et septembre 2021, lorsque les catégories COVID existaient encore, et que le débouclage (par exemple, les compagnies aériennes, les hôtels, les voitures d'occasion et les vêtements) avait entraîné une décélération de l'indice de base. Mais l' IPC médian s'est accéléré pour atteindre de nouveaux sommets mensuels à ces deux occasions, de sorte qu'il y avait peu de raisons de penser que la peur de l'inflation était terminée.

Une situation similaire se produit ici, mais dans le contexte de ce qui ressemble vraiment à un pic d'inflation en formation. Les économistes n'appellent pas à un taux de 0,3 % parce qu'il y a un effondrement général du pouvoir de fixation des prix. Bien au contraire, plus de la moitié du panier de l'inflation continuera de croître à un rythme supérieur à 6-7 % en rythme annuel.

Le frein vient d'une catégorie relativement petite : l'assurance maladie.

Le mois dernier, l'IPC pour l'assurance maladie a chuté de 4 % (environ 50 % en rythme annuel), et le sous-indice global des soins médicaux a baissé de 0,5 %. C'est en grande partie la raison pour laquelle l'inflation de base était si faible. Qui plus est, l'IPC de l'assurance maladie est essentiellement un chiffre bouché qui tient compte des bénéfices des compagnies d'assurance maladie (une partie de ce que les consommateurs dépensent pour les soins médicaux mais qui n'est pas réellement consacrée aux soins médicaux). Il s'agit d'un ajustement que le BLS calcule annuellement et étale sur 12 mois. Ergo, nous sommes assez confiants dans le fait qu'il y aura une autre baisse de ce type de l'IPC de l'assurance maladie.

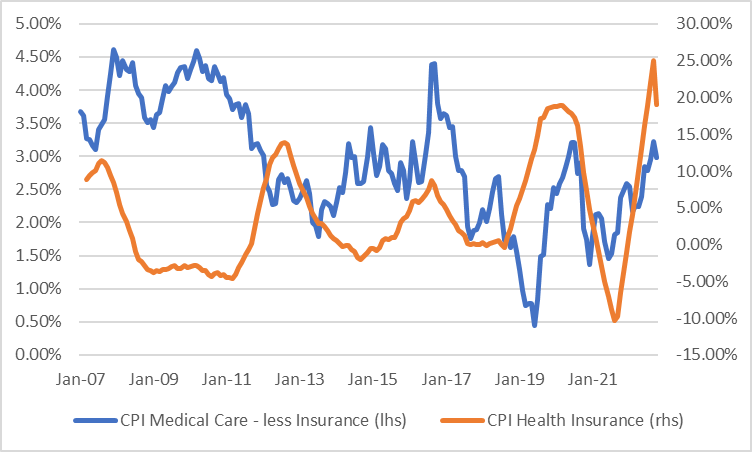

Mais qu'est-ce que cela signifie pour le reste des soins médicaux ? Notez que ces dernières années (mais seulement ces dernières années), l'assurance maladie a eu tendance à entraîner des variations de l'IPC médical sans l'assurance maladie (voir le graphique, source BLS avec les calculs de Enduring Investments). Cela signifie que (l'assurance maladie étant un résidu) certains coûts n'ont pas été bien pris en compte par les enquêtes sur les autres composantes des soins médicaux. Ce n'est pas très surprenant. En fait... les soins médicaux sont difficiles à mesurer.

Par conséquent, ce que la flambée des prix de l'assurance maladie de l'année dernière nous a dit, c'est que la pression sous-jacente dans les soins médicaux était plus importante que ce qui était relevé par l'enquête directe. Mais cela signifierait également que l'effondrement actuel de l'assurance maladie détecte des baisses drastiques des soins médicaux. Cela me semble peu probable : une baisse de 48 % de l'IPC de l'assurance maladie suggérerait une baisse d'environ -4 % des coûts des soins médicaux au cours de la prochaine année complète.

Cela vous semble-t-il probable ?

Un ralentissement de l'IPC global des soins médicaux de +5 % à -4 % réduirait à lui seul de près d'un dixième de pour cent (en arrondissant) le chiffre mensuel de l'IPC, et c'est essentiellement ce que prévoient les économistes. Ce serait une excellente nouvelle, bien sûr. Mais, si cela se passe dans les coulisses, pourquoi l'ETF iShares Healthcare surperforme-t-il le marché général d'environ 16 % au cours de l'année dernière (voir le graphique, source Bloomberg) ? Cet ETF n'est pas composé uniquement de compagnies d'assurance. Il y a des sociétés pharmaceutiques, des fabricants de matériel médical et des sociétés de diagnostic.

En bref, je doute que les soins médicaux continuent de freiner l'inflation globale. Et, alors que les biens de base continuent de décélérer - l'IPC des voitures d'occasion semble être un frein moins important ce mois-ci, cependant - le reste du panier commence à peine à montrer des signes de décélération. Un ralentissement de l'inflation des loyers, qui est un article de foi dans la communauté des pronostiqueurs, ne s'est pas encore manifesté.

En somme, l'IPC de base est plus susceptible d'être une surprise élevée qu'une surprise faible (derniers mots célèbres, mais un chiffre faible est en grande partie prévu). Mais, comme je l'ai dit, il est peu probable que la Fed s'en soucie, et mercredi, nous aurons droit à une hausse de 50 points de base.

Reculer d'un cran

Si l'IPC est effectivement plus élevé que ce que le consensus prévoit, le marché boursier risque de mal le prendre.

Mais si l'on prend un peu de recul, je pense que la déclaration du FOMC de mercredi, dans un tel cas, montrerait une insouciance à l'égard de l'inflation qui plaira aux investisseurs en actions.

J'ai été surpris de voir à quel point la Fed semble s'appuyer sur des enquêtes privées sur les loyers et les prix de l'immobilier et substituer ces enquêtes privées dans l'IPC pour tenir compte du retard dans la déclaration de l'inflation des loyers. Ces autres enquêtes ne sont pas sans poser de problèmes - notamment, elles ont tendance à exagérer les loyers dans certaines parties du pays et à se concentrer sur les loyers demandés et les nouveaux baux.

Le problème de la composition est épineux, c'est pourquoi le BLS adopte l'approche mesurée qu'il adopte. Cela ne veut pas dire que la méthode du BLS est bonne, mais seulement qu'il n'y a aucune raison de penser que les enquêtes privées sont des prévisions précises des loyers des composantes de l'IPC relatives aux logements. D'un certain point de vue, on s'en moque : c'est un problème pour les protecteurs de poche.

Mais le fait que la Fed se penche sur cette ligne de pensée indique qu'elle cherche des moyens de valider ce qu'elle veut faire, c'est-à-dire ralentir les hausses de taux. Je soupçonne que lorsque nous entendrons la déclaration de mercredi (et encore, en supposant qu'il n'y ait pas d'anomalie grave mardi), elle ressemblera beaucoup à ce que nous avons entendu précédemment de la part de la Fed, et les jockeys boursiers seront acheteurs.

Il est certain que le marché des actions est encore surévalué dans un monde où l'inflation d'équilibre se situe entre 4 et 5 % et où une récession se profile à l'horizon. Si l'on prend un peu de recul, aucun des grands événements de cette semaine ne pourra y remédier. Seule la baisse des prix le fera.

***

Divulgation: Ma société et/ou les fonds et comptes que nous gérons ont des positions dans des obligations indexées sur l'inflation et divers produits à terme et ETF sur les matières premières et les produits financiers, qui peuvent être mentionnés de temps en temps dans cette colonne.