- Rester investi est la clé de la réussite financière à long terme, mais les émotions conduisent souvent à des décisions irréfléchies lorsque les marchés sont incertains.

- Attendre le point d'entrée idéal peut s'avérer une erreur coûteuse. Rater les hausses du marché par peur des baisses peut considérablement entraver vos rendements.

- Les corrections du marché font partie intégrante du cycle d'investissement, mais les données historiques montrent que le fait de rester investi permet de réaliser des gains à long terme.

- Investissez comme les grands fonds pour moins de 9 €/mois grâce à notre outil de sélection d'actions ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici>>

Nous connaissons tous la règle d'or de l'investissement : rester investi pour réussir financièrement à long terme. Mais savoir et faire sont deux choses très différentes. En particulier pendant les périodes d'incertitude des marchés, il peut être extrêmement difficile de s'en tenir à son plan d'investissement.

En réalité, dans 90 % des cas, les émotions peuvent obscurcir le jugement et conduire les investisseurs à prendre des décisions irréfléchies qui compromettent leurs objectifs à long terme.

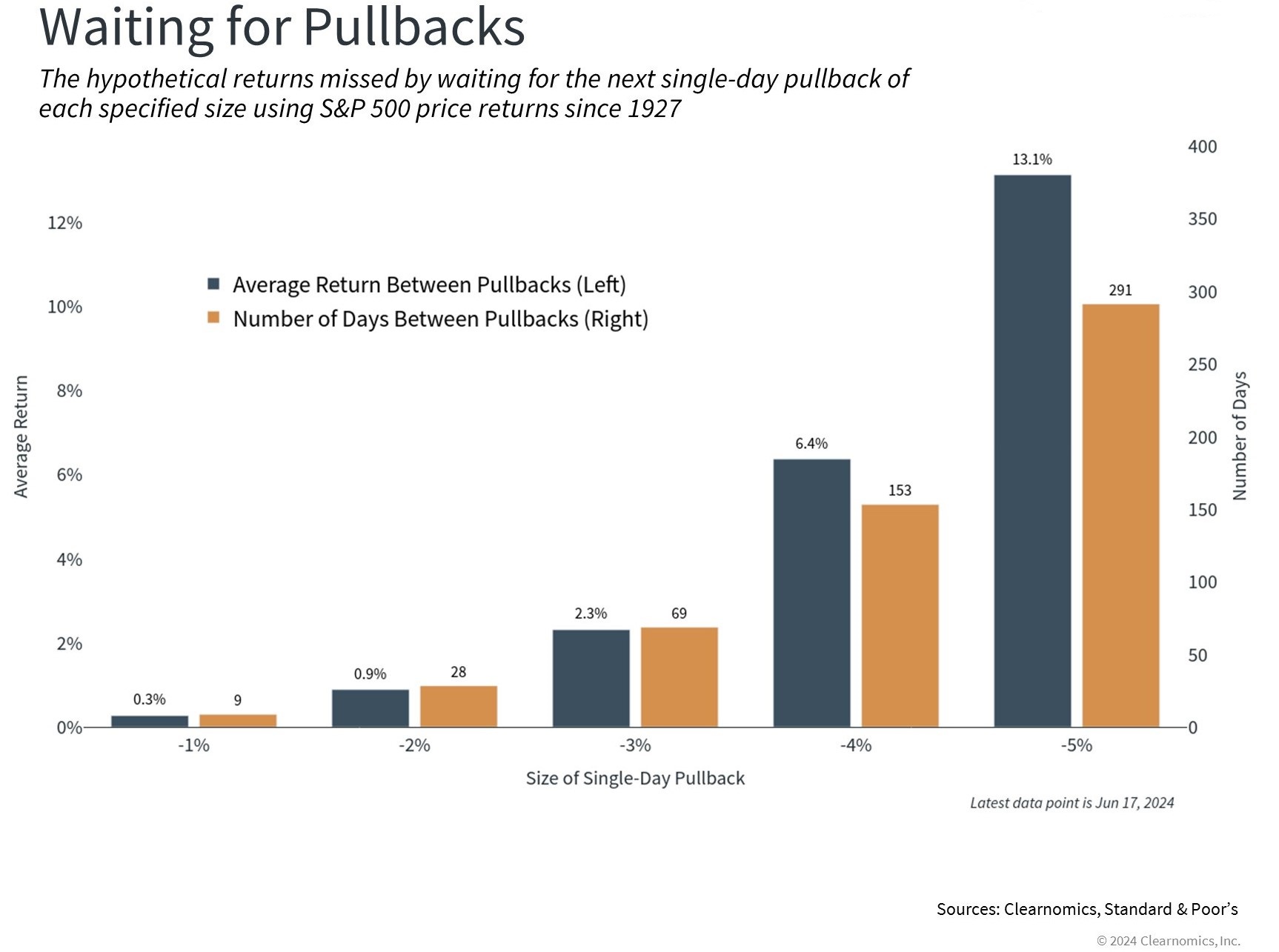

L'attrait de l'achat à bas prix et de la vente à prix élevé est indéniable. Toutefois, le graphique S&P 500 ci-dessus révèle une dure réalité : attendre le point d'entrée parfait conduit souvent à rater des opportunités.

Les marchés ont tendance à monter au fil du temps, avec des rebonds inattendus qui surviennent au moment où l'on s'y attend le moins. Vous souvenez-vous de la reprise en forme de V en 2020 ? Rester sur la touche en période de ralentissement peut vous empêcher de profiter de la reprise.

Imaginez que vous attendiez une baisse de 5 % avant d'investir. Les études montrent que cela se traduit par un temps d'attente moyen de 291 jours ! Même si des baisses de 3 à 4 % se produisent plusieurs fois par an, la tendance générale du marché à la hausse signifie que des baisses plus importantes sont statistiquement plus probables.

Le repli que vous attendez peut survenir après une reprise importante que vous avez manquée en attendant une baisse de -5 % ou de -10 %. Historiquement, rester investi s'est avéré payant. Le rendement annuel du S&P 500 (y compris les baisses) se situe généralement entre 11 % et 13 %.

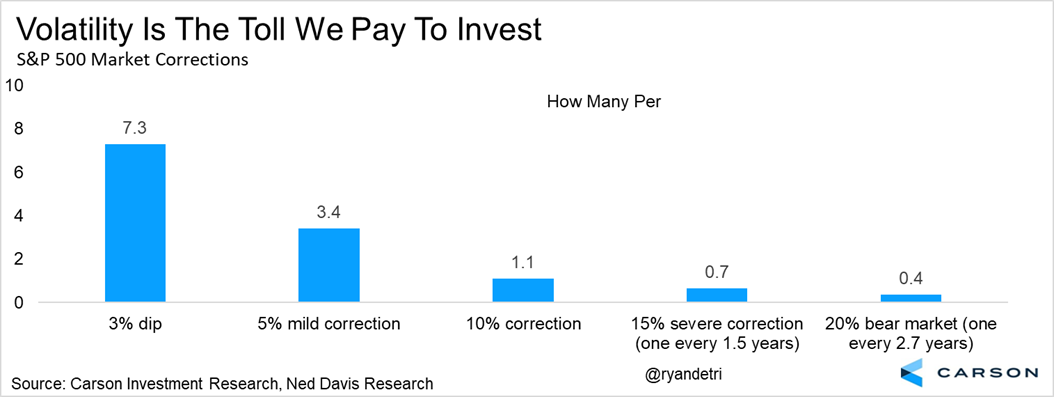

Corrections du marché : Un élément naturel du cycle

Il faut se rendre à l'évidence :

- Le marché connaît des baisses de 3 % ou plus plus de sept fois par an.

- Des corrections boursières de 5 % se produisent plus de trois fois par an.

- En moyenne, il faut s'attendre à une correction de 10 % chaque année.

- Tous les ans et demi, une correction de plus de 15 % est possible.

- Les marchés baissiers (avec une chute de 20 %) se produisent environ tous les trois ans.

Malgré ces fluctuations, l'histoire montre que rester investi permet de réaliser des gains à long terme.

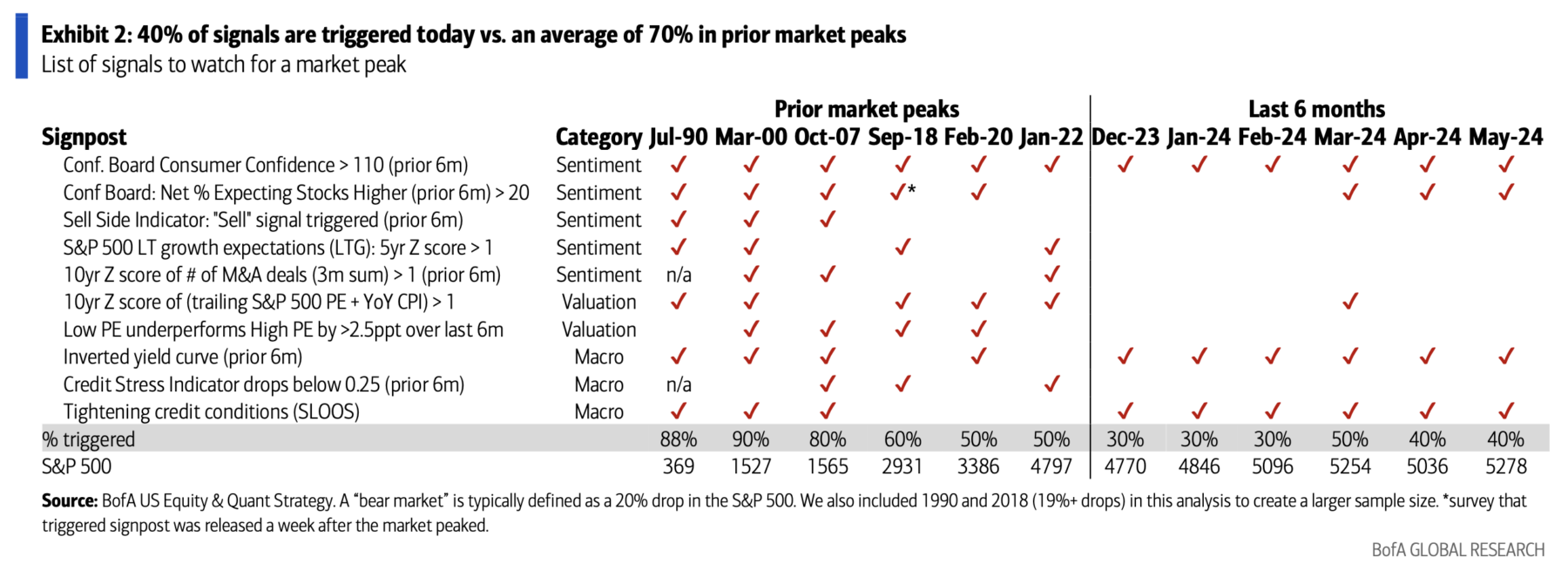

Les marchés restent haussiers

Alors que les conditions économiques peuvent créer de l'anxiété, les indicateurs de Bank of America (NYSE:BAC) (BofA) suggèrent que le marché est toujours orienté à la hausse. Ce tableau analyse le sentiment, les valorisations et la macroéconomie lors des principaux pics boursiers depuis 1990.

Une analyse complète du sentiment du marché, des valorisations et des indicateurs macroéconomiques permet d'obtenir des informations clés sur les mouvements potentiels du marché. Le tableau ci-dessous met en évidence les principaux pics de marché depuis 1990, notamment

- Juillet 1990 (récession de 1990-91)

- Mars 2000 (bulle Internet)

- Octobre 2007 (grande crise financière)

- Septembre 2018 (baisse de 20 %)

- Février 2020 (pandémie de COVID-19)

- Janvier 2022 (politique monétaire agressive et hausse des taux)

Au cours de ces 35 années, les indicateurs ont toujours affiché une fourchette de 50 % à 90 % avant les sommets des marchés, avec une moyenne de 70 %. À l'heure actuelle, seuls 40 % de ces indicateurs prédictifs ont été déclenchés, ce qui laisse penser qu'un effondrement brutal imminent est peu probable.

Les données indiquent plutôt une probabilité plus élevée de poursuite de la tendance, à condition qu'il n'y ait pas de revers physiologiques importants.

Le graphique de BofA prévoit même une hausse potentielle du S&P 500 jusqu'à 6150 points, avec la formation d'un schéma haussier en forme de tasse et d'anse.

Ce qu'il faut retenir : Profiter de l'aventure

Bien que la volatilité des marchés soit inévitable, la tendance à long terme est à l'investissement. Ne laissez pas la peur des baisses à court terme vous empêcher d'atteindre vos objectifs financiers.

***

Devenez un pro : Inscrivez-vous maintenant ! CLIQUEZ ICI pour rejoindre la communauté PRO avec une réduction significative.

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Pour rappel, tout type d'actif est évalué à partir de multiples points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur. L'auteur possède des actions dans la société mentionnée.