- Il reste impossible de dire si nous assistons à une reprise du marché baissier ou au retour d'un marché haussier durable

- Les technologies pourraient reprendre la tête du marché si la Fed pivote vers une position plus dovish

- Les sociétés financières bénéficieraient d'un cycle de resserrement prolongé

- Faible inflation et croissance (meilleur scénario)

- Faible inflation et récession (scénario intermédiaire)

- Haute inflation et croissance (scénario intermédiaire)

- Haute inflation et récession (scénario le plus défavorable)

Il semble qu'hier encore, les matières premières et les actions énergétiques étaient les seuls investissements positifs de l'année, alors que tous les autres secteurs ou classes d'actifs affichaient essentiellement des baisses à deux chiffres. Puis, à partir de la mi-juin, le creux (à court terme) et le rebond qui s'ensuit.

Si l'on ne peut toujours pas dire s'il s'agit d'un simple rebond à l'intérieur d'un marché baissier plus large ou d'un retour à un marché haussier durable, nous pouvons planifier les scénarios possibles. Cela implique de construire des stratégies basées sur ce qui peut se produire d'ici la fin de l'année.

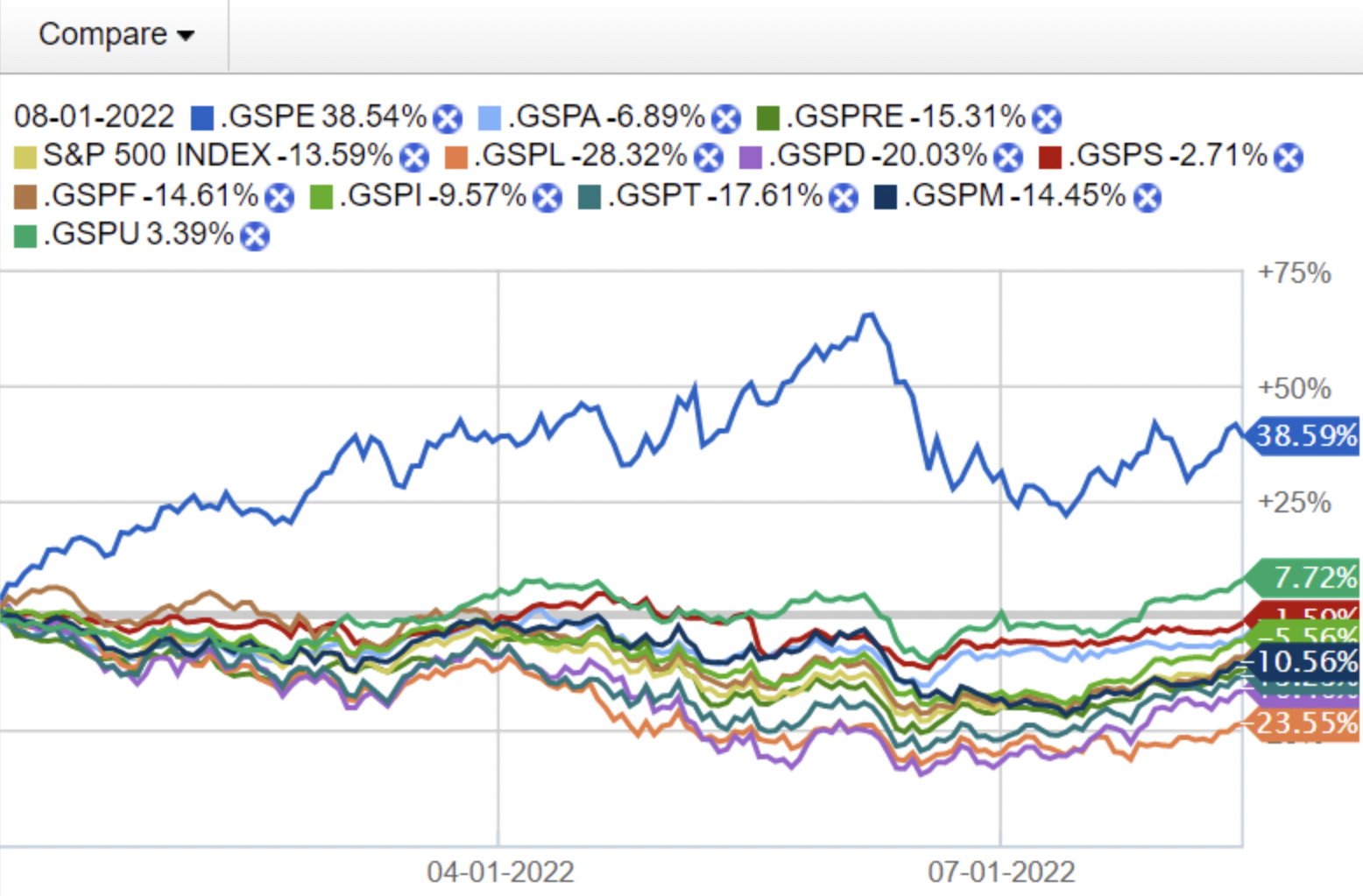

Débutons par un aperçu général du début de l'année. Dans le graphique ci-dessous, nous pouvons voir comment, parmi les différents secteurs, l'énergie reste le leader du marché depuis le début de l'année (ligne bleue à +38,59%). Vient ensuite le secteur des services publics (ligne verte), considéré comme plus défensif et, par conséquent, plus efficace pendant la baisse du premier semestre 2022. En bas (ligne orange), on retrouve les services de communication, avec une performance moyenne de -23,5% sur l'année.

Source : Recherche Fidelity

Comment se préparer pour le reste de l'année ?

Pour mieux évaluer les scénarios probables pour le reste de l'année, nous devons d'abord considérer deux variables clés : inflation (et donc taux d'intérêt) et croissance économique, en analysant comment elles s'additionnent pour créer différents environnements macroéconomiques.

Les combinaisons pourraient être:

Sur la base de ces quatre possibilités, nous pouvons distinguer les secteurs susceptibles de mieux performer que les autres dans chaque scénario.

Les deux premières combinaisons favoriseraient probablement les valeurs technologiques. En effet, nous savons que de nombreuses entreprises technologiques vivent de flux de trésorerie et d'attentes de bénéfices diluées dans le temps. Par conséquent, si l'inflation commence à montrer des signes d'apaisement, les taux d'intérêt suivraient probablement, ce qui signifie que le taux d'actualisation de ces entreprises (qui est basé sur les taux de la Banque centrale) se tournerait également vers le bas.

Une récession persistante avec une faible inflation pourrait également forcer la Fed à pivoter vers des réductions de taux plus tôt que prévu, fournissant ainsi quelques vents arrière pour ces entreprises.

Cependant, si l'économie recommence à croître (premier et troisième scénarios), la Fed serait en mesure de maintenir des conditions monétaires strictes plus longtemps, garantissant que l'inflation s'atténue à long terme.

Dans un tel cas, les valeurs financières pourraient sortir gagnantes. En effet, les valeurs bancaires augmenteraient les marges de prêt avec des taux plus élevés. Dans un tel cas, cependant, vous devriez opter pour des banques solides qui, en plus de bénéficier de marges d'intérêt plus élevées, ont une bonne couverture sur les prêts douteux - car les clients pourraient avoir du mal à rembourser leurs dettes en raison de la hausse des taux.

Enfin, dans le pire scénario d'une récession combinée à une forte inflation (stagflation), les biens de consommation de base pourraient bénéficier d'afflux d'investissements sur une base défensive tout en conservant une plus grande marge pour répercuter les prix des biens et services sur le consommateur final.

Dans un tel scénario, le risque de tout investissement devient beaucoup plus élevé, et même si les biens de consommation de base sont défensifs et plus adaptés à une récession, avec des taux plus élevés, de nombreuses entreprises souffriraient d'être très endettées, notamment dans le secteur des télécommunications.

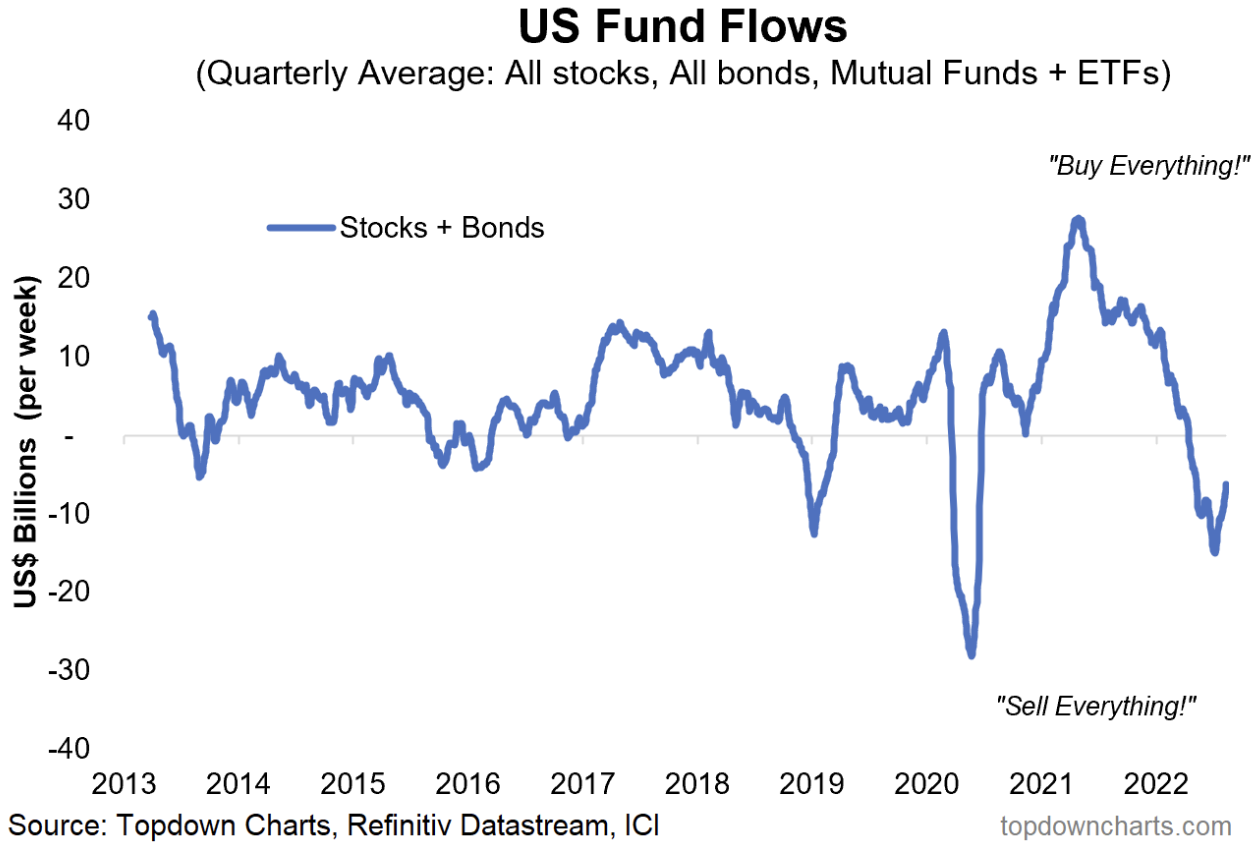

Je termine en soulignant que seuls quelques investisseurs ont profité du rebond du vaste marché depuis la mi-juin. Le graphique ci-dessous montre comment, au cours de cette période, les flux du marché ont été exceptionnellement faibles (comportement humain classique).

Source : Refinitiv, Top Down Charts

Sur le plan positif, parallèlement au rebond, nous avons assisté à une reprise des rachats d'actions et de l'activité de fusion-acquisition, ce qui devrait profiter à de nombreuses entreprises sur le long terme.