- U.S. 10-year Treasury yields ont atteint leur plus haut niveau depuis 16 ans, les investisseurs digérant le mantra des taux plus élevés pour plus longtemps de la Réserve fédérale.

- C'est pourquoi j'ai utilisé l'outil d'analyse InvestingPro pour rechercher des titres de qualité supérieure offrant un potentiel de croissance dans un contexte de rendements plus élevés.

- Vous trouverez ci-dessous une liste de cinq titres qui, d'après les modèles d'InvestingPro, devraient offrir des rendements parmi les plus élevés.

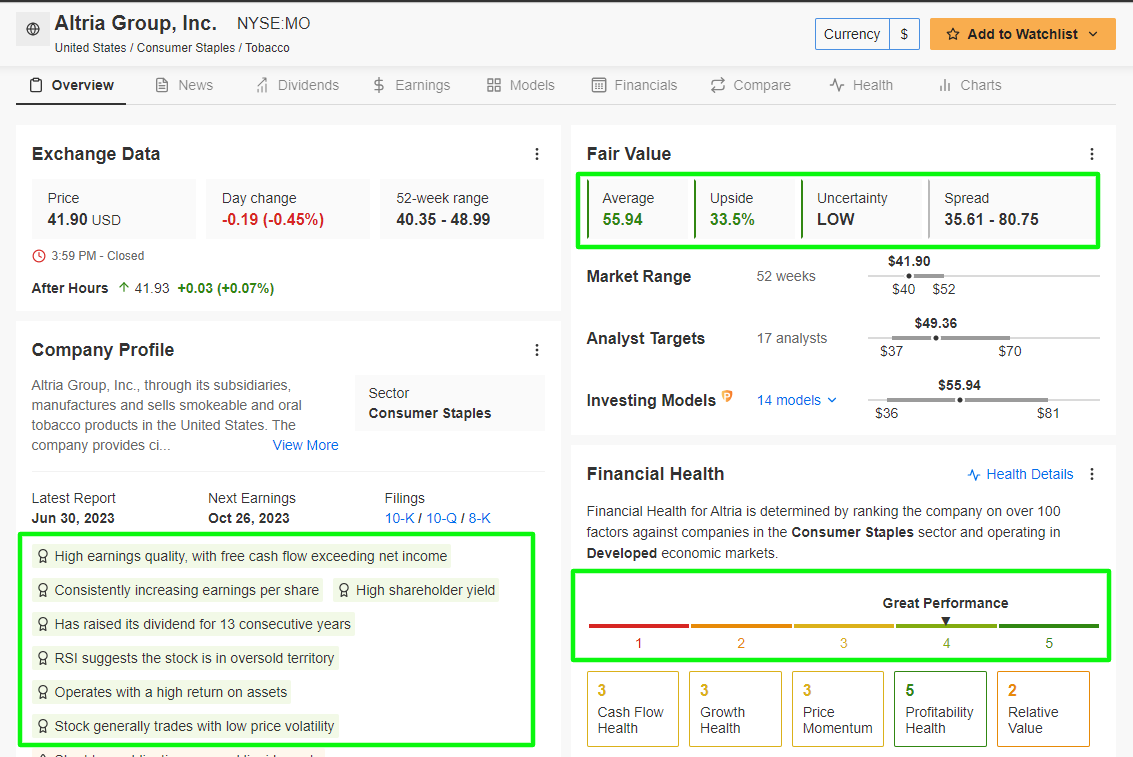

- Secteur : Biens de consommation de base

- Rendement des dividendes : 9,36%

- Potentiel haussier selon InvestingPro : +33.5%

- Potentiel haussier selon les analystes : +18.1%

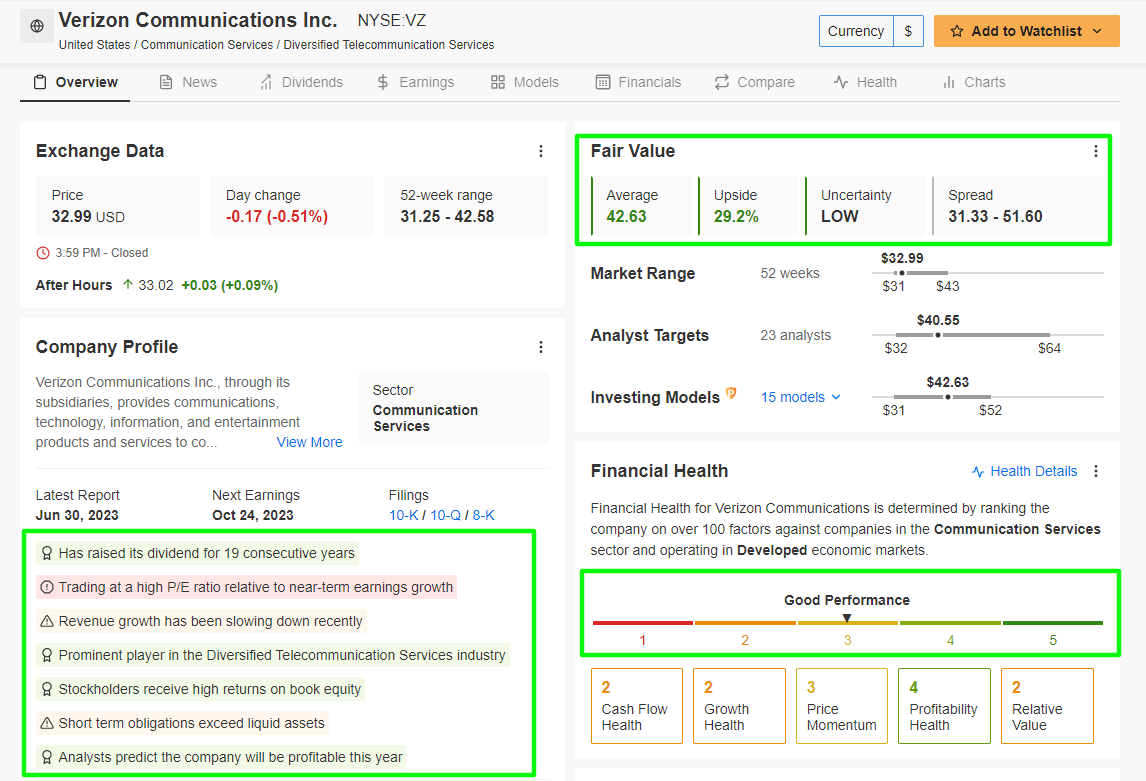

- Secteur : Télécommunications

- Rendement du dividende : 8,06%

- Potentiel haussier selon InvestingPro : +29.2%

- Potentiel haussier selon les analystes : +18.2%

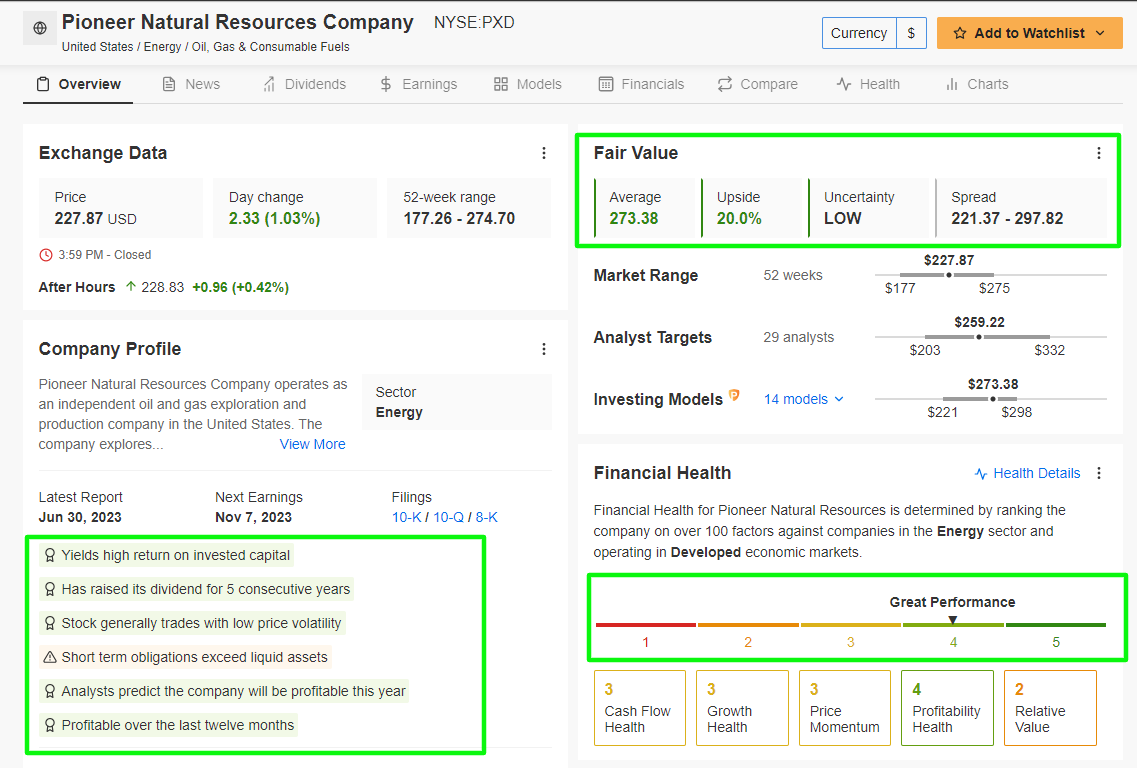

- Secteur : Énergie

- Rendement du dividende : 7,36%

- Potentiel haussier selon InvestingPro : +20%

- Potentiel haussier selon les analystes : +15.1%

- Secteur : Industrie

- Rendement du dividende : 6,39%

- Potentiel haussier selon InvestingPro : +41.7%

- Potentiel haussier selon les analystes : +22.5%

- Secteur : Santé

- Rendement du dividende : 5,06%

- Potentiel haussier selon InvestingPro : +50%

- Potentiel haussier selon les analystes : +26.7%

Alors que les rendements des obligations du Trésor américain atteignent des sommets inégalés depuis 16 ans et que l'on s'attend à ce que la Réserve fédérale maintienne des taux d'intérêt plus élevés pendant une période prolongée, les investisseurs explorent des stratégies pour faire face à la volatilité du paysage financier.

Le rendement des obligations US à 10 ans a atteint 4,566 % mardi, un niveau inégalé depuis octobre 2007, avant de redescendre à 4,51 % à l'heure où nous écrivons ces lignes.

À l'avenir, je m'attends à ce que le rendement à 10 ans établisse une nouvelle fourchette, plus élevée, dans les semaines à venir, et qu'il dépasse potentiellement la barre des 5 % en réponse aux perspectives optimistes de la Fed en matière de taux à long terme.

Si la hausse des rendements peut poser des problèmes, elle crée également des opportunités, en particulier dans des secteurs et des actions spécifiques connus pour leur résilience et leur potentiel de revenu.

Dans le contexte actuel, j'ai utilisé l'outil de sélection des titres d'InvestingPro pour identifier les titres de qualité supérieure qui offrent un potentiel de croissance dans un environnement de rendements plus élevés.

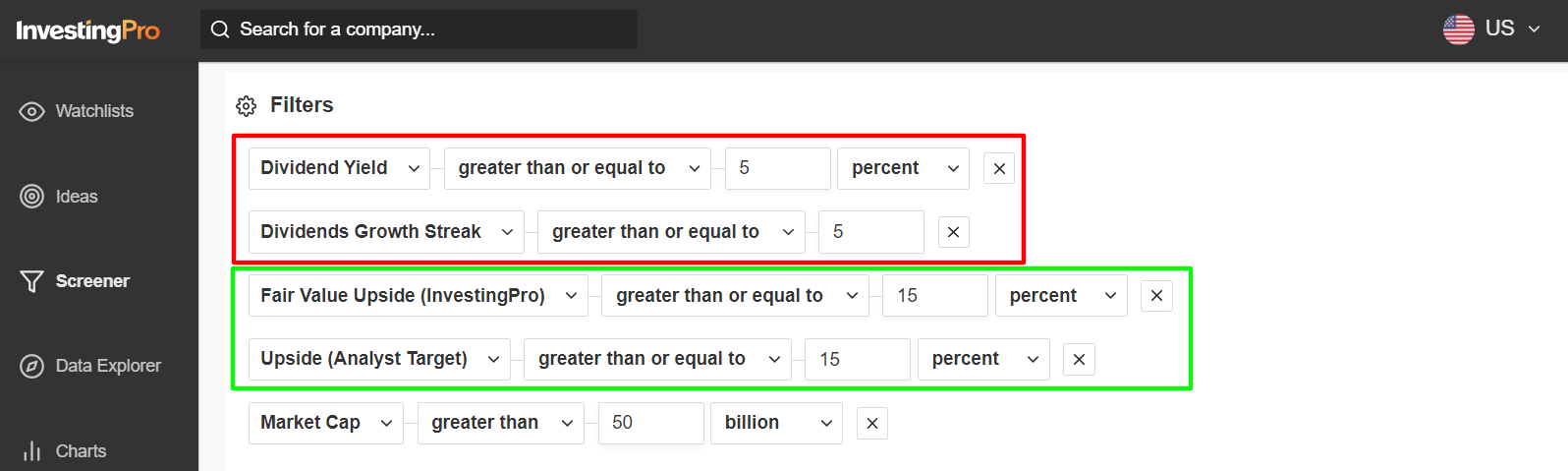

Source : InvestingPro

J'ai d'abord recherché des actions dont le rendement du dividende était d'au moins 5 % et dont la croissance du dividende était supérieure ou égale à cinq ans.

J'ai ensuite filtré les sociétés présentant un potentiel de hausse d'au moins 15 % sur la base des modèles de "juste valeur" d'InvestingPro et des objectifs de cours des analystes de Wall Street.

Les sociétés dont la capitalisation boursière est supérieure ou égale à 50 milliards de dollars figuraient sur ma liste de surveillance.

Une fois les critères appliqués, il ne me restait plus que cinq entreprises.

1. Altria Group

Pourquoi c'est attrayant : Le solide historique de dividendes d'Altria (NYSE :MO), combiné à son rendement substantiel, en a fait depuis longtemps l'un des favoris des investisseurs en revenus.

Le fabricant de cigarettes a prouvé au fil du temps qu'il pouvait fournir aux investisseurs des dividendes plus élevés, quel que soit le climat économique. En effet, Altria a augmenté son dividende annuel pendant 54 années consécutives, ce qui lui a valu le titre prestigieux de "roi du dividende".

Source : InvestingPro

2. Verizon Communications

Pourquoi elle est attrayante : Les flux de trésorerie réguliers et les paiements de dividendes fiables de Verizon (NYSE :VZ) en font un choix populaire parmi les investisseurs en dividendes. Le conglomérat des télécommunications est la huitième action la plus rémunératrice du S&P 500.

Outre son rendement élevé, Verizon affiche une impressionnante série d'augmentations annuelles du dividende depuis 19 ans, ce qui témoigne de ses excellentes performances et de son vaste réservoir de liquidités.

Source : InvestingPro

3. Pioneer Natural Resources

Pourquoi elle est attrayante : L'attrait de Pioneer Natural Resources (NYSE :PXD) provient de sa position stratégique dans le secteur de l'énergie, en particulier de son engagement en faveur d'une production responsable de pétrole et de gaz. Alors que les prix de l'énergie augmentent dans un contexte de rendement plus élevé, les actifs de Pioneer sont prêts à en profiter, ce qui se traduit par une croissance potentielle pour les investisseurs.

Le foreur d'énergie onshore basé à Irving, au Texas, a vu son bilan s'améliorer rapidement grâce à la flambée des prix du pétrole, ce qui lui a permis d'augmenter son dividende au cours des cinq dernières années.

Source : InvestingPro

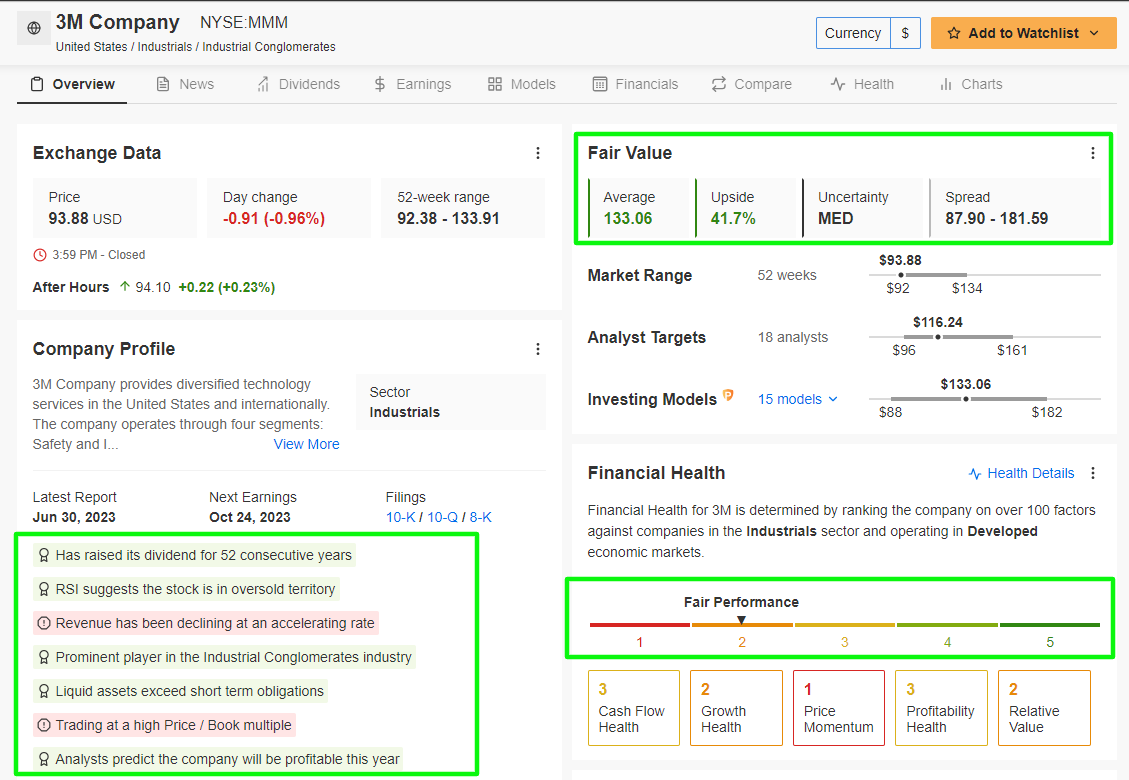

4. 3M Company

Pourquoi c'est attrayant : 3M (NYSE :MMM) est une entreprise résiliente qui a traversé avec succès de nombreuses tempêtes dans le passé. Ce conglomérat se targue d'un portefeuille de produits très diversifié qui dépasse les frontières internationales, ce qui lui confère à la fois stabilité et potentiel de croissance, même en période d'incertitude économique.

Non seulement les actions rapportent actuellement 6,39 %, ce qui est excellent pour le marché, mais le géant industriel a augmenté son dividende annuel pendant 52 années consécutives, ce qui est énorme.

Source : InvestingPro

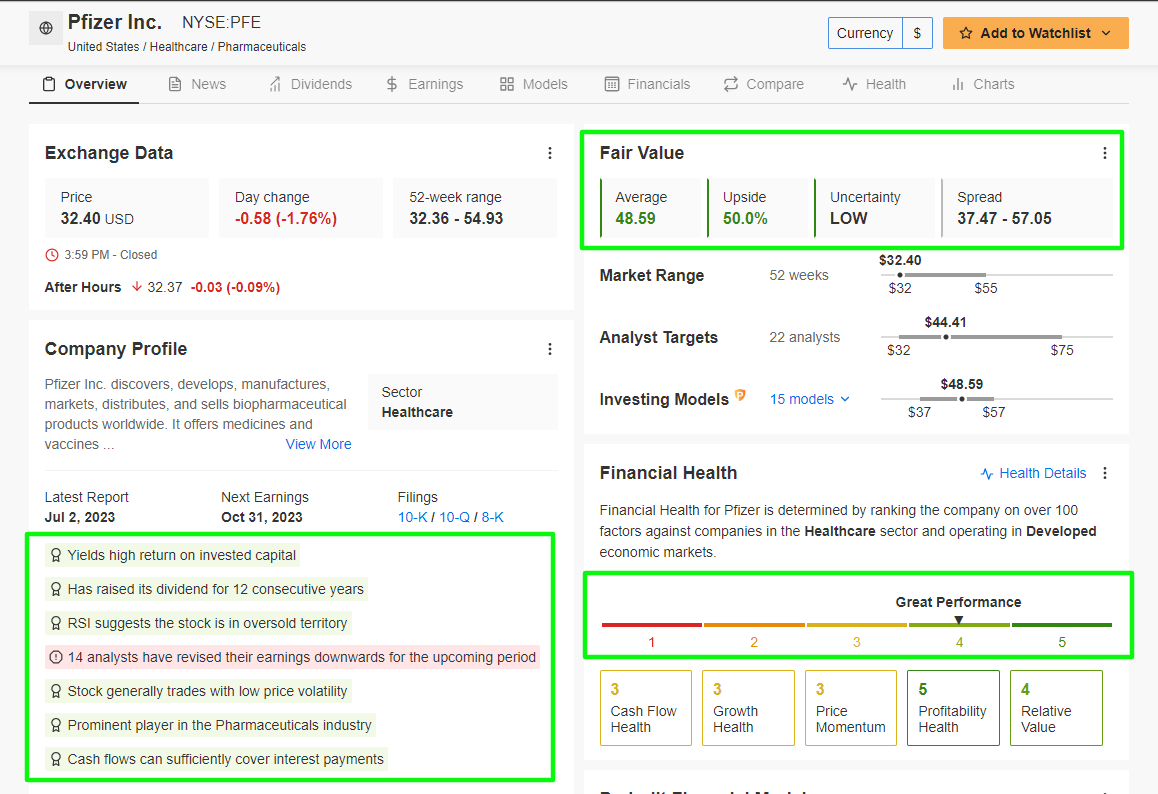

5. Pfizer

Pourquoi elle est attrayante : Les activités pharmaceutiques de Pfizer (NYSE :PFE), qui résistent à la récession, offrent une stabilité et un potentiel de croissance dans le secteur des soins de santé.

Les flux de trésorerie réguliers de la société et sa gestion financière disciplinée améliorent la durabilité de ses dividendes, ce qui fait de Pfizer une option solide dans l'environnement actuel. La société "Big Pharma" a augmenté sa distribution de dividendes pendant 12 années consécutives.

Source : InvestingPro

Vous cherchez d'autres idées d'opérations concrètes pour faire face à la volatilité actuelle des marchés ? Le screener d'actions d'InvestingPro vous aide à identifier facilement les actions gagnantes à tout moment. Commencez votre essai gratuit de 7 jours pour débloquer des informations et des données indispensables !

***

Divulgation : Au moment d'écrire ces lignes, j'ai une position courte sur le S&P 500, Nasdaq 100, et Russell 2000 via les ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ), et ProShares Short Russell 2000 ETF (RWM). En outre, j' ai une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV) .

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks