- L'inflation continue de baisser, mais pas au rythme souhaité.

- La volatilité des marchés augmentant, les investisseurs doivent essayer de réajuster leurs portefeuilles.

- Le portefeuille 60/40 est un excellent moyen d'y parvenir, car il a historiquement fait ses preuves.

- La simplicité est essentielle.

- Les rendements à long terme sont les seuls qui comptent.

- Les marchés sont irrationnels à court terme.

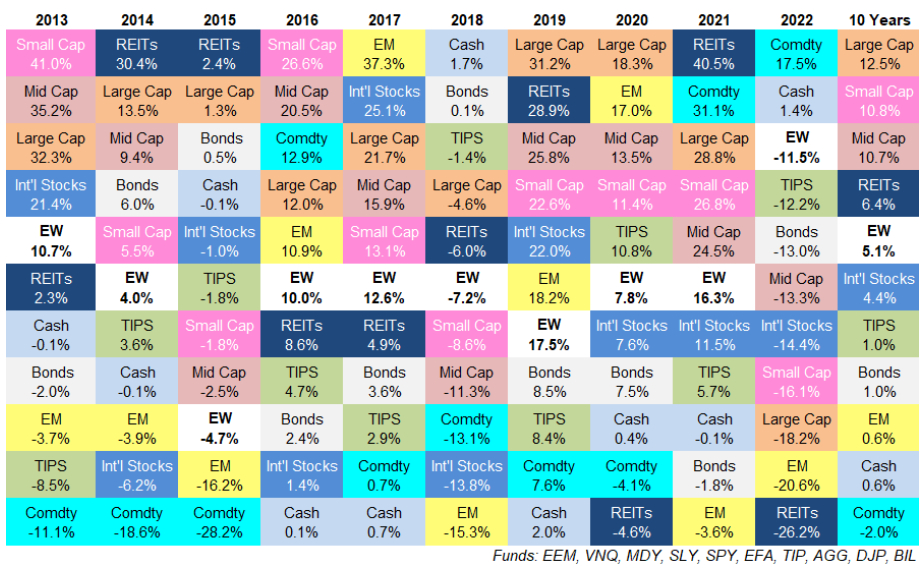

- Il est pratiquement impossible de prédire les mouvements des marchés.

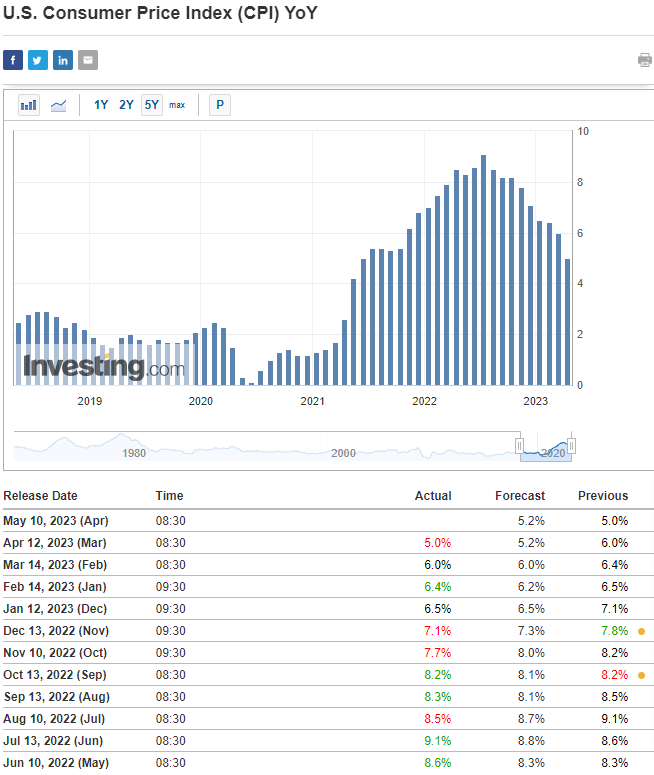

Malgré un certain degré de stagnation, la tendance de l'inflation reste baissière, chaque indice des prix à la consommation (IPC) étant inférieur au précédent depuis le pic de 9 %.

Bien que le taux de variation de l'inflation ralentisse, il ne diminue pas au rythme souhaité, car il reste assez rigide.

Voici les chiffres annualisés (IPC américain) pour l'année écoulée :

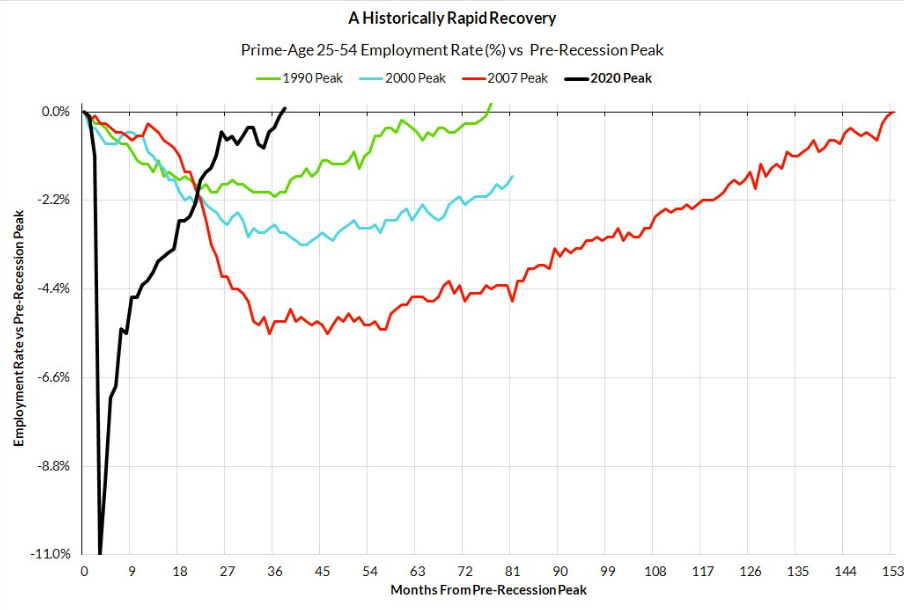

Cependant, le problème de l'inflation réside dans le taux de variation depuis le début de la pandémie, qui a été significatif. Cela est dû en partie à l'influence du marché du travail, à la hausse des salaires et à la rapidité de la reprise économique.

Les données présentées dans le graphique montrent que la reprise de l'emploi après la pandémie chez les personnes âgées de 25 à 54 ans a été plus rapide que lors de toutes les récessions précédentes.

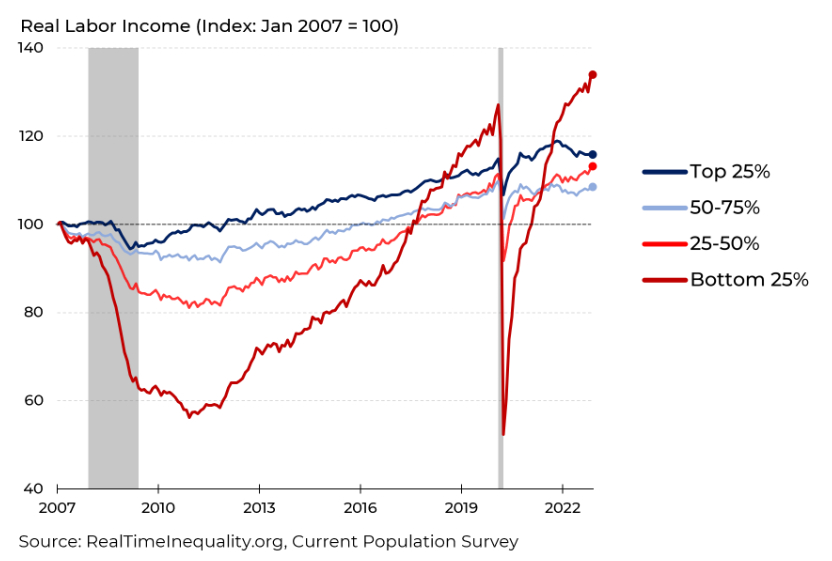

Ce phénomène est considéré comme rare. L'une des conclusions les plus remarquables de ces données est que les travailleurs à faible revenu connaissent la croissance salariale la plus rapide.

La tendance à la baisse de l'inflation est certes positive, mais à 5 %, elle reste encore élevée. Il n'est donc pas surprenant que de nombreux investisseurs cherchent à se protéger contre l'inflation.

L'année dernière, les matières premières ont servi de couverture contre l'inflation. Outre leur capacité de couverture, elles ont également joué un rôle de diversification.

Cette fonction est particulièrement précieuse lorsque les actions et les obligations sont des options moins attrayantes. Voici les rendements de ces trois classes d'actifs en 2022 :

Comment réduire la volatilité de votre portefeuille ?

La réponse simple est de diversifier en étudiant les différents compartiments et secteurs du marché des actions et en identifiant les opportunités de diversification.

Les obligations sont généralement considérées comme l'actif privilégié pour équilibrer un portefeuille. Toutefois, cette approche n'est pas toujours efficace, en particulier lorsque les taux d'intérêt augmentent fortement, comme en 2022.

Dans ce cas, il peut être intéressant d'envisager de réduire l'exposition aux actions et d'explorer les matières premières.

Si nous sortons trop des actions, la volatilité s'en trouvera réduite, mais cela réduit aussi trop les rendements à long terme, et le jeu n'en vaut alors plus la chandelle.

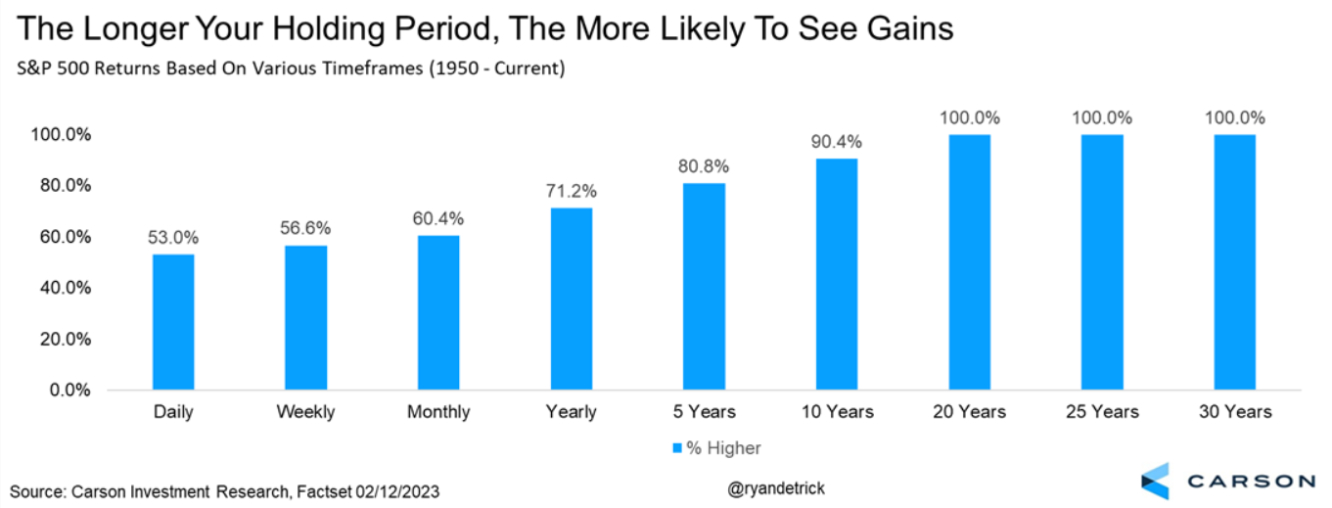

Le graphique montre qu'au cours des 70 dernières années, le S&P 500 a enregistré des rendements positifs 81 % du temps. En outre, si l'on considère des horizons d'investissement de 20 ans ou plus, il a dégagé des rendements positifs 100 % du temps.

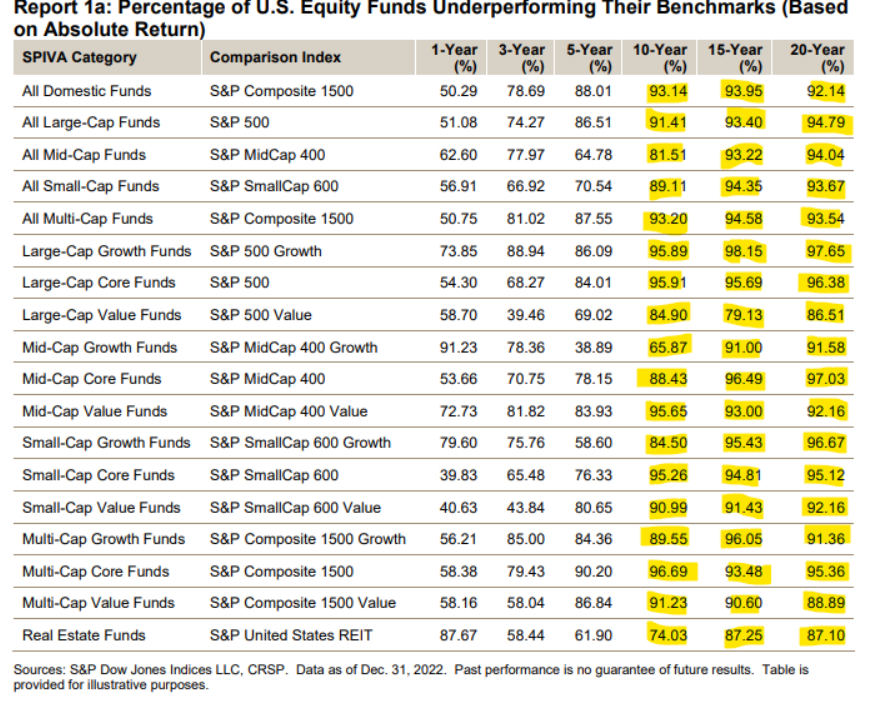

Il est important de noter que battre le marché ou surpasser ses indices de référence n'est pas aussi simple que de sélectionner un actif et d'espérer un rendement de 200 % en un an. Il suffit de penser à la raison pour laquelle la grande majorité des fonds spéculatifs échouent.

Sur la base des données présentées précédemment, il est clair que plus l'horizon d'investissement est long, plus il est probable que les indices de référence soient plus performants que les fonds spéculatifs.

En tant qu'investisseur individuel, notre principal mantra devrait être la diversification. Cette stratégie peut conduire à des performances moindres sur les marchés haussiers, mais aussi à des performances plus élevées sur les marchés baissiers.

En diversifiant nos investissements dans différentes classes d'actifs et différents secteurs, nous pouvons réduire notre exposition au risque et potentiellement obtenir de meilleurs résultats à long terme.

La stratégie de portefeuille 60/40, qui consiste à allouer 60 % aux actions et 40 % aux obligations, a connu une période difficile ces derniers temps. Le graphique ci-dessous montre que l'année 2022 a été une exception.

Les rendements négatifs précédents, tels que ceux enregistrés en 2000-2003 et 2008-2009, étaient principalement dus à des krachs boursiers. Il faut remonter à 1981 pour trouver une année similaire à 2022, au cours de laquelle les actions et les obligations ont enregistré des pertes à deux chiffres.

Cela souligne l'importance d'avoir un horizon d'investissement à long terme et de ne pas se fier aux fluctuations à court terme. La stratégie du portefeuille 60/40 s'est avérée historiquement fiable sur un horizon suffisamment long.

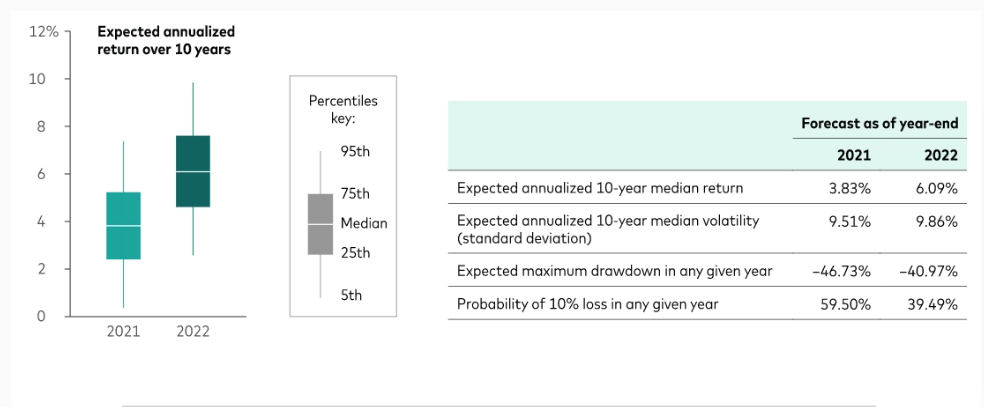

L'un des défenseurs de cette stratégie est le géant des fonds à gestion passive, Vanguard.

Pour son portefeuille américain, Vanguard a utilisé l'indice S&P 500 pour les actions américaines et l'indice Bloomberg U.S. Aggregate Bond pour les obligations. Pour le portefeuille 60/40 globalement diversifié, ils ont alloué 36% aux actions américaines en utilisant l'indice MSCI US Broad Market, 24% aux actions non-américaines en utilisant l'indice MSCI World Ex USA, 28% aux obligations américaines en utilisant l'indice Bloomberg U.S. Aggregate Bond, et 12% aux obligations non-américaines en utilisant l'indice Bloomberg Global Aggregate ex-USD.

Les prévisions pour le rendement États-Unis 10 ans (annualisé) sont passées de 3,83 % à la fin de 2021 à 6,09 % à la fin de 2022. Cette révision à la hausse s'explique par l'amélioration des performances attendues des obligations, et le 60/40 a de bonnes chances de connaître une décennie positive.

Le rééquilibrage ne doit pas être sous-estimé et doit être effectué périodiquement pour ajuster les pourcentages d'actifs dans un portefeuille, qu'il s'agisse d'un 60/40 ou de tout autre type de portefeuille.

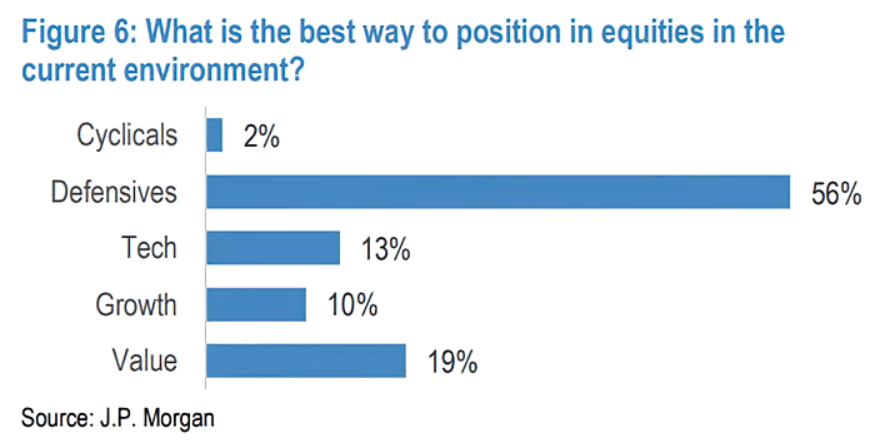

Il est nécessaire lorsque les pourcentages deviennent biaisés en faveur d'un actif particulier ou lorsque la volatilité du portefeuille augmente. Actuellement, selon les recherches menées par JP Morgan, les investisseurs devraient privilégier les actifs plus défensifs.

Enfin, voici deux autres indicateurs :

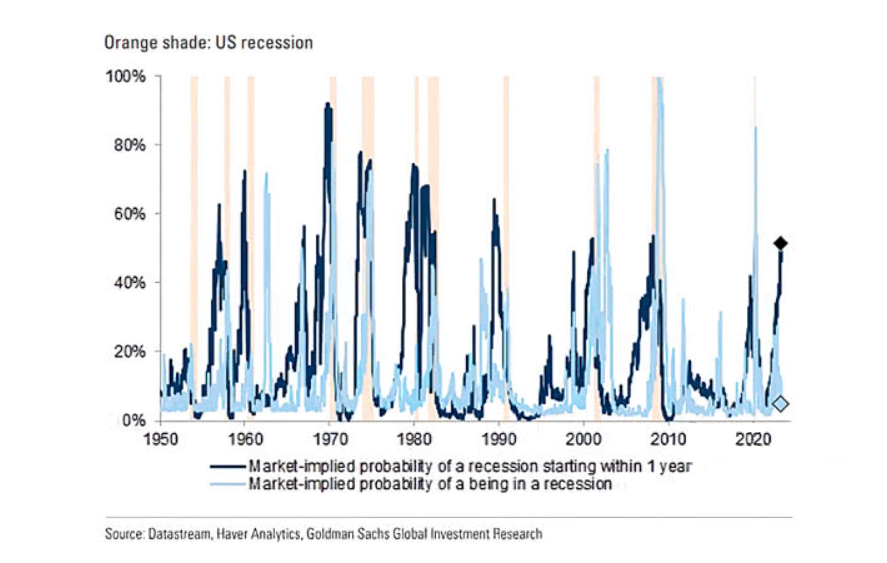

1. Selon les indicateurs de Goldman Sachs, le marché prévoit une récession au cours de l'année prochaine, comme l'indiquent la probabilité implicite d'une récession débutant dans l'année (ligne bleue) et la probabilité implicite d'une récession se produisant (ligne bleue).

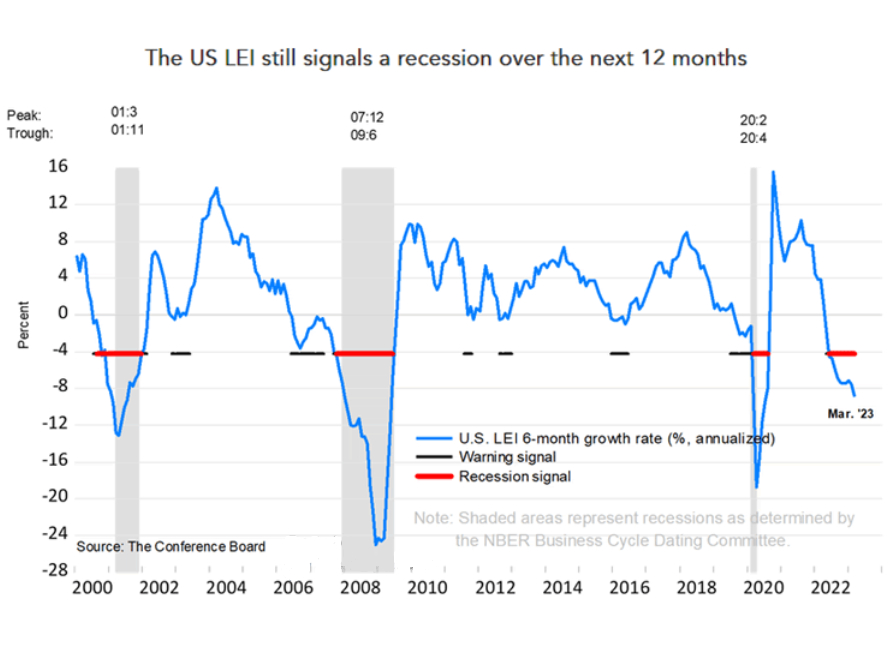

2) L'indice économique avancé du Conference Board signale une récession au cours des 12 prochains mois.

Pour conclure, les investisseurs ne devraient jamais oublier :

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement en tant que tel ; il n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et qu'il est hautement risqué. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.