Investing.com - Alors que l'année touche à sa fin, les experts affinent leurs stratégies et leurs perspectives. Dans son commentaire hebdomadaire, BlackRock (NYSE :BLK) note : "Nous sommes restés sous-pondérés sur les obligations d'État des marchés développés depuis mars 2020, car nous nous attendions à une hausse des rendements. Nous avons progressivement réduit cette sous-pondération au fur et à mesure que notre point de vue se concrétisait, préférant de plus en plus les obligations à court terme. Maintenant que les rendements sont encore plus élevés, nous avons explicitement créé une surpondération des obligations d'État à court et moyen terme des marchés développés."

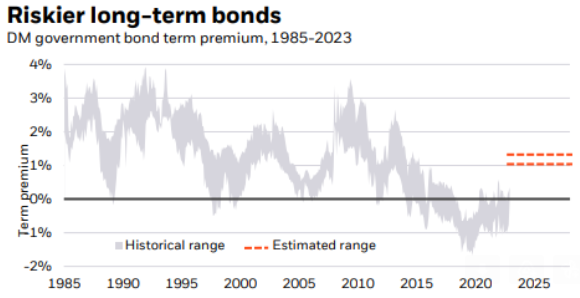

"Nous continuons à sous-pondérer les obligations à long terme, car nous pensons que les rendements à long terme peuvent encore augmenter. Pourquoi ? Selon nous, les investisseurs exigeront davantage de primes de terme ou de compensation pour le risque lié à la détention de ces obligations sur les marchés développés. Voir le graphique. Cela est dû à une inflation plus incertaine et plus volatile qui stimule la volatilité sur le marché obligataire. Nous constatons également un affaiblissement de la demande d'obligations dans un contexte d'augmentation des niveaux d'endettement. Les banques centrales ne réinvestissent plus le produit des obligations arrivant à échéance dans le cadre du resserrement quantitatif, et les investisseurs ont du mal à digérer l'afflux de nouvelles obligations", explique le gestionnaire.

"Il est peu probable que le chemin vers des rendements à long terme plus élevés soit direct au cours des cinq prochaines années. En fait, nous avons récemment adopté une position neutre sur les bons du Trésor à long terme dans une perspective tactique de six à douze mois, parce que nous voyons des probabilités plus équilibrées d'évolution des rendements dans l'une ou l'autre direction. Les obligations indexées sur l'inflation restent notre surpondération la plus convaincante à l'horizon stratégique. Certes, l'inflation diminue à court terme, car les bouleversements liés à la pandémie se dissipent et les dépenses de consommation se déplacent des biens vers les services. Mais à plus long terme, nous prévoyons une inflation bien supérieure à l'objectif de 2 % de la banque centrale. Cela s'explique par les grands changements structurels qui limitent l'offre : le ralentissement de la croissance de la main-d'œuvre, la fragmentation géopolitique et la transition vers une économie à faibles émissions de carbone. C'est pourquoi nous pensons que les banques centrales maintiendront les taux d'intérêt à un niveau plus élevé pendant plus longtemps. Nos vues stratégiques actualisées reflètent l'impact de cette situation", note-t-on chez BlackRock.

"Nous sommes également devenus neutres sur les actions des marchés développés, et les actions américaines restent la plus grande part de notre portefeuille. Nous les avons surpondérées depuis la fin des confinements en cas de pandémie dans les pays occidentaux, en raison des valorisations attrayantes. Les marchés obligataires et boursiers se sont rapprochés, par à-coups, de notre vision de taux plus élevés pendant plus longtemps, et les valorisations à long terme des actions nous paraissent désormais correctes", notent ces experts.

Opportunités

Dans leur rapport hebdomadaire, les analystes de BlackRock indiquent que "le nouveau régime a créé de l'incertitude, entraînant une plus grande dispersion des rendements des actions individuelles et des secteurs. Comment tirer parti de ces opportunités potentielles pour générer des rendements supérieurs à ceux de l'indice de référence ? Nous pensons que les portefeuilles agiles, la granularité et les compétences en matière d'investissement constituent une partie de la réponse".

"Ces changements démontrent pourquoi nous pensons qu'il est important d'être agile avec des vues stratégiques. Ce nouveau régime, plus volatil, signifie que l'attrait relatif des différents actifs change plus rapidement que ce à quoi nous avons été habitués pendant une génération. Le crédit en est un bon exemple. Il y a tout juste un an, nous surpondérions le crédit de qualité parce que les écarts semblaient attrayants par rapport à nos prévisions à long terme. Puis les spreads se sont sensiblement resserrés et nous sommes passés à la sous-pondération, car nous nous attendons à ce qu'ils s'élargissent à long terme", ajoutent-ils.

"Selon nous, des taux plus élevés pendant plus longtemps sont susceptibles de nuire aux marges et aux bénéfices des entreprises, en particulier lorsque ces dernières refinancent leur dette. Nous pensons que les prêteurs privés bénéficieront de l'activité de refinancement à mesure que les banques réduiront leurs prêts en raison des taux plus élevés qui remodèlent l'industrie financière. Cela dit, les marchés privés sont complexes et ne conviennent pas à tous les investisseurs. Le crédit privé n'est pas à l'abri des difficultés économiques, mais nous pensons que les rendements actuels compensent les risques encourus par les investisseurs", réaffirme BlackRock.

"Notre conclusion : les taux élevés sont un principe fondamental du nouveau régime. Nous avons créé une surpondération stratégique des obligations à court terme des marchés développés et maintenons notre préférence pour les obligations indexées sur l'inflation. Nous optons pour des actions neutres sur les marchés développés, mais nous voyons des opportunités granulaires", concluent-ils.

***

Votre attention ! La plateforme de stratégies d'investissement et d'analyse fondamentale InvestingPro est à -55% pour le Cyber Monday prolongé, et nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d'une réduction supplémentaire de 10% (-65% au total) sur l'abonnement Pro+ de 2 ans en utilisant le code promo "ACTUPRO" ICI