- Les ventes au détail américaines, les minutes du FOMC de la Fed et les bénéfices des détaillants sont à l'ordre du jour.

- L'action Walmart est à acheter avant les résultats du deuxième trimestre.

- L'action Target sera en difficulté en raison de la faible croissance des ventes et des perspectives de chiffre d'affaires.

- Vous cherchez d'autres idées d'opérations pour naviguer dans la volatilité actuelle des marchés ? Les soldes d'été d'InvestingPro sont en cours : Découvrez nos remises massives sur les plans d'abonnement !

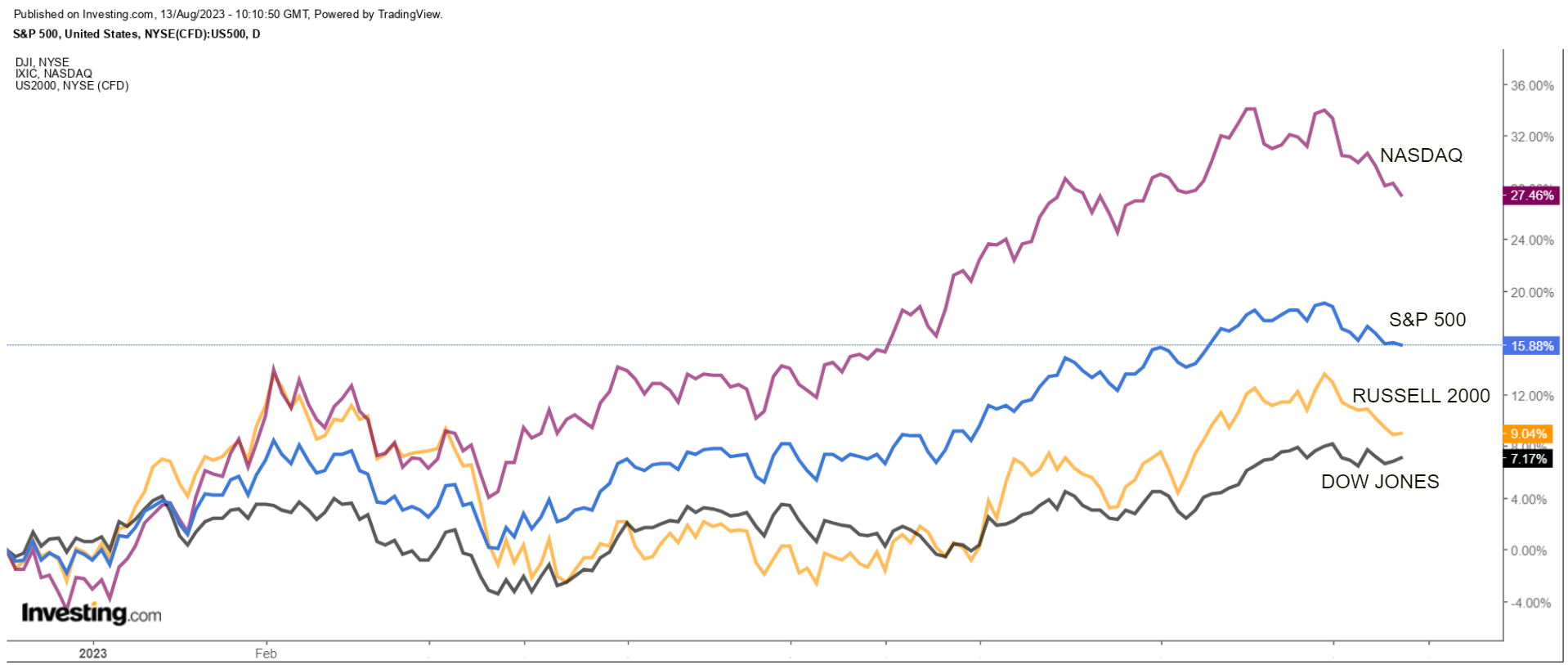

Les principaux indices de Wall Street ont terminé en baisse vendredi, après que les données sur l'inflation de gros, plus élevées que prévu, ont alimenté les attentes selon lesquelles la Réserve fédérale maintiendra les taux d'intérêt à un niveau plus élevé pendant plus longtemps.

Sur la semaine, l'indice de référence S&P 500 et l'indice à forte composante technologique Nasdaq Composite ont perdu respectivement 0,3 % et 1,9 %, enregistrant tous deux une deuxième baisse hebdomadaire consécutive. La petite capitalisation Russell 2000 a perdu 1,6 %.

L'indice des valeurs vedettes Dow Jones Industrial Average a été l'exception parmi les principales moyennes, avec une hausse de 0,6 % sur la semaine.

La semaine prochaine devrait être une nouvelle fois riche en événements, les investisseurs continuant à évaluer les perspectives de l'économie, de l'inflation et des taux d'intérêt.

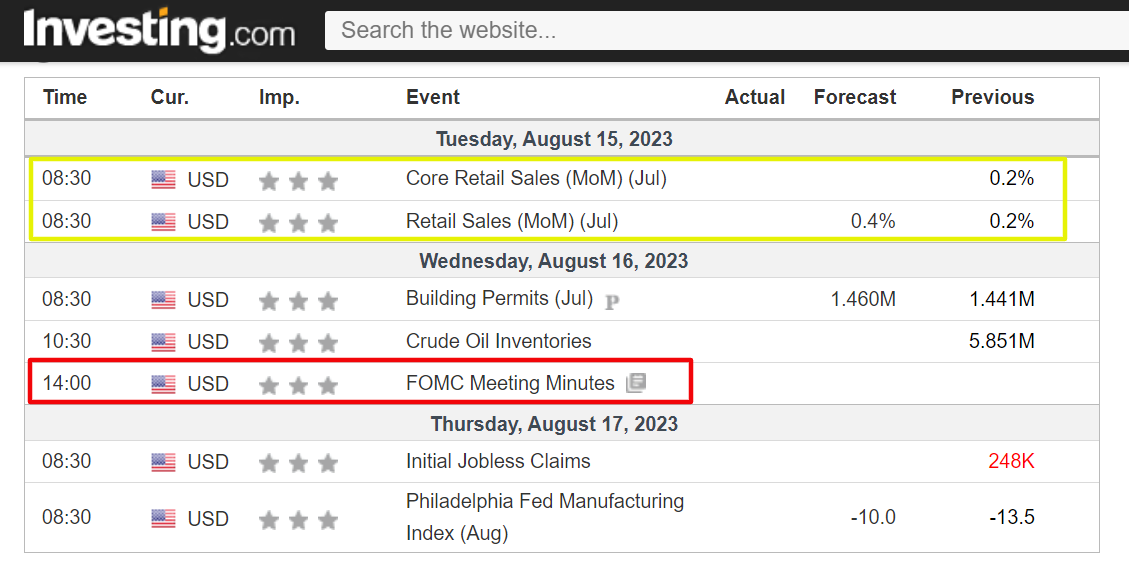

Sur le calendrier économique, le plus important sera le rapport américain ventes au détailde juillet, les économistes estimant une augmentation de +0,4 % après que les dépenses aient augmenté de +0,2 % au cours du mois précédent.

Par ailleurs, la publication des minutes de la Fed, mercredi, sera également suivie de près, à la recherche d'indices sur les perspectives de la politique monétaire. Actuellement, les marchés financiers évaluent à seulement 10 % la probabilité d'une hausse de 25 points de base des taux lors de la prochaine réunion de politique monétaire en septembre, selon le rapport d'Investing.com sur l'évolution des taux d'intérêt. Outil de suivi des taux de la Fed.

Ailleurs, sur le registre des bénéfices, il n'y a qu'une poignée de résultats d'entreprises attendus, y compris Home Depot (NYSE :HD), TJX Companies (NYSE :TJX), Ross Stores (NASDAQ :ROST), Cisco (NASDAQ :CSCO), Palo Alto Networks (NASDAQ :PANW), Applied Materials (NASDAQ :AMAT), et Deere (NYSE :DE).

Quelle que soit la direction que prendra le marché la semaine prochaine, je souligne ci-dessous une action susceptible d'être recherchée et une autre qui pourrait connaître une nouvelle baisse.

N'oubliez pas, cependant, que mon calendrier ne concerne que la semaine à venir, du 14 au 18 août.

Action à acheter : Walmart

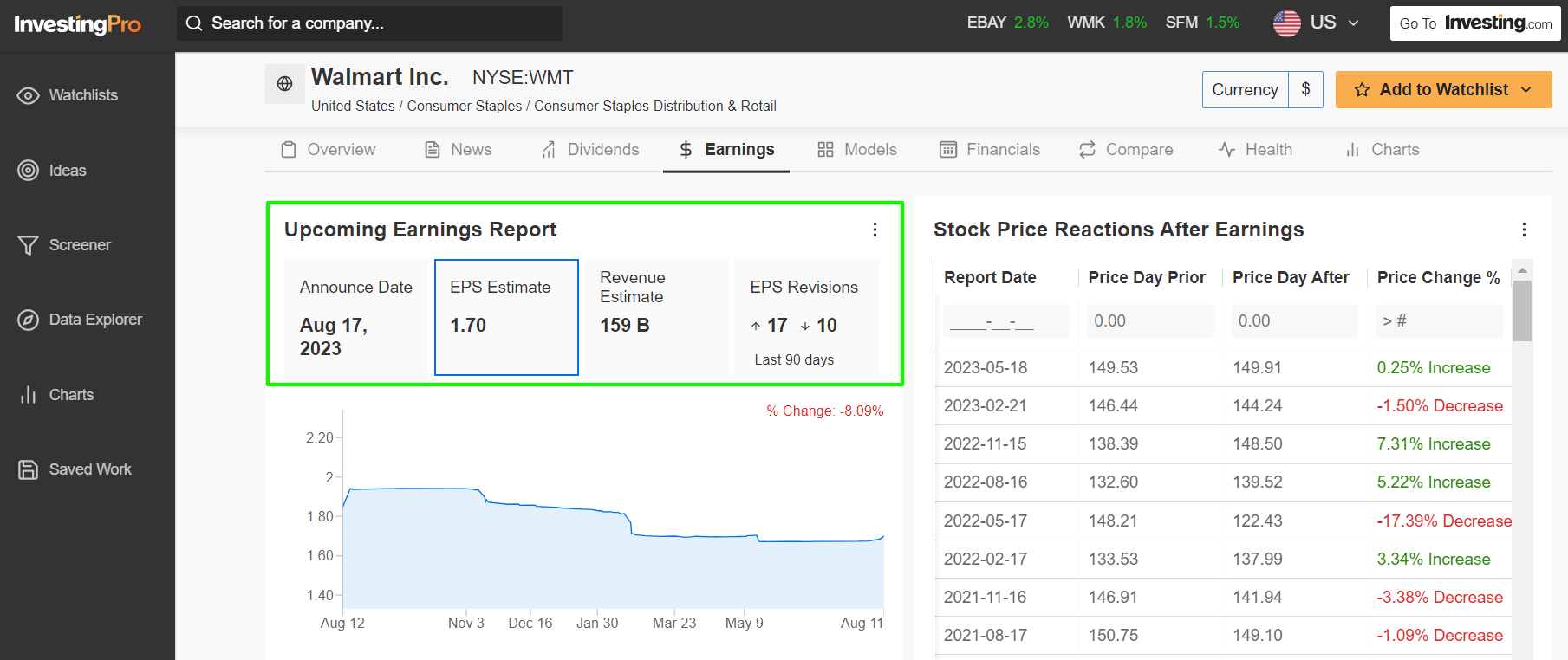

Après avoir clôturé à un nouveau record historique vendredi, je m'attends à ce que l'action Walmart (NYSE :WMT) surperforme au cours de la semaine à venir, car les bénéfices du deuxième trimestre du géant de la vente au détail dépasseront facilement les estimations, grâce aux tendances favorables de la demande des consommateurs.

Malgré un environnement difficile pour les détaillants, je pense que Walmart est en mesure de fournir une impression meilleure que prévu et de donner des indications optimistes, car elle continue de bénéficier des changements en cours dans le comportement des consommateurs en raison des pressions inflationnistes persistantes qui entraînent une diminution du revenu disponible.

Le détaillant discount basé à Bentonville, Arkansas - qui exploite plus de 5 000 magasins à travers les États-Unis - devrait présenter sa mise à jour du deuxième trimestre avant l'ouverture du marché américain le jeudi 17 août à 7h10 (heure française).

Selon le marché des options, les traders prévoient une variation d'environ 4 % dans un sens ou dans l'autre pour l'action WMT à la suite de la publication du rapport.

Walmart devrait afficher un bénéfice par action de 1,70 $, soit une baisse de 4 % par rapport au bénéfice par action de 1,77 $ enregistré au cours de la même période de l'année précédente. Les analystes ont relevé leurs estimations de BPA 17 fois au cours des 90 derniers jours, selon une enquête d'InvestingPro, tandis que 10 des analystes interrogés ont revu à la baisse leurs prévisions de bénéfices pour WMT.

Dans le même temps, le chiffre d'affaires devrait augmenter de 4 % par an pour atteindre 159,0 milliards de dollars, reflétant les fortes ventes de produits d'épicerie et l'augmentation de la baisse des prix chez les consommateurs plus aisés dans le contexte économique actuel.

Les ventes à magasins comparables du deuxième trimestre - qui devraient augmenter de 4,2 % par rapport à l'année dernière - dépasseront probablement les estimations, car les consommateurs américains affluent dans ses magasins dans le contexte économique actuel d'inflation élevée persistante et de craintes de récession.

Je pense que le PDG de Walmart, Doug McMillon, fournira des indications solides pour les mois à venir, car le détaillant discount continue de gagner des parts de marché dans le secteur de l'alimentation et des produits d'épicerie.

Walmart a dépassé les attentes de Wall Street en matière de chiffre d'affaires pendant 13 trimestres consécutifs depuis le premier trimestre 2020, et n'a manqué les estimations de bénéfices qu'à deux reprises au cours de cette période, ce qui démontre la force et la résilience de son activité.

L'action WMT a terminé la séance de vendredi à 161,20 dollars, son cours de clôture le plus élevé jamais enregistré. À son niveau actuel, Walmart a une capitalisation boursière de 434 milliards de dollars, ce qui en fait le détaillant de briques et de mortiers le plus précieux au monde et la quinzième plus grande société cotée en bourse aux États-Unis.

Depuis le début de l'année, les actions de Walmart ont augmenté de 13,7 %, surpassant le gain de 9,1 % enregistré par le SPDR® S&P Retail ETF (NYSE :XRT), qui suit un indice large et équipondéré des sociétés américaines de vente au détail du S&P 500.

Action à fuir : Target

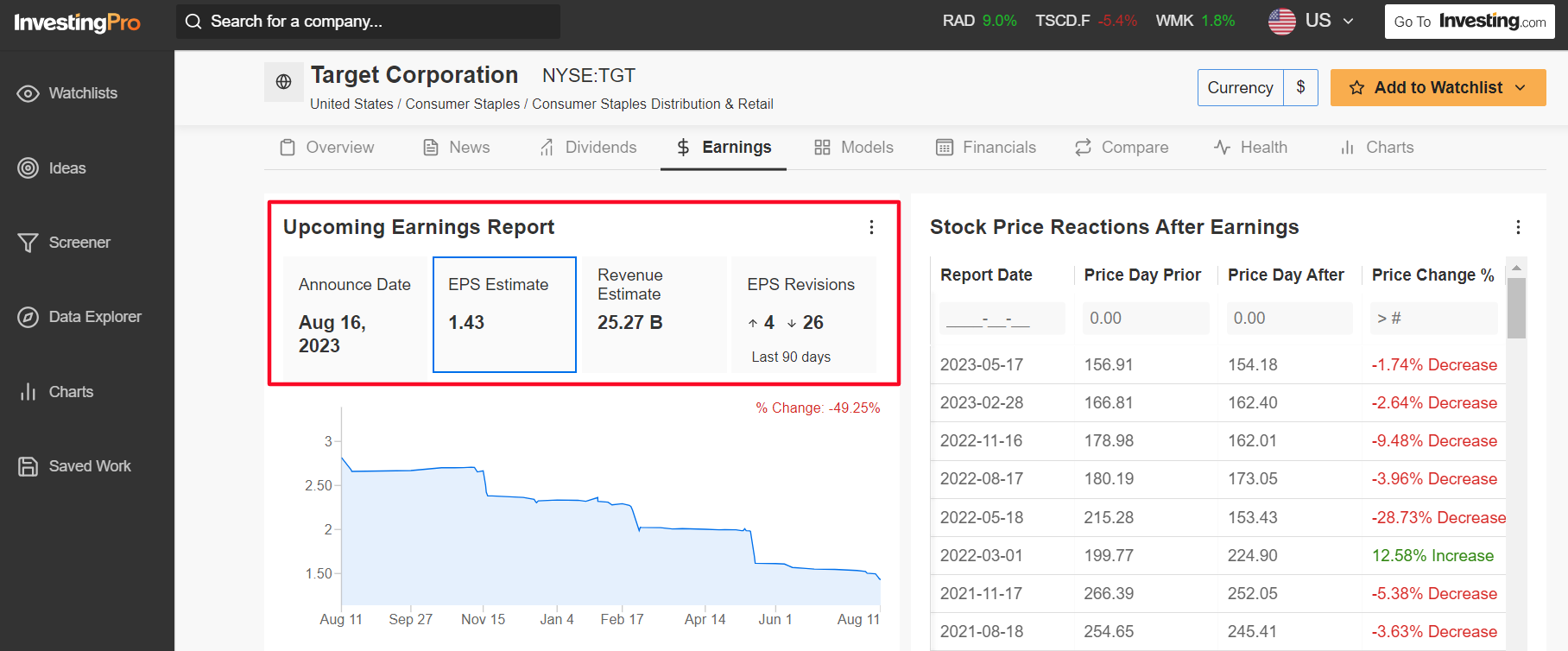

Je pense que Target (NYSE :TGT) va connaître une semaine difficile, avec des actions qui pourraient atteindre de nouveaux planchers, car les derniers résultats du détaillant de grandes surfaces en difficulté vont probablement révéler un fort ralentissement de la croissance des ventes en raison de l'impact négatif de divers vents contraires sur son activité.

Les résultats financiers du deuxième trimestre de Target sont attendus avant la cloche d'ouverture le mercredi 16 août à 6h30 ET et devraient être affectés par les réactions négatives des clients à l'égard de ses politiques controversées sur des questions sociales telles que la race et le sexe.

En mai, Target a retiré certains articles à thème LGBTQ liés au Mois des Fiertés, invoquant une augmentation des confrontations entre les clients et les employés.

La société basée à Minneapolis, dans le Minnesota, qui est le sixième plus grand détaillant de briques et de mortiers aux États-Unis, a également été confrontée à des pressions accrues sur les coûts et à une diminution des marges d'exploitation, alors qu'elle réduit les prix dans un effort continu pour éliminer les stocks invendus de ses étagères.

Les participants au marché s'attendent à une variation importante de l'action TGT à la suite de la mise à jour, avec un mouvement implicite possible d'environ 8 % dans l'une ou l'autre direction, selon le marché des options.

Il n'est pas surprenant qu'une enquête InvestingPro sur les révisions des bénéfices des analystes indique une aggravation du pessimisme avant la publication du deuxième trimestre du poids lourd de la vente au détail, avec 26 analystes sur 30 qui ont réduit leurs estimations de bénéfices par action au cours des trois derniers mois.

Le consensus s'attend à ce que Target déclare des bénéfices de 1,43 $ par action pour le trimestre de juin, en amélioration par rapport aux bénéfices de 0,39 $ par action de la période précédente, grâce à la réduction des dépenses d'exploitation et à la baisse des coûts de fret et de transport de ses activités.

Dans le même temps, les recettes devraient diminuer de 3 % en glissement annuel pour atteindre 25,27 milliards de dollars, en raison de la faiblesse du trafic et des dépenses de consommation pour les biens discrétionnaires.

Par conséquent, je pense que le PDG Brian Cornell adoptera un ton prudent dans ses perspectives pour l'année fiscale en cours afin de refléter les inquiétudes concernant les pressions inflationnistes persistantes et les taux d'intérêt plus élevés, ainsi que les inquiétudes concernant le ralentissement de l'économie.

L'action TGT - qui a chuté à un creux de trois ans d'environ 125 dollars au début de l'été - a clôturé à 131,05 dollars vendredi. Aux évaluations actuelles, Target a une capitalisation boursière de 60,5 milliards de dollars.

Les actions sont bloquées sur une tendance baissière majeure depuis le début du mois de février et ont été largement à la traîne de la performance du marché plus large depuis le début de l'année, chutant de 12 % en 2023.

***

Vous recherchez des idées de transactions plus concrètes pour faire face à la volatilité actuelle des marchés ? L'outil Investing Pro vous aide à identifier facilement les actions gagnantes à tout moment.

Commencez dès maintenant votre essai gratuit de 7 jours d'InvestingPro pour débloquer les informations indispensables et commencer à analyser les actions vous-même !

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur l'indice Dow Jones Industrial Average via le SPDR Dow ETF (DIA). J'ai également une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV ). Enoutre, j'ai une position courte sur le S&P 500, le Nasdaq 100 et le Russell 2000 via le ProShares Short S&P 500 ETF (SH), le ProShares Short QQQ ETF (PSQ) et le ProShares Short Russell 2000 ETF (RWM). Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.