Le titre suivant, tiré d'un article de CNBC datant de juillet 2020, est stupéfiant :

"Voici pourquoi les économistes ne s'attendent pas à ce que des milliers de milliards de dollars de relance économique créent de l'inflation".

Rétrospectivement, de nombreux économistes n'auraient pas pu se tromper davantage en 2020 sur la trajectoire de l'inflation. Aujourd'hui, malgré leurs antécédents fallacieux, de nombreux économistes affichent leur confiance dans leurs prévisions d'un taux d'inflation durable supérieur à la moyenne et d'un atterrissage en douceur de l'économie.

En raison de leurs terribles erreurs de prévision en 2020, examinons l'article de CNBC et trouvons la faille dans leur logique. L'intérêt de cet exercice n'est pas de dénigrer les économistes. Au contraire, il nous aide à mieux comprendre leur logique actuelle et à évaluer la crédibilité de leurs projections.

Contexte Juillet 2020

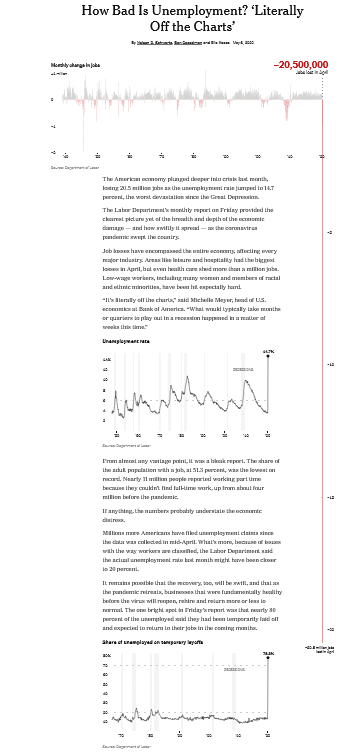

Les réponses fiscales et monétaires à la pandémie de COVID ont été énormes. L'économie était essentiellement à l'arrêt et s'est effondrée à une vitesse sans précédent dans l'histoire des États-Unis.

Même trois ans et demi après l'apparition du COVID, le titre et le graphique du New York Times ci-dessous, qui détaillent les pertes d'emplois sans précédent, restent remarquables.

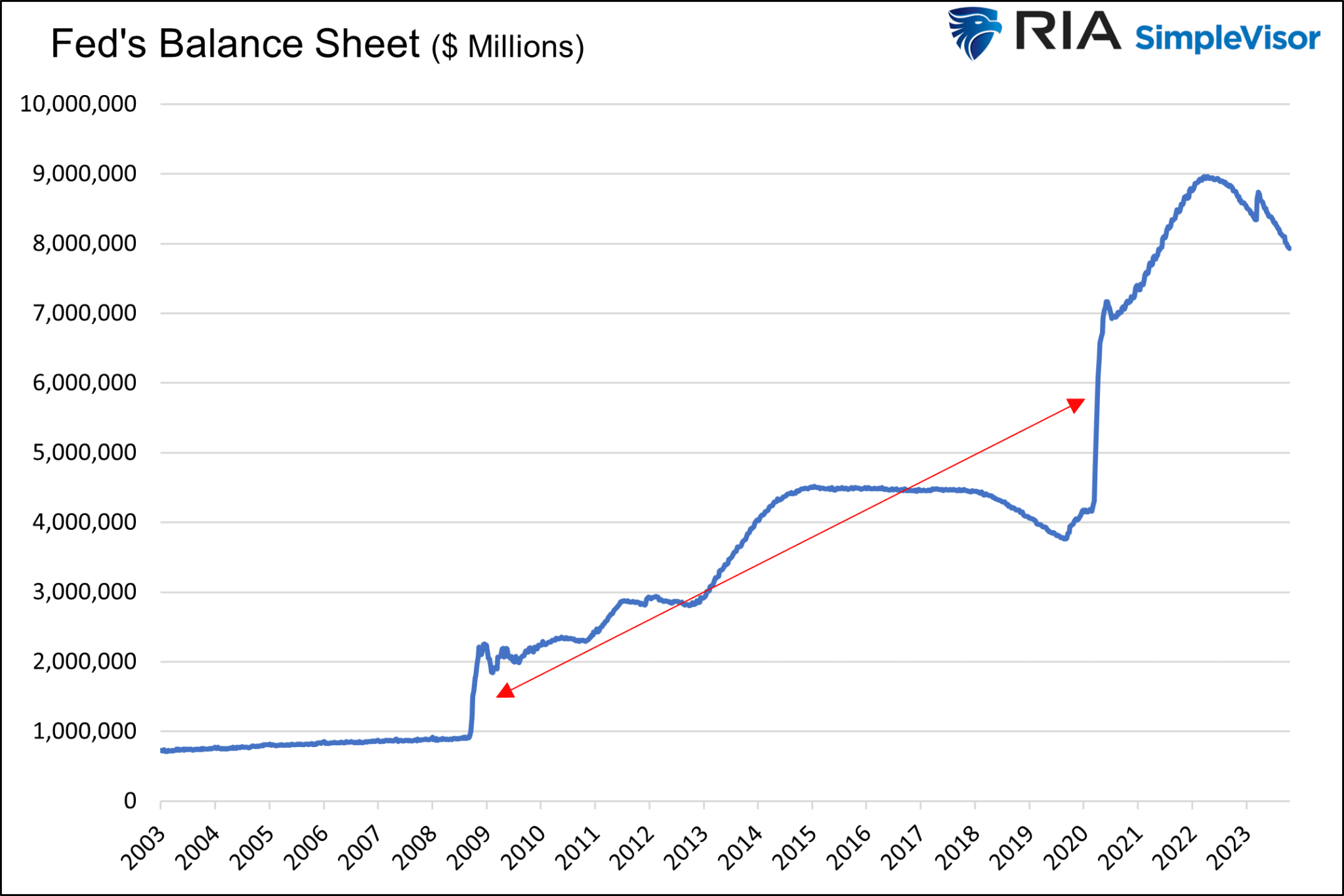

Dans les six mois qui ont suivi le début de la pandémie, la Réserve fédérale a augmenté son bilan de 2 800 milliards de dollars et réduit le taux des fonds fédéraux de 1,50 % à 0 %. À titre de comparaison, la croissance du bilan de la Fed au cours du premier semestre 2020 a dépassé de 1,6 billion de dollars l'opération d'urgence QE1 menée en 2008.

Les actions de la Fed visaient à soutenir les marchés financiers défaillants, mais plus encore à permettre au gouvernement d'emprunter autant d'argent qu'il le souhaitait, à des taux d'intérêt dérisoires.

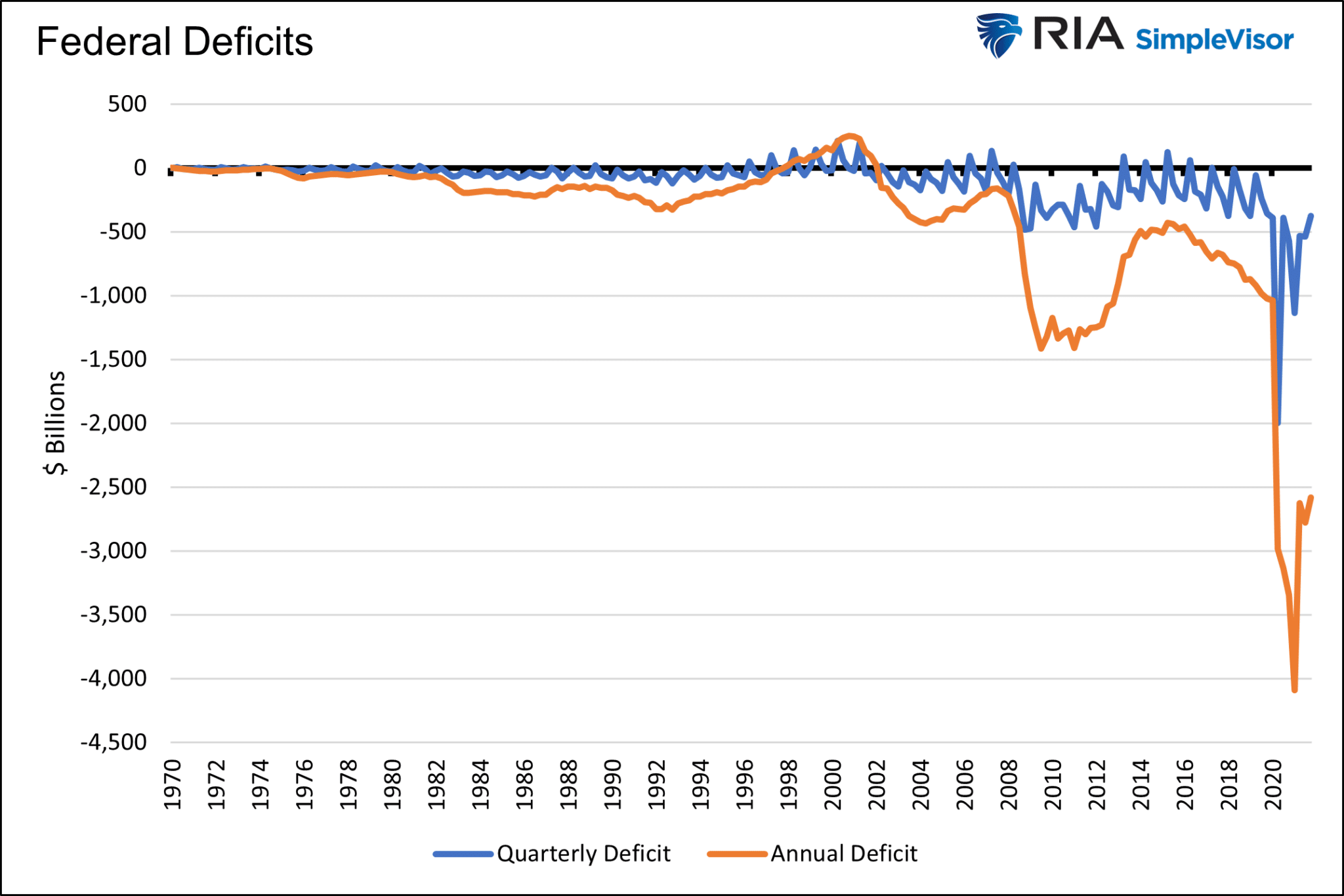

Comme le montre le graphique ci-dessous, le déficit du deuxième trimestre 2020 s'élevait à 2 000 milliards de dollars, soit plus de 500 milliards de dollars de plus que le déficit annuel utilisé pour lutter contre la crise financière. Tous les autres déficits trimestriels font pâle figure en comparaison.

Malgré l'assaut fiscal et monétaire massif et l'effondrement des chaînes d'approvisionnement et de la production de la plupart des biens, de nombreux économistes de Wall Street se sont montrés optimistes quant aux perspectives d'inflation.

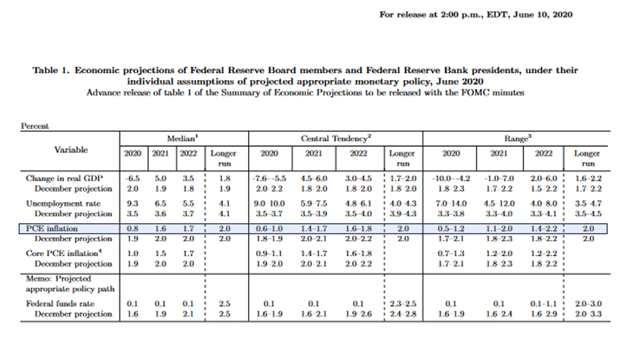

La Fed n'était pas inquiète non plus. Ainsi, le 10 juin 2020, la Fed prévoyait une inflation de 0,8 % pour le reste de l'année, de 1,6 % pour 2021 et de 1,7 % pour 2022.

À plus long terme, elle s'attendait à ce que l'inflation s'établisse à 2 %. Comme nous le soulignons ci-dessous, sur les 16 membres du FOMC interrogés, l'estimation la plus élevée de l'inflation sur plusieurs périodes futures était de 2,20 %. Malheureusement, l'inflation PCE a finalement culminé à 7,11 % !

Logique 2020

Ce qui suit est extrait de l'article :

Les chocs d'offre ont fait grimper les prix de certains biens ces derniers mois. Pourtant, de nombreux économistes s'attendent à ce que les prix à la consommation restent bas malgré les milliards de dollars de mesures de relance prises par le gouvernement.

"S'il est vrai que l'offre a été fortement perturbée dans l'économie, cette perturbation sera probablement dominée par l'énorme impact sur la demande globale", a déclaré Krishna Guha, vice-président d'Evercore ISI.

Krishna Guha résume une opinion répandue parmi les économistes à l'époque et sur laquelle la Fed a fondé sa politique monétaire. Malgré l'ampleur des mesures de relance et les énormes perturbations du côté de l'offre, les hausses de prix seraient apparemment modérées en raison de "l'impact considérable sur la demande globale".

Les économistes ont choisi d'ignorer tout sauf la demande. Ils craignaient que la vitesse de circulation de la monnaie ne diminue à un rythme si rapide qu'elle annulerait les mesures de relance, les problèmes liés à la chaîne d'approvisionnement et l'augmentation sans précédent de la masse monétaire.

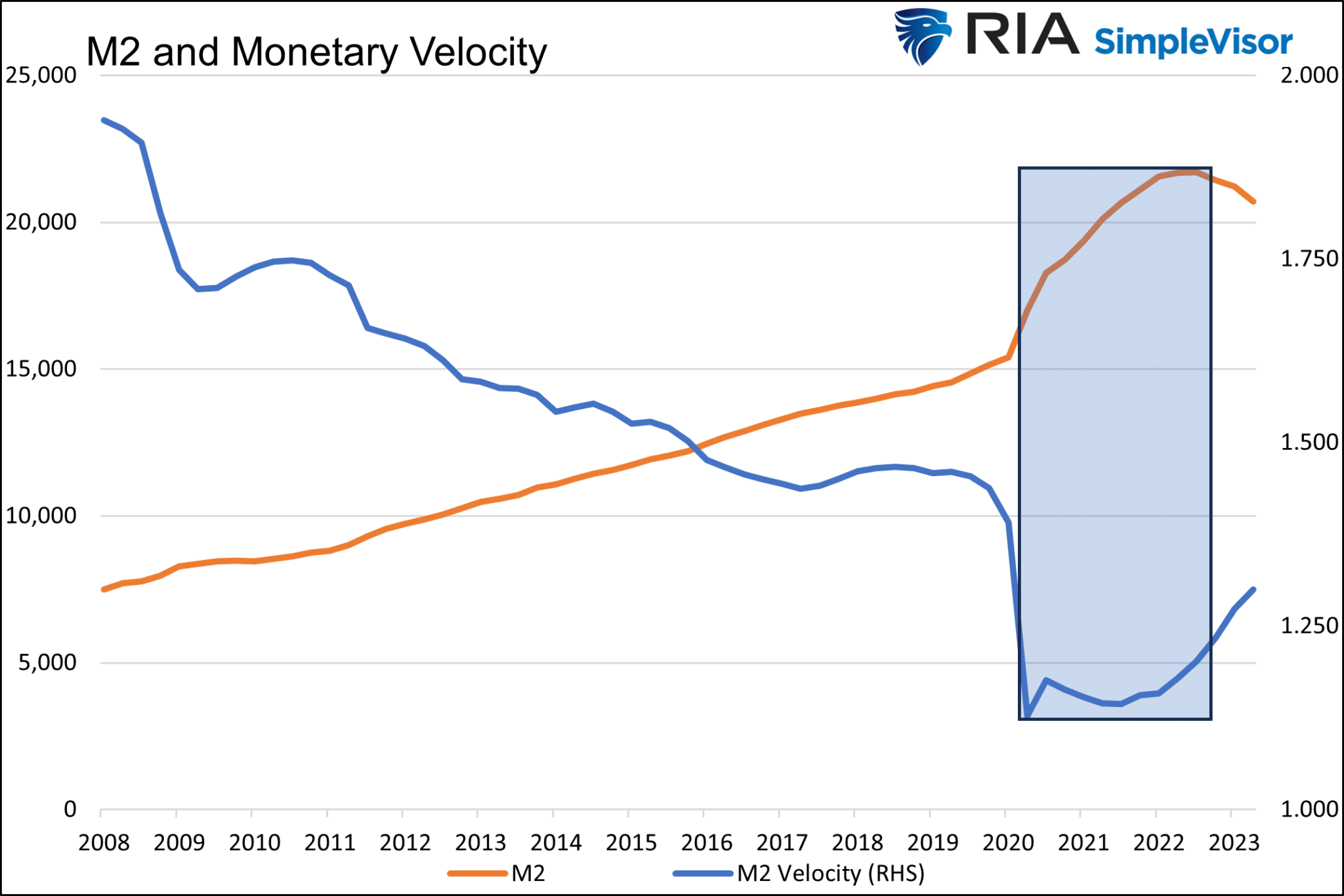

La vitesse de circulation de la monnaie mesure la fréquence à laquelle l'argent circule dans une économie. Par conséquent, plus la vitesse de circulation est élevée, plus la demande de biens et de services est importante.

Pour s'attendre à une faible inflation, les autorités ont dû supposer que les consommateurs épargneraient l'argent des mesures de relance pendant une longue période.

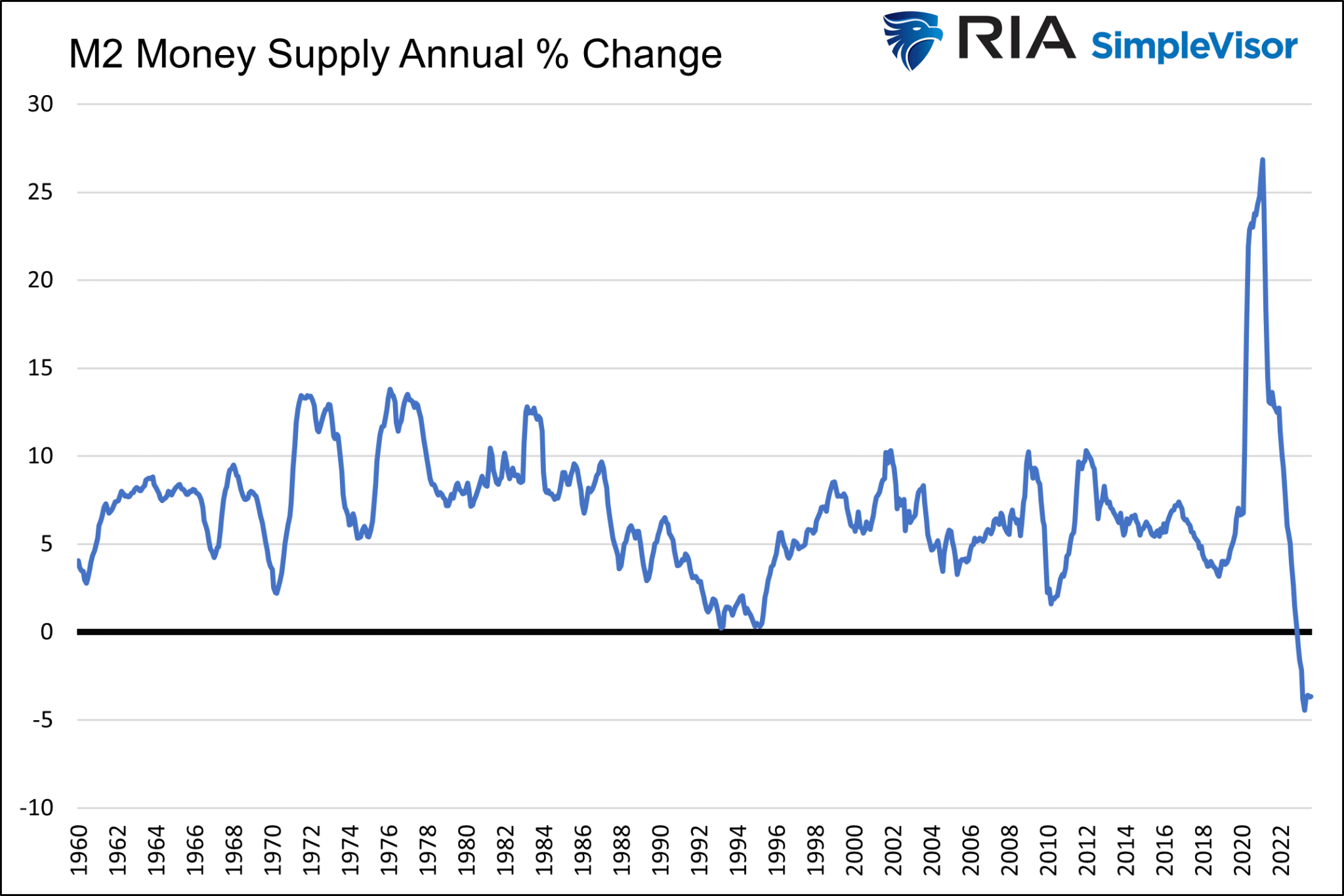

Le graphique ci-dessous montre l'augmentation massive de la masse monétaire et son récent déclin. L'augmentation était sans précédent, tout comme la baisse actuelle.

La vitesse a été mal évaluée

Selon l'article :

"À ce stade, même si la Fed fait tout ce qu'elle peut, cela ne conduit toujours pas à une énorme augmentation de la demande", a déclaré Olivier Blanchard, chercheur principal au Peterson Institute for International Economics, à CNBC.

M. Blanchard ajoute que les chèques de relance du gouvernement fédéral, d'un montant de 1 200 dollars, n'ont pas été suffisamment importants pour stimuler l'inflation.

Malgré les limites imposées à leurs dépenses, les consommateurs ont augmenté leurs dépenses.

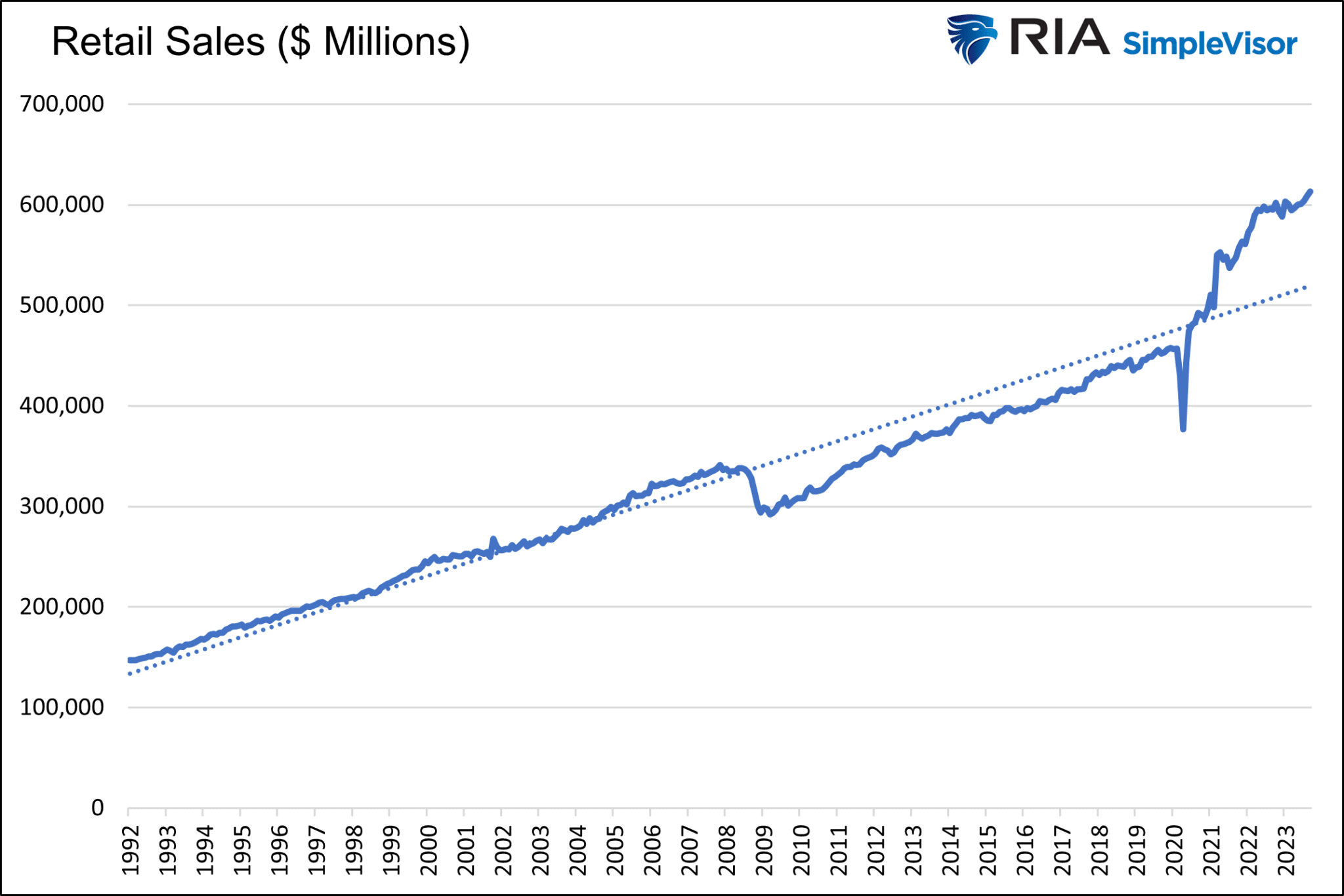

Le graphique ci-dessous montre la chute initiale induite par le COVID sur le site ventes au détail. Toutefois, un rattrapage rapide a rapidement suivi. Plus important encore, les dépenses se sont poursuivies bien plus rapidement que la tendance prépandémique.

Les économistes ont ignoré d'énormes quantités de données indiquant des pressions inflationnistes croissantes et ont prédit à tort une baisse continue de la vitesse de circulation de la monnaie.

D'où la sous-estimation colossale de l'inflation à la mi-2020. L'encadré en surbrillance dans le graphique suivant montre que la vitesse de circulation s'est d'abord effondrée, puis s'est rapidement stabilisée et a commencé à augmenter lentement. Cette reprise s'est produite alors que la masse monétaire continuait d'augmenter.

Examen des facteurs d'inflation en 2020

Avant d'examiner la situation actuelle, résumons l'environnement de juillet 2020

- La masse monétaire a augmenté de 20 % depuis le début de l'année - inflationniste

- Vélocité monétaire en baisse de 18 % depuis le début de l'année - désinflationniste/déflationniste

- Bilan de la Fed en hausse de 66 % depuis le début de l'année - inflationniste

- Les fonds fédéraux passent de 1,50 % à 0,00 % - inflationniste

- Déficit public de janvier à juillet : 2,45 billions de dollars - inflationniste

- Les chaînes d'approvisionnement et les moyens de production sont brisés - Inflationniste

- Le taux d'épargne des particuliers a augmenté de 468 % - Inflationniste

- Le pétrole est tombé sous la barre des 0 $ en avril - Inflationniste (les prix ne pouvaient qu'augmenter)

La vitesse monétaire, un indicateur de la demande globale, a été faible pendant une courte période, mais pratiquement tout ce qui se passait dans l'économie était inflationniste. Une fois qu'elle s'est stabilisée, l'inflation a décollé.

Situation actuelle

Commençons par actualiser les facteurs inflationnistes susmentionnés (octobre 2023).

- La masse monétaire a baissé de 2,25 % depuis le début de l'année - désinflationniste/déflationniste

- Vélocité monétaire en hausse de 5 % depuis le début de l'année - inflationniste

- Bilan de la Fed en baisse de 7 % depuis le début de l'année - désinflationniste/déflationniste

- Fonds fédéraux à 5,33 % - désinflationniste/déflationniste

- Déficit public de janvier à juillet : 1,20 trillion de dollars - moins inflationniste

- Les chaînes d'approvisionnement et les moyens de production sont entièrement guéris - Pas d'effet marginal

- L'épargne des particuliers a chuté de 9 % depuis le début de l'année - désinflationniste/déflationniste

- Le pétrole brut oscille autour de 85 dollars, soit 20 dollars de plus que la moyenne sur 5 ans - Désinflationniste/Déflationniste (les prix sont plus susceptibles de revenir à la moyenne)

Trois ans et demi après le choc de la pandémie, presque tous les facteurs mentionnés ci-dessus sont devenus désinflationnistes ou déflationnistes. Il y a cependant une exception : la vitesse de circulation de la monnaie. Elle est actuellement inflationniste.

La vitesse n'est pas la seule chose qui compte

Une fois de plus, les économistes et la Réserve fédérale continuent de se concentrer sur la demande globale. Cette fois-ci, cependant, ils pensent qu'elle continue à être brûlante.

Peut-elle continuer ? L'hypothèse de base pour que l'inflation reste supérieure à l'objectif de 2 % de la Fed et pour un atterrissage en douceur est de supposer que c'est le cas.

Le problème d'une telle hypothèse est que la croissance de l'économie américaine et la santé du système financier dépendent fortement de la croissance de la dette. Le crédit est le moteur de notre économie, et la santé de l'économie est le moteur des dépenses de consommation.

Bien que la masse monétaire ait baissé pendant dix mois consécutifs, ce qui n'était pas arrivé depuis la dépression, elle reste modérément supérieure aux niveaux d'avant la pandémie. Pour que l'économie croisse sur de longues périodes, la croissance de la masse monétaire doit suivre celle de l'économie.

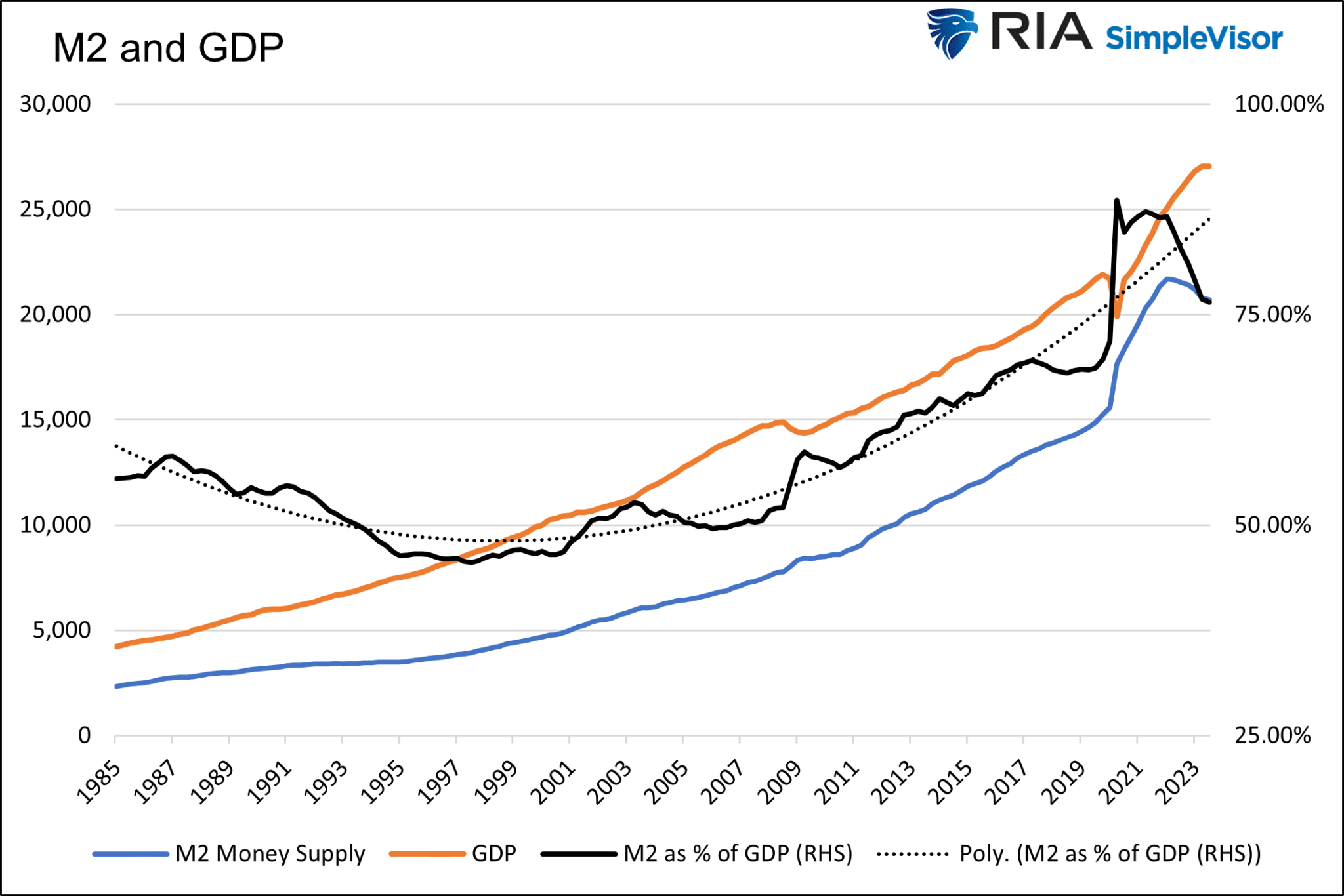

Cet aspect rend le graphique ci-dessous inquiétant. La ligne noire continue représente le rapport entre M2 et le PIB nominal. La ligne en pointillé montre sa tendance. Bien que le ratio soit supérieur aux niveaux d'avant la pandémie, il est nettement inférieur à la tendance. Depuis 2000, lorsque le ratio était inférieur à la tendance, une récession s'est finalement produite.

En l'absence d'une nouvelle croissance de M2, qui implique des taux plus bas, une courbe de rendement plus raide et l'arrêt du QT, une récession est probable.

Avec une récession, le chômage augmentera, croissance des salaires s'essoufflera et les consommateurs réduiront leurs dépenses.

La seule question que nous nous posons est de savoir quand.

Résumé

Les économistes et la Fed sont-ils en train de commettre la même erreur qu'en 2020 : une trop grande confiance dans la demande et une prise en compte insuffisante des autres facteurs de prix ?

En juillet 2020, il était difficile d'imaginer que les consommateurs dépenseraient aux taux qu'ils ont finalement atteints. Aujourd'hui, les consommateurs semblent continuer à dépenser en dépit des mesures prises par la Fed pour ralentir l'économie.

Il est facile de se laisser happer par les tendances récentes et de croire qu'elles peuvent se poursuivre pendant de longues périodes. Par conséquent, il est difficile d'imaginer comment elles se termineront.

Étant donné la probabilité que les économistes soient à nouveau myopes dans leurs prévisions d'inflation et que les opérateurs obligataires parient sur ces projections, nous voyons un jour proche où une réalité désinflationniste ou déflationniste frappera le marché obligataire et où les rendements obligataires s'effondreront.