- Les craintes d'une inflation galopante, d'un ralentissement de la croissance économique et d'une hausse des taux d'intérêt ont été le principal moteur du sentiment du marché ces derniers mois.

- Dans cet article, nous mettons en lumière trois sociétés relativement sûres face à la menace imminente de stagflation, grâce à leurs solides fondamentaux, leurs valorisations raisonnables et leurs dividendes croissants.

- Compte tenu de ces éléments, Kellogg, Duke Energy et Dollar General devraient être sur votre radar.

- Pour des outils, des données et du contenu qui vous aideront à prendre de meilleures décisions d'investissement, essayez InvestingPro+.

- Ratio C/B : 16,6

- Capitalisation boursière : 24,6 milliards de dollars

- Performance depuis le début de l'année : +13.2%

- Ratio C/B : 22,4

- Capitalisation boursière : 83,8 milliards de dollars

- Performance depuis le début de l'année : +3.8%

- Ratio C/B : 22,7

- Capitalisation boursière : 52,04 milliards de dollars

- Performance depuis le début de l'année : -3,5%.

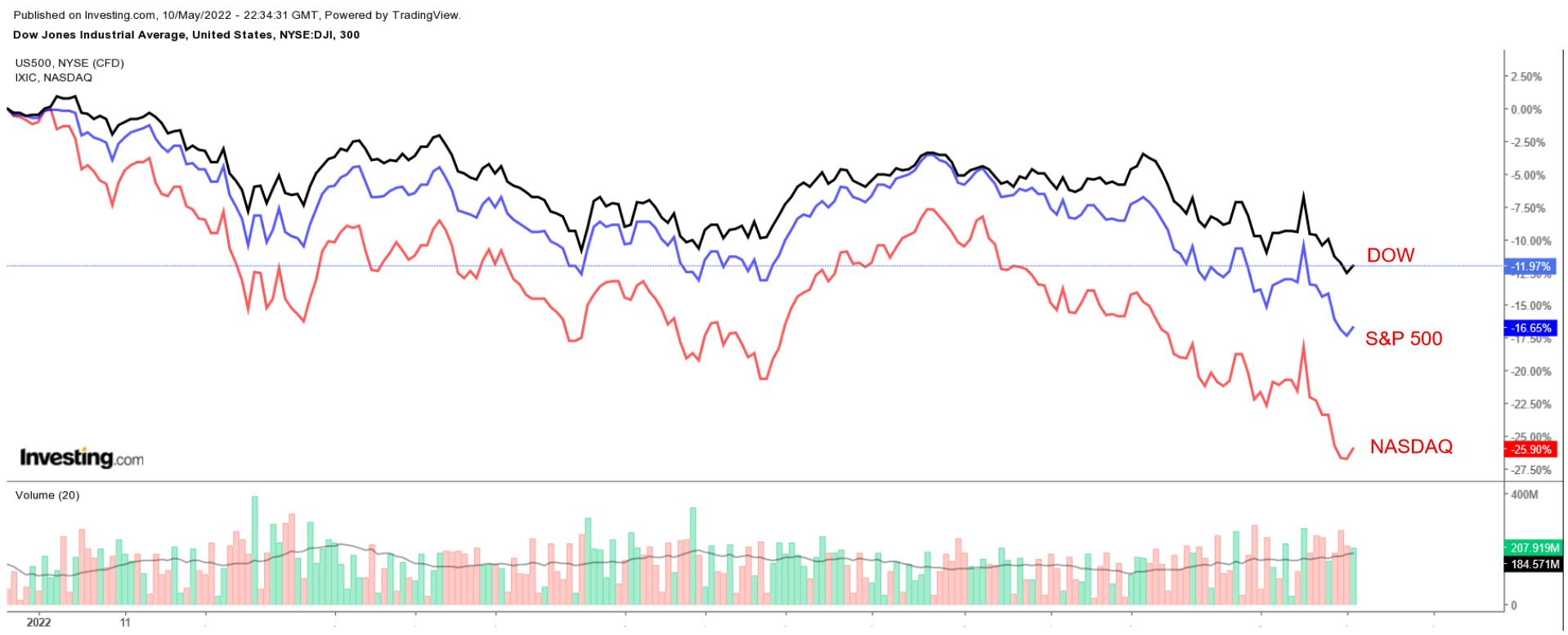

Les actions de Wall Street ont connu l'un des pires débuts d'année de l'histoire en raison du risque croissant de stagflation, largement définie comme une inflation élevée persistante associée à une croissance économique stagnante.

Le {{169|Dow Jones Industrial Average} est en baisse de 11,4% depuis le début de l'année, tandis que l'indice de référence S&P 500 et le NASDAQ Composite, à forte composante technologique, sont en recul de 16% et 24,4%, respectivement.

Alors que Wall Street poursuit son parcours en dents de scie, les trois valeurs ci-dessous sont bien placées pour surmonter les turbulences actuelles du marché, les investisseurs s'empressant de se protéger contre la perspective d'un affaiblissement de l'économie.

1. Kellogg

The Kellogg Company (NYSE:K) est l'une des plus grandes entreprises de fabrication de produits alimentaires au monde, surtout connue pour sa production de céréales et d'aliments prêts à consommer, tels que les chips, les craquelins et les pâtisseries pour grille-pain.

Parmi ses marques les plus connues figurent Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pringles, Cheez-It et les gaufres Eggo.

Alors que de fortes baisses ont frappé les sociétés technologiques non rentables à forte croissance depuis le début de l'année, les secteurs défensifs du secteur des biens de consommation de base enregistrent des gains impressionnants, les investisseurs s'engouffrant dans les actions qui ont tendance à bien se comporter dans un contexte stagflationniste.

Avec un ratio C/B de 16,6, Kellogg - dont les actions sont en hausse d'environ 13 % depuis le début de l'année - présente une décote extrême par rapport à ses pairs notables, tels que Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS) et Hormel Foods (NYSE:HRL).

Le fabricant de produits alimentaires emballés est également une action à dividende de qualité. K offre actuellement un versement trimestriel de 0,58 $ par action, ce qui implique un dividende annualisé de 2,32 $ pour un rendement de 3,11 %, l'un des plus élevés du secteur.

L'action de K a atteint 75,52 dollars mardi, son meilleur niveau depuis février 2017, avant de terminer la séance à 72,93 dollars, ce qui vaut à la société basée à Battle Creek, dans le Michigan, une valorisation de 24,6 milliards de dollars.

Signe de la bonne tenue de son activité dans le contexte actuel, Kellogg a fait état le 6 mai d'un bénéfice et d'un chiffre d'affaires premier trimestre qui ont explosé les attentes du consensus, grâce à une demande robuste pour sa grande variété de snacks.

L'entreprise a également relevé ses perspectives de ventes de produits biologiques pour l'ensemble de l'année 2022 et a déclaré qu'elle prévoyait d'accélérer le rythme des hausses de prix qu'elle impose aux consommateurs dans un contexte de flambée des coûts et de pénurie d'approvisionnement.

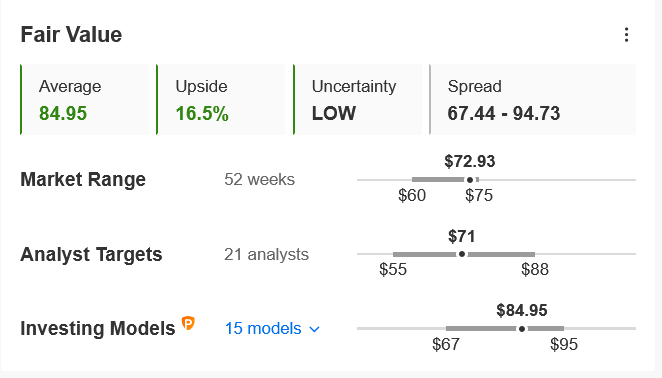

Sans surprise, K pourrait connaître une hausse d'environ 16,5 % au cours des 12 prochains mois, selon le modèle InvestingPro, ce qui la rapprocherait de sa juste valeur de 84,95 $ par action.

Source : InvestingPro

2. Duke Energy

Alors que les investisseurs s'inquiètent du cocktail toxique que constituent l'accélération de l'inflation, le ralentissement de la croissance économique et la hausse des taux d'intérêt, Duke Energy (NYSE:DUK), l'un des plus grands fournisseurs d'électricité et de gaz naturel aux États-Unis, a le potentiel de dégager des rendements élevés dans les mois à venir.

Les actions de sociétés défensives dont les produits et services sont essentiels à la vie quotidienne des gens, comme les fournisseurs de services publics, ont tendance à surperformer dans des environnements de faible croissance économique et d'inflation galopante.

En outre, Duke offre actuellement un dividende trimestriel relativement élevé de 0,9850 $ par action. Cela représente un dividende annualisé de 3,94 $ et un rendement de 3,56 %, ce qui en fait une valeur extrêmement intéressante dans le contexte actuel.

A titre de comparaison, le rendement de l'indice de référence du Trésor américain 10 ans se situe autour de 3%. Le rendement implicite de l'indice S&P 500 est actuellement de 1,55 %.

DUK a terminé la séance de mardi à 108,91 $, en vue de son récent sommet historique de 116,33 $ atteint le 21 avril. Aux niveaux actuels, la société basée à Charlotte, en Caroline du Nord - qui a augmenté d'environ 4 % depuis le début de l'année - a une capitalisation boursière de 83,8 milliards de dollars.

Le 9 mai, Duke Energy a annoncé un bénéfice ajusté de 1,30 $ par action pour le premier trimestre, soit un peu moins que les estimations du consensus qui prévoyaient un bénéfice par action de 1,34 $.

Le chiffre d'affaires a augmenté d'environ 16 % d'une année sur l'autre pour atteindre 7,1 milliards de dollars, grâce aux fortes ventes de son segment de transmission de gaz et d'électricité et de son activité d'énergie renouvelable. Les analystes s'attendaient à des ventes de 5,7 milliards de dollars au premier trimestre.

Le fournisseur de services publics a également réaffirmé sa fourchette de prévisions de bénéfices ajustés pour l'ensemble de l'année, comprise entre 5,30 et 5,60 dollars par action, ainsi que son taux de croissance du bénéfice par action à long terme, compris entre 5 et 7 % jusqu'en 2026.

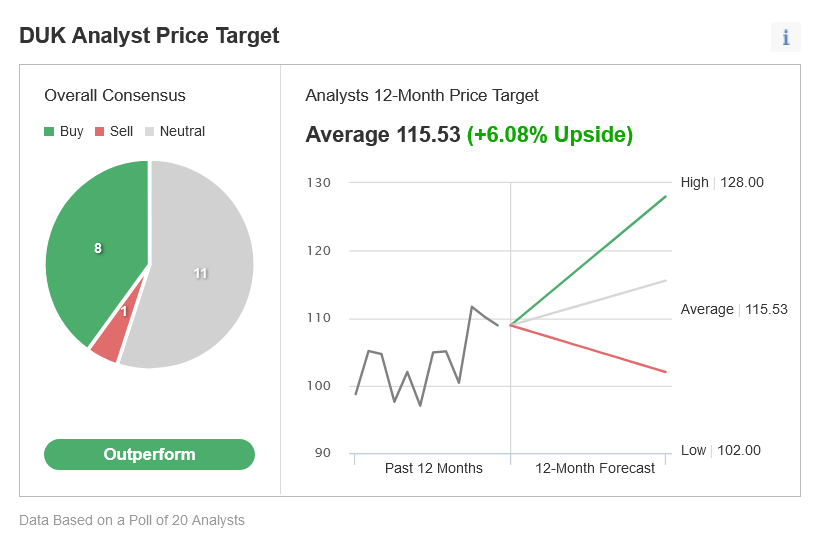

À un cours inférieur à 110 $, DUK présente une décote modérée selon les analystes interrogés par Investing.com, qui prévoient une hausse de plus de 6 % de l'action Duke par rapport aux niveaux actuels au cours des 12 prochains mois.

Source : Investing.com

3. Dollar General

Alors que l'on commence à craindre que l'économie américaine ne traverse une mauvaise passe dans les mois à venir, Dollar General (NYSE:DG), qui exploite plus de 18 000 magasins dans 44 États, apparaît comme un excellent choix de valeur pour les investisseurs qui cherchent à se couvrir face à une nouvelle volatilité.

Le plus grand détaillant discount des États-Unis vend principalement des produits d'épicerie, des articles ménagers et des produits de soins personnels à des prix très bas. Il a publiquement décrit ses principaux clients comme étant des ménages gagnant moins de 35 000 dollars, soulignant ainsi son statut de société à l'abri de la récession.

Les actions de DG, qui sont en baisse de 3,5 % depuis le début de l'année, ont atteint un sommet historique de 262,20 $ le 21 avril. À la clôture de la séance hier soir, DG a atteint 227,50 $, ce qui donne au détaillant discount basé à Goodlettsville, Tennessee, une capitalisation boursière de 52,04 milliards de dollars.

Les efforts continus de Dollar General pour restituer davantage de liquidités aux actionnaires sous la forme d'une augmentation des dividendes versés et de rachats d'actions en font un candidat encore plus probable pour surperformer dans les mois à venir.

La société a récemment augmenté son dividende trimestriel en espèces de 31 %, à 0,55 $ par action. Cela représente un dividende annualisé de 2,20 $ et un rendement d'environ 1 %.

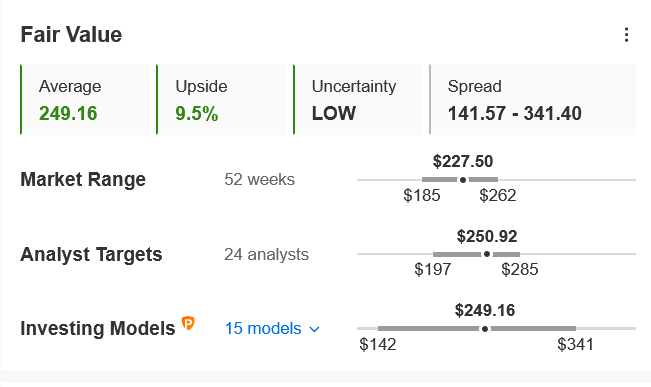

En effet, DG est sous-évalué à l'heure actuelle selon les modèles d'InvestingPro et pourrait connaître une hausse de 9,5 % au cours des 12 prochains mois à sa juste valeur de 249,16 $.

Source : InvestingPro

Dollar General, qui a fait état de résultats et de revenus mitigés au cours du trimestre précédent, mais qui prévoit des ventes supérieures aux prévisions pour l'ensemble de l'année, publiera ses prochains résultats financiers avant la cloche d'ouverture, le jeudi 26 mai. Le consensus prévoit un bénéfice par action de 2,35 dollars pour le premier trimestre, sur un chiffre d'affaires de 8,7 milliards de dollars.

Peut-être plus important encore, les perspectives de Dollar General pour le reste de l'année 2022 seront au centre de l'attention, car l'entreprise doit faire face à l'impact continu d'un environnement inflationniste qui s'accélère, aux problèmes persistants de la chaîne d'approvisionnement, à la hausse des coûts des matières premières, aux pénuries de main-d'œuvre, ainsi qu'aux changements potentiels du comportement des consommateurs.

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

Inflation

L'agitation géopolitique

Technologies perturbatrices

Hausse des taux d'intérêt

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks