- L'inflation et la hausse des taux d'intérêt atténuent le sentiment

- Les actions avec des fondamentaux solides, des valorisations raisonnables, des dividendes élevés surperforment probablement

- Philip Morris, Dow, et Chesapeake Energy devraient être sur votre radar.

Les inquiétudes suscitées par la hausse vertigineuse de l'inflation et les projets agressifs de la Réserve fédérale américaine de relever les taux d'intérêt ont été le principal moteur du sentiment du marché cette année.

Tous les regards seront donc tournés vers le rapport d'aujourd'hui sur l'indice des prix à la consommation et le symposium annuel de la Fed à Jackson Hole le 25 août, au cours duquel on s'attend à ce qu'elle augmente les taux de 75 points de base supplémentaires.

La hausse des taux d'intérêt a tendance à entamer les actions à forte croissance dont le ratio cours/bénéfice (PE) est élevé ; voici donc trois actions dont le ratio cours/bénéfice relativement faible et qui sont prêtes à surperformer dans les mois à venir.

Philip Morris International

- Ratio PE : 16,7

- Rendement du dividende : 5,12%

- Capacité boursière : 150,9 milliards de dollars

- Performance depuis le début de l'année : +2,8%

Philip Morris (NYSE:PM) est la plus grande entreprise de tabac au monde en termes de ventes nettes. Son produit le plus connu et le plus vendu est la marque Marlboro.

Nous pensons que les actions de la société basée à New York sont un choix solide, car les actions de dividendes de premier ordre de haute qualité avec des valorisations relativement terre à terre ont tendance à surperformer dans un environnement inflationniste.

La société "Big Tobacco", qui se négocie à un ratio PE de 16,7 et offre un rendement de 5,12%, a publié un bénéfice et un chiffre d'affaires au deuxième trimestre qui ont largement dépassé les attentes, grâce à la vigueur continue de son dispositif de tabac chauffé sans fumée IQOS non combustible.

Il a également relevé ses prévisions de bénéfices pour l'ensemble de l'année et s'attend désormais à ce qu'ils augmentent de 10% à 12% en glissement annuel (yoy) en raison de nouveaux progrès en matière d'efficacité des coûts d'exploitation.

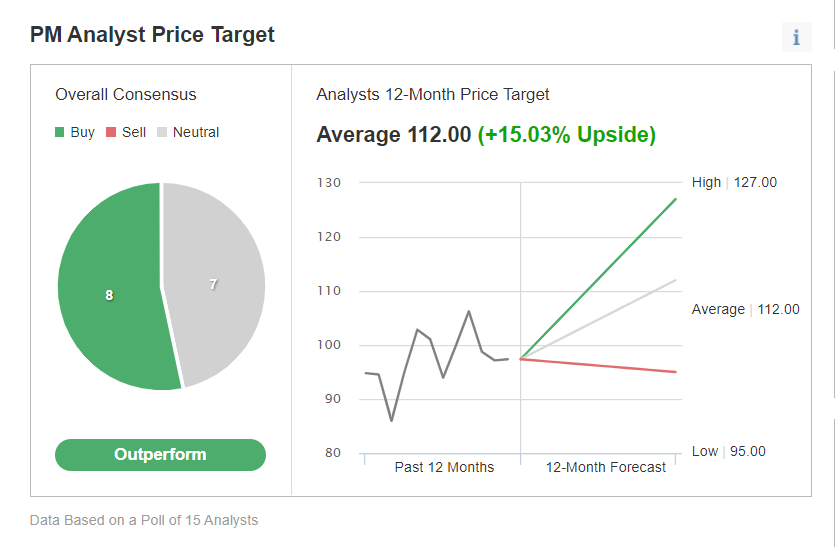

Par un sondage Investing.com, huit analystes classent PM comme 'achat', sept le considèrent comme 'maintien' et le titre a un potentiel de hausse d'environ 15%.

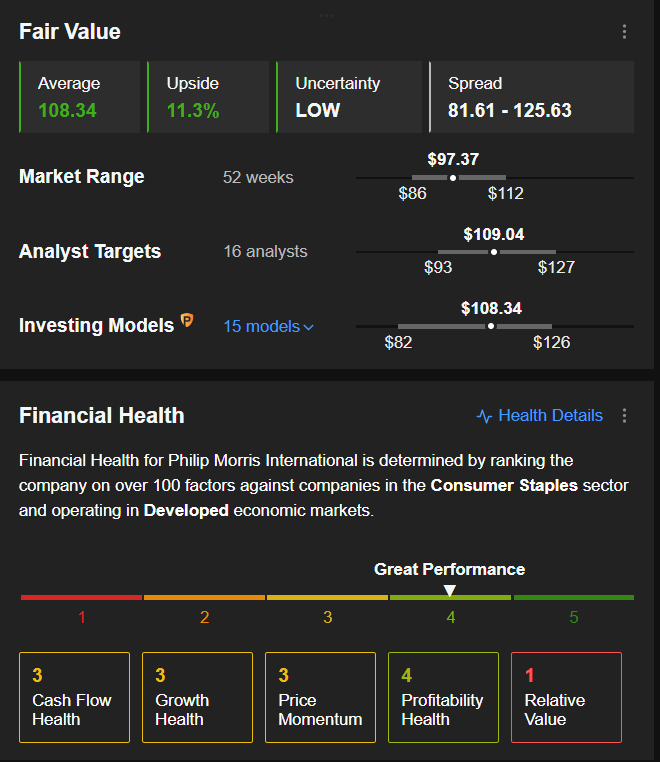

Les modèles quantitatifs de InvestingPro indiquent un gain d'environ 11,3 % par rapport aux niveaux actuels, ce qui rapprocherait PM de sa juste valeur de 108,34 $.

Dow Inc

- Ratio P/E : 5,9

- Rendement du dividende : 5,37%

- Capacité boursière : 37,8 milliards de dollars

- Performance depuis le début de l'année : -7%

Dow Inc (NYSE:DOW), qui s'est séparée de DowDuPont en 2019, est l'un des plus grands producteurs mondiaux de produits chimiques de base. Il fournit une large gamme de produits, notamment des plastiques, des revêtements et des silicones, à des clients dans des segments de marché tels que l'emballage, les infrastructures et les applications grand public.

Après avoir grimpé jusqu'à un sommet record de 71,86 dollars le 21 avril, DOW a rapidement chuté à un plus bas de 48,27 dollars le 14 juillet, dans un contexte d'inquiétudes liées au ralentissement de l'économie mondiale. Les actions ont depuis effectué un modeste rebond, augmentant de 9% au cours des quatre dernières semaines.

Avec un ratio PE inférieur à 6, DOW présente une décote substantielle par rapport à d'autres entreprises chimiques notables, telles que Air Products and Chemicals (NYSE:APD), et DuPont (NYSE:DD), qui se négocient respectivement à 26 fois et 25 fois les bénéfices prévisionnels.

Le 21 juillet, Dow a publié des {{erl-259|||résultats} du 2ème trimestre meilleurs que prévu, apaisant les craintes d'un ralentissement de la demande pour ses produits.

Dans le cadre de ses efforts constants pour restituer du capital aux investisseurs, elle a réalisé au 2ème trimestre un rachat d'actions de 800 millions de dollars et versé 505 millions de dollars de dividendes. Les actions ont un rendement de 5,37%, l'un des plus élevés du secteur.

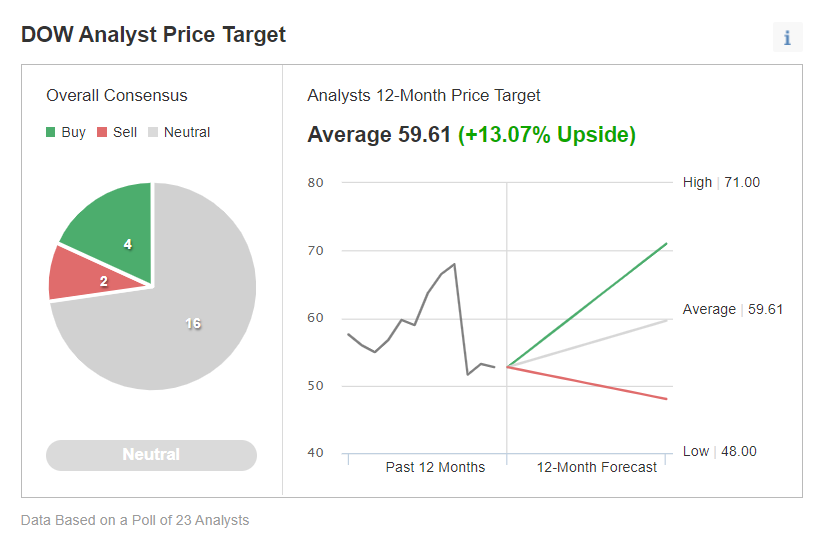

Selon un Investing.com sondage, 20 analystes sur 23 jugent le titre 'surperformer' ou 'conserver', avec un objectif de cours moyen d'environ 60 dollars.

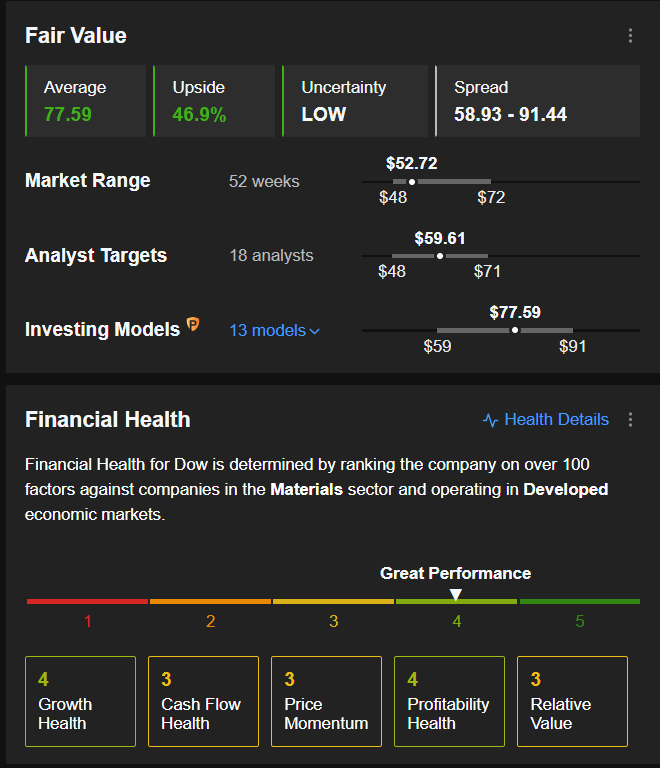

La juste valeur moyenne sur InvestingPro est de 77,59 $, ce qui implique une hausse d'environ 47 %.

Chesapeake Energy

- Ratio P/E : 7,8

- Rendement du dividende : 10%

- Capacité boursière : 11,4 milliards de dollars

- Performance depuis le début de l'année : +52,2%

Chesapeake (NYSE:CHK) Energy (NASDAQ:CHK), qui a émergé de la faillite en février 2021, s'est distinguée cette année dans le secteur en plein essor de l'énergie, récoltant les fruits de la hausse des prix du gaz naturel.

Les actions de la société de fracturation basée à Oklahoma City, Oklahoma, ont bondi d'environ 52 % en 2022, dépassant de loin le Dow Jones Industrial Average et le S&P 500.

Le plus haut historique de CHK est de 105 $ et a été atteint le 31 mai de cette année, mais malgré une forte performance depuis le début de l’année, elle reste intéressante à détenir en raison de ses efforts continus pour rendre les liquidités excédentaires aux actionnaires.

La société énergétique, qui a affiché une croissance à trois chiffres en glissement annuel de son bénéfice et de son revenu au T2, a augmenté son dividende annuel de 10 %, grâce à l'augmentation de ses flux de trésorerie disponibles et à l'amélioration rapide de son bilan. La société offre désormais un rendement exceptionnel de 10 %. La société a également récemment doublé son programme de rachat d'actions pour le porter à 2 milliards de dollars.

Chesapeake a un PE comparativement faible de 7,8, par rapport à d'autres grands noms de l'espace pétrolier et gazier, notamment EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD) et Continental (ETR:CONG) Resources (NYSE:CLR).

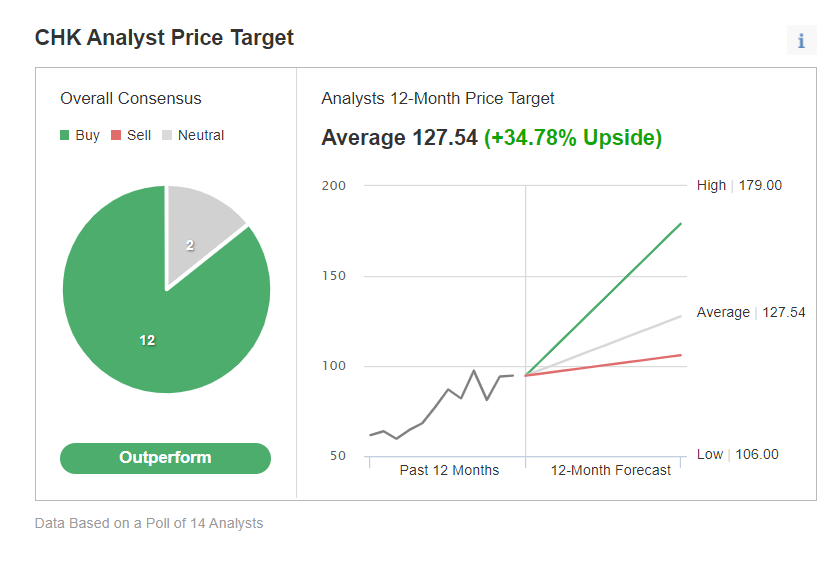

La plupart des analystes restent globalement haussiers selon un Investing.com sondage, qui a révélé que 12 sur 14 la jugent comme un 'achat' avec un objectif de cours moyen de 127,54 $.

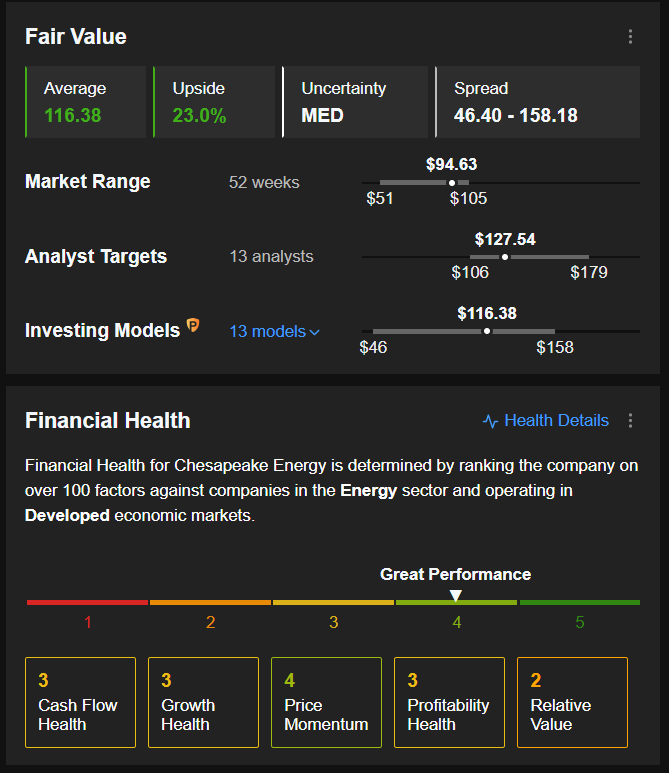

Selon le modèle Investing Pro, le titre a une juste valeur de 116,38 $.

Avertissement: Au moment de la rédaction de cet article, Jesse avait une position sur les actions CHK. Les opinions discutées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.