- Le Nasdaq a augmenté de 23% depuis son plus bas du 16 juin, alimentant les espoirs d'un nouveau marché haussier

- Plusieurs titans de la technologie ont réalisé des reprises impressionnantes ces dernières semaines

- Considérez Zoom, Snowflake, et Crowdstrike comme un solide potentiel de croissance à long terme

- Rendement depuis le début de l'année : -40,6 %

- Capacité boursière : 32,6 milliards de dollars

- Performance depuis le début de l'année : -50,6%

- Capacité boursière : 53,1 milliards de dollars

- Rendement depuis le début de l'année : -2,1%

- Capacité boursière : 46,5 milliards de dollars

Après un début d'année difficile, le Nasdaq Composite Nasdaq Composite, très axé sur les technologies, est en hausse de plus de 23 % par rapport à ses plus bas de la mi-juin, ce qui renforce la confiance des investisseurs dans le fait qu'un nouveau marché haussier pourrait être en cours.

Le rebond a été alimenté par l'opinion selon laquelle l'inflation américaine pourrait avoir atteint un pic, ce qui fait naître l'espoir que la Réserve fédérale deviendra moins agressive sur les hausses de taux d'intérêt.

Voici donc trois valeurs technologiques dont les baisses importantes ont créé des opportunités d'achat convaincantes car toutes leurs activités respectives en font de solides investissements à long terme.

Zoom Video Communications

Les actions de Zoom Video (NASDAQ:ZM) ont chuté de 41% en 2022. Après avoir atteint un sommet record de 588,84 $ en octobre 2021, ZM, qui est près de 82 % en dessous de son sommet historique, a dégringolé à un plus bas de 79,03 $ le 12 mai. L'action a depuis rebondi de 38 % au cours des derniers mois.

À mon avis, Zoom est prêt à étendre sa reprise, car l'environnement de travail à domicile et de travail hybride ainsi que la transformation numérique en cours continuent de pousser les entreprises à utiliser sa technologie de vidéoconférence.

Zoom comptait 198 900 entreprises clientes à la fin du premier trimestre, soit une hausse de 24 % par rapport à l'année précédente. Plus impressionnant encore, elle comptait 2 916 clients dont le chiffre d'affaires sur 12 mois de suivi était de 100 000 dollars ou plus, soit une hausse de 46 % en glissement annuel (yoy).

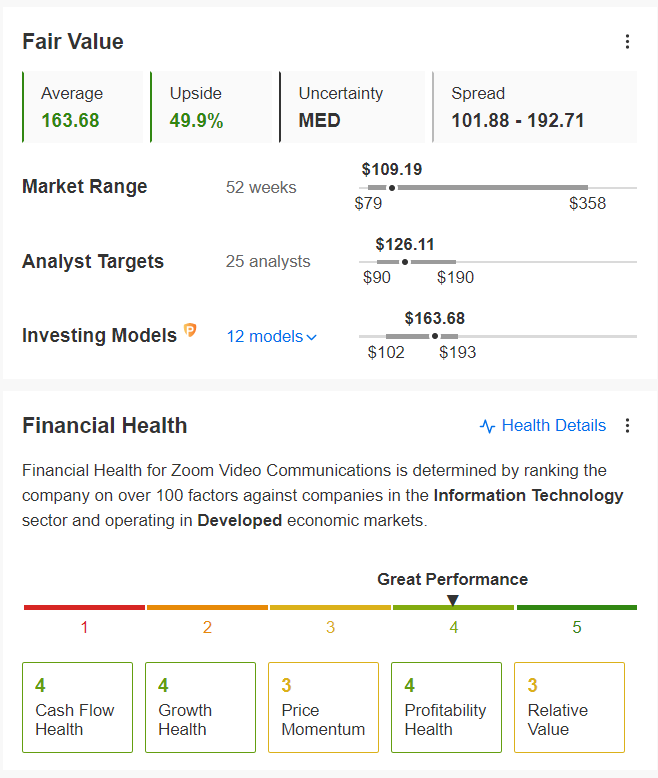

Selon les modèles d'évaluation de InvestingPro, ZM pourrait potentiellement connaître une hausse de 50 % par rapport à sa valeur de marché actuelle.

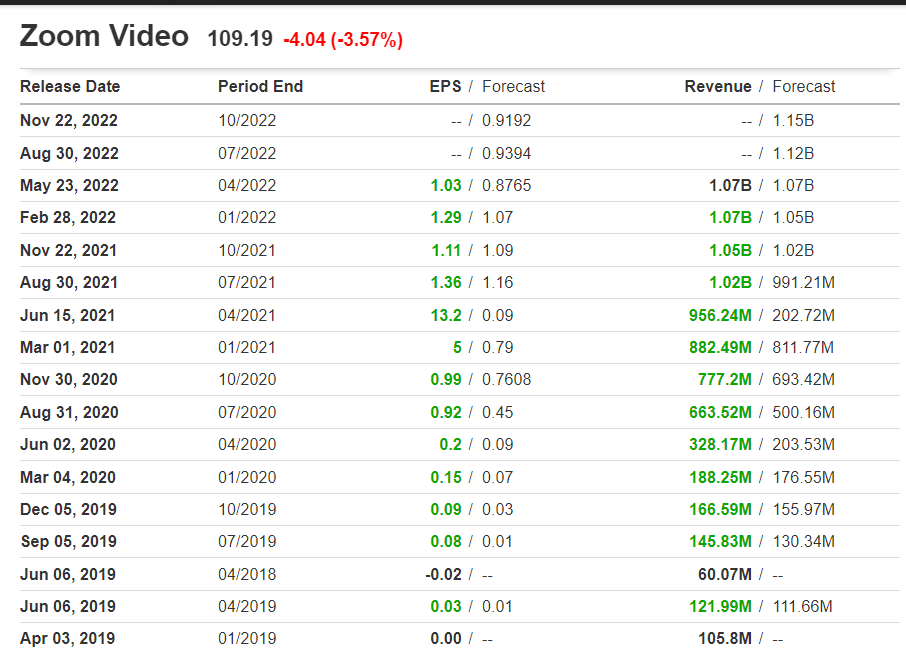

Le prochain catalyseur majeur sera les résultats du second trimestre de Zoom après la clôture du marché américain lundi.

Le consensus prévoit une hausse de 9,8 % en glissement annuel du chiffre d'affaires, à 1,12 milliard de dollars, et une baisse de 31,6 % en glissement annuel du BPA, à 0,93 dollar. La société de vidéoconférence a dépassé les prévisions de bénéfices à chaque trimestre depuis son entrée en bourse au deuxième trimestre 2019, soulignant la solidité de son activité.

Snowflake

Snowflake (NYSE:SNOW) a vu sa valorisation s'effondrer au cours des derniers mois, ses actions chutant de près de 51% depuis le début de l'année dans le contexte d'un repli généralisé de nombreuses sociétés de logiciels de premier plan.

SNOW, qui a fait ses débuts en bourse en septembre 2020, a atteint un plus bas historique de 110,26 dollars le 14 juin, mais a depuis rebondi d'environ 52%. Aux niveaux actuels, le fournisseur de bases de données en nuage basé à San Mateo, en Californie, est encore à environ 61 % de son pic record de 428,68 $ en décembre 2020.

Malgré la volatilité récente, je m'attends à ce que les actions du spécialiste de l'entreposage de données rebondissent compte tenu de la demande robuste pour ses outils d'analyse et de gestion des données dans le contexte actuel de travail à distance.

Il compte près de la moitié des entreprises du Fortune 500 comme clients et son nombre de clients a augmenté de 39,5% en glissement annuel au 1er trimestre pour atteindre 6 322. En outre, elle comptait 206 clients ayant un revenu annuel récurrent (RAR) d'un million de dollars ou plus, soit une augmentation d'environ 100 % en glissement annuel, contre 104 clients.

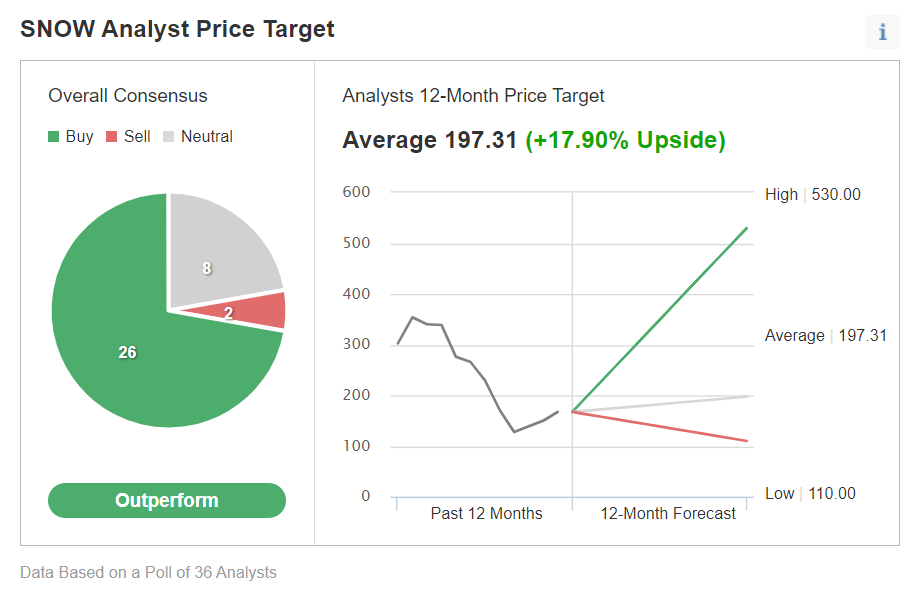

En outre, la plupart des analystes restent généralement optimistes quant à l'action de Snowflake, selon un sondage Investing.com.

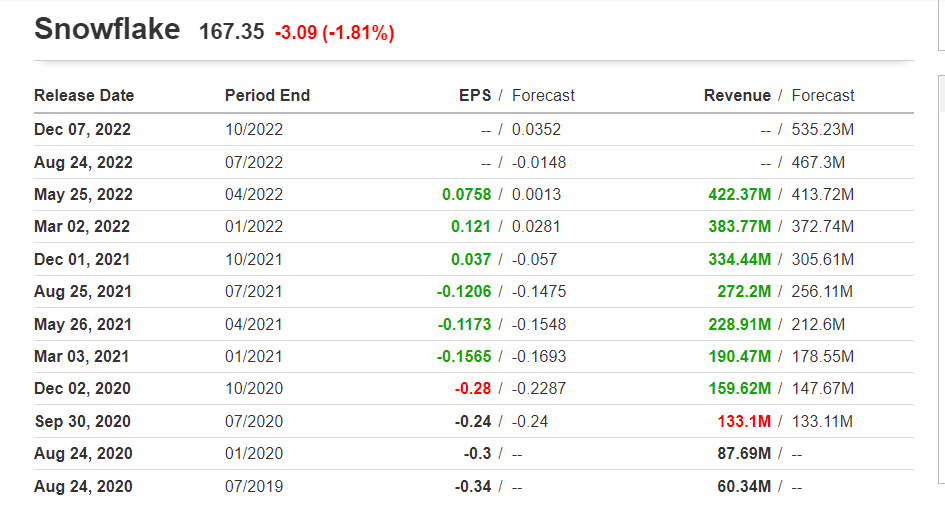

Snowflake devrait annoncer une croissance à deux chiffres au T2 après la cloche de clôture le mercredi 24 août.

Le consensus prévoit que le fournisseur de stockage et d'analyse de données basé sur le cloud affiche une perte par action de 0,01 $, se réduisant à 0,12 $ au cours de la période précédente.

Le revenu devrait s'envoler de 71,8 % en glissement annuel pour atteindre 467,6 millions de dollars - son chiffre d'affaires trimestriel le plus élevé - en raison d'une augmentation des ventes aux grandes entreprises.

CrowdStrike

L'action Crowdstrike (NASDAQ:CRWD) s'est maintenue au cours des derniers mois, ne reculant que de 2,1% depuis le début de l'année. Cependant, les actions sont tombées à 130 $ le 9 mai et ont depuis récupéré 54 %. Malgré ce rebond, CRWD est toujours à environ 33% de son pic record de 298,48 $ en novembre 2021.

Les investisseurs qui ont manqué les fortes hausses de l'année dernière devraient envisager d'acheter des CrowdStrike à ces prix, étant donné son statut d'entreprise de premier plan dans le secteur de la cybersécurité basée sur le cloud. En tant que tel, je m'attends à ce que CrowdStrike soit l'un des principaux bénéficiaires de toute augmentation des cyberdépenses.

Le fournisseur de logiciels de sécurité a ajouté 1 620 nouveaux clients d'abonnement nets au dernier trimestre, soit une augmentation de 57% en glissement annuel à 17 945.

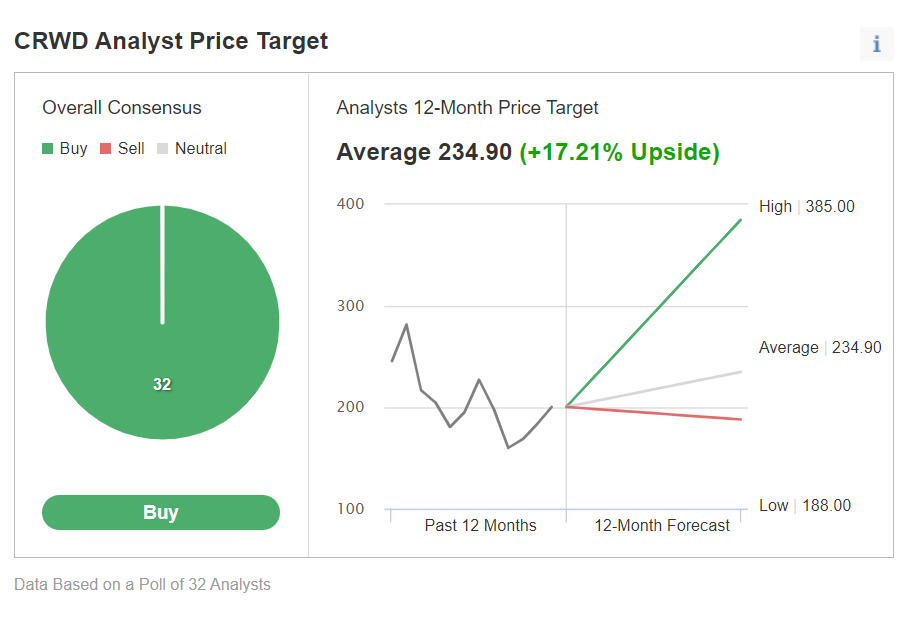

Sur les 32 analystes couvrant le titre de CrowdStrike, la recommandation consensuelle est 'surperformer' avec une conviction extrêmement élevée et l'objectif de cours offre un potentiel de hausse de 18%.

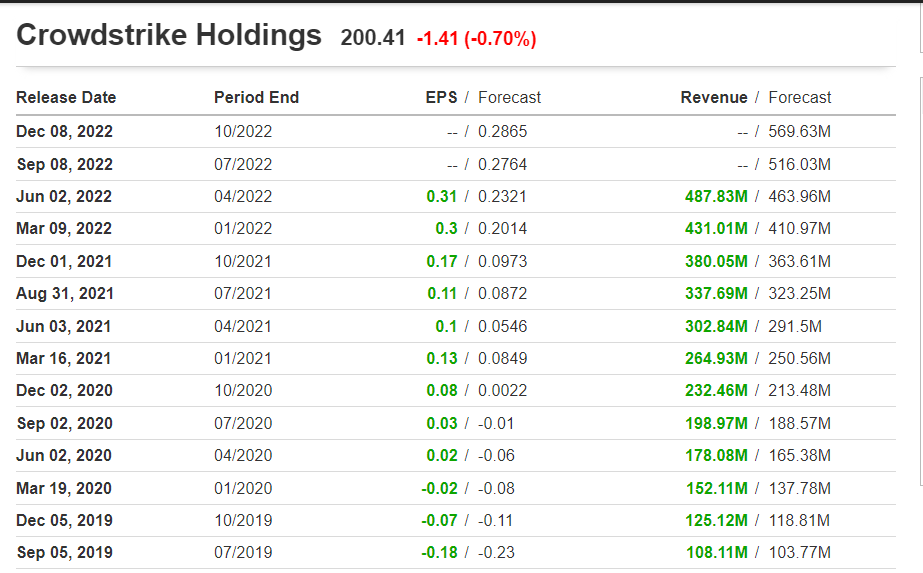

CrowdStrike devrait afficher une croissance explosive lors de la publication de ses résultats financiers deuxième trimestre après la cloche de clôture, le mardi 30 août. Le consensus prévoit une croissance du BPA de 145% en glissement annuel à 0,27 $ et le chiffre d'affaires devrait bondir de 52,8% en glissement annuel à un record de 516,2 millions de dollars.

CrowdStrike a dépassé les attentes de Wall Street en matière de bénéfices et de chiffre d'affaires à chaque trimestre depuis son entrée en bourse en juin 2019, malgré un contexte macroéconomique difficile.

Avertissement : Au moment de la rédaction de cet article, Jesse possède des actions de l'ETF Nasdaq QQQ et de CrowdStrike. Les opinions discutées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.